20代から本格的に資産運用に取り組めば、長期投資により高い複利効果を享受できます。

さらに投資期間全体で見たときのパフォーマンスの安定化も期待できます。

本記事では、20代の資産運用を始めるメリットやおすすめの投資先、そしてネット証券を紹介します。

今後の資産運用の方法に悩んでいる20代の方は、ぜひ参考にしてください。

\NISAで投資信託へ投資するなら売買手数料が無料!/

- 20代からの資産運用には複利効果を最大化できるなど複数のメリットが存在

- 20代の40%は金融資産非保有だが、NISAを機に投資を始める人が増加

- 株式投資や投資信託、外貨投資やロボアドなど20代におすすめの投資を紹介

20代で資産運用を始めるメリット

20代から資産運用を始めることには、主に以下のような4つのメリットがあります。

できるだけ早めに投資を開始して長期で資産運用を続けるのがおすすめです。

1. 投資期間が延びて大きな複利効果を得られる

早い年齢から投資を始めると、より大きな複利効果を享受できます。

複利効果とは、獲得した運用益を再投資することで金額ベースの利益が年々拡大する効果のことです。

たとえば、100万円を年利10%で運用した場合、次のように年々利益額が膨らんでいきます。

| 資産額 | 1年前からの 資産増加額 |

|

|---|---|---|

| 投資開始時点 | 100万円 | - |

| 1年後 | 110万円 | 10万円 |

| 2年後 | 121万円 | 11万円 |

| 3年後 | 133万1,000円 | 12万1,000円 |

| 4年後 | 146万4,100円 | 13万3,100円 |

| 5年後 | 161万510円 | 14万6,410円 |

| 6年後 | 177万1,561円 | 16万1,051円 |

| 7年後 | 194万8,717円 | 17万7,156円 |

| 8年後 | 214万3,589円 | 19万4,872円 |

| 9年後 | 235万7,948円 | 21万4,359円 |

| 10年後 | 259万3,743円 | 23万5,795円 |

利回りが高いほど、そして運用期間が長いほど複利効果は大きくなります。

上の例でも1年後より10年後のほうが1年の資産増加額が大きくなっているのがわかるでしょう。

若いうちから投資を始めるということは、基本的に老後までの投資期間が長期化することを意味します。

そのため、より高い複利効果が期待できるというわけです。

2. 長期の資産運用により損失をカバーできる可能性が相対的に高い

長期で資産運用をすると損失が発生しても最終的にカバーできる可能性が高くなります。

一時的に景気悪化などで資産価格が下落しても、時間が立てば価格が回復するケースは少なくありません。

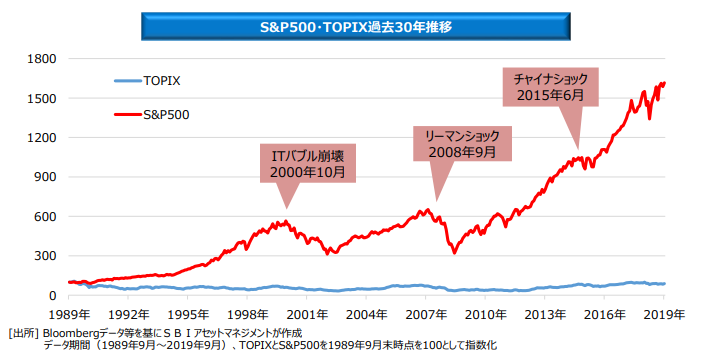

たとえば、S&P500でいえば、最高値から50%以上株価が下落したリーマンショックの局面でも数年でリーマンショック前の水準を回復しています。

もし短期で投資した場合、数年かけて市場が回復するような局面において回復が間に合わず、泣く泣く売却して損益確定せざるを得ないリスクがあります。

数十年単位の長期で取り組めば、一時的な価格下落に見舞われても市場が回復するまで待てる可能性が相対的に高くなるでしょう。

なお、すべての市場や銘柄において長期保有していれば価格が回復するとは限りません。

特に株の個別銘柄の場合は、時間とともに衰退して倒産や破産などに至るリスクもあります。

長期で見たときに成長が期待できる市場や銘柄を選ぶのが大切です。

3. 長期で資産運用すればリターンも安定しやすい

長期で資産運用をすると安定したリターンが期待できます。

長期保有を継続すると市場悪化やバブルなどで一時的に価格変動が拡大しても、やがて落ち着いて平準化することが期待できるでしょう。

野村アセットマネジメントの調査によるとMSCI ACWI(米ドルベース)インデックスで見た場合、保有期間別のリターンの振れ幅は次のように分布しています。

| 投資期間 | 年率リターンの分布 | 平均年率リターン |

|---|---|---|

| 1年 | -48%~+59% | 9% |

| 5年 | -5%~+21% | 8% |

| 10年 | -2%~+14% | 7% |

| 15年 | +3%~+11% | 7% |

| 20年 | +4%~+9% | 7% |

引用:野村アセットマネジメント

投資期間が長いほど投資タイミングによる最終的なリターンのブレが小さくなることがわかります。

長期投資したほうが、予想外に大きな損失を被るリスクが小さくなるというわけです。

4. 積立投資で資産をより大きく増やすことが可能

積立投資を取り入れた場合、資産をより大きく増やせる可能性があります。

20代の若い時期から資産運用を始める場合、少額・積立投資を取り入れる方は多いでしょう。

定期的に少しずつ資金を拠出する積立投資は、投資期間が長いほうが総額の元本が大きくなります。

仮に利回りが同水準であれば投資元本が大きいほうが最終的な資産総額は大きくなるため、積立投資は期間が長いほうが有利なのです。

参考までに月5万円ずつ積立投資をした場合における運用期間ごとのトータルの投資元本は、以下のとおりです。

こちらに投資収益が加算されるため、実際にはさらに資産総額が大きくなる可能性があります。

| 投資期間 | 総投資元本 |

|---|---|

| 1年間 | 60万円 |

| 5年間 | 300万円 |

| 10年間 | 600万円 |

| 20年間 | 1,200万円 |

| 30年間 | 1,800万円 |

30年間にわたって月5万円ずつ積立投資すれば、投資元本だけで1,800万円になります。

高いリスクを取らずとも、老後に必要な資金を確保できる可能性が高いでしょう。

20代で資産運用を始めるデメリット

続いては20代で資産運用を始めた場合のデメリットを解説します。

1. 投資に回せる資金が少ない可能性がある

20代は一般的に収入がまだ少なく、学生ローンの返済や生活費、自己投資(スキルアップなど)で支出も多い人もいることでしょう。

そのため、投資に充てられる余裕資金が限られがちです。

少額からのスタートとなり、期待するリターンを得るまでに時間がかかる、あるいは無理な投資をして生活を圧迫するリスクがあります。

2. 知識や経験の不足による失敗リスクがある

投資に関する知識や経験が浅いため、適切な投資先の選定が難しい場合があります。

リスク許容度を超えた商品に手を出してしまったり、目先の利益に飛びついて高値掴みしたり、詐欺的な勧誘に騙されたりする可能性も否定できません。

学習や情報収集に時間を要し、誤った判断で損失を被るリスクがあります。

3. ライフイベントによる支出が多い

20代は、結婚、引っ越し、車の購入など、近い将来にまとまったお金が必要になるライフイベントが多く控えています。

投資に多くのお金を回してしまうと、いざこれらのイベントでお金が必要になったときに、すぐに現金化できず困ることになるでしょう。

また、運悪く投資した商品の価格が下がっていて、損をして売却せざるを得なくなったりする可能性があります。

データで見る20代の資産運用状況

金融広報中央委員会が公表するデータによると「20代の約4割は金融資産を保有していない」ということがわかります。

一方、老後資産の形成を目的としてNISAで投資を始めた20代も一定数見られます。

ここでは、金融広報中央委員会や民間のアンケートをもとに20代の資産運用状況について紹介します。

1. 20代の約4割は金融資産を持っていない

金融広報中央委員会の調査によると、単身の20代のおよそ42%は金融資産非保有となっています。

| 金額 | 比率 |

|---|---|

| 金融資産非保有 | 42.1% |

| 100万円未満 | 22.6% |

| 100万~200万円未満 | 11.5% |

| 200万~400万円未満 | 11.0% |

| 400万~700万円未満 | 6.2% |

| 700万~1,000万円未満 | 2.6% |

| 1,000万円以上 | 2.4% |

| 無回答 | 1.8% |

平均は176万円ですが、中央値はわずか20万円です。

20代前半は、大学生・大学院生で収入がない、もしくは少ない方が多いのかもしれません。

その後、社会人になったとしても若いうちは収入が少なく資産形成をする余裕がない方が多くいると推測できます。

2. 老後に向けて投資する20代が多い

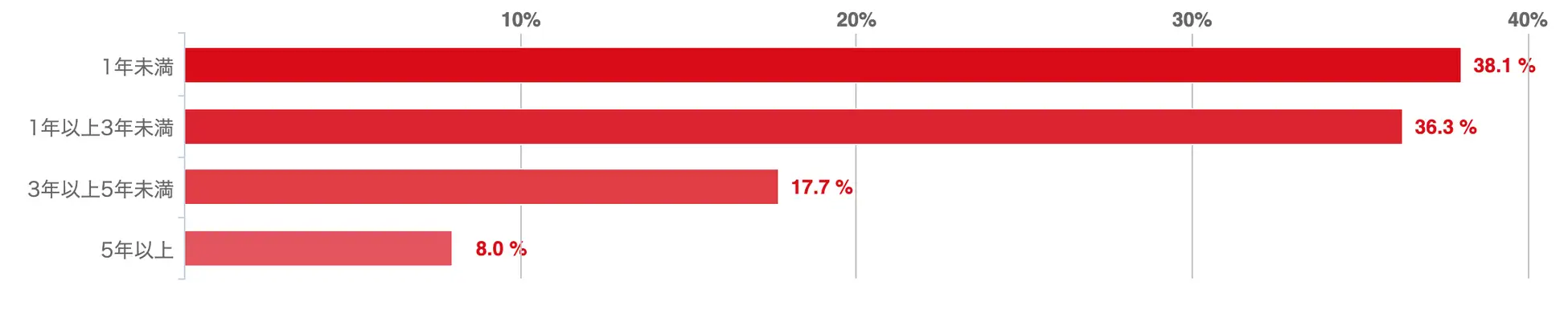

2024年6月にアドバイザーナビ株式会社が独自に行った20代の投資に対する意識調査によると、投資開始から1年未満の方が約38%に上りました。

投資信託の運用経験

ちょうどNISAの制度変更に関する情報が広がり、施行された時期に重なることから、NISAを活用して投資にチャレンジし始めた方が一定数いるようです。

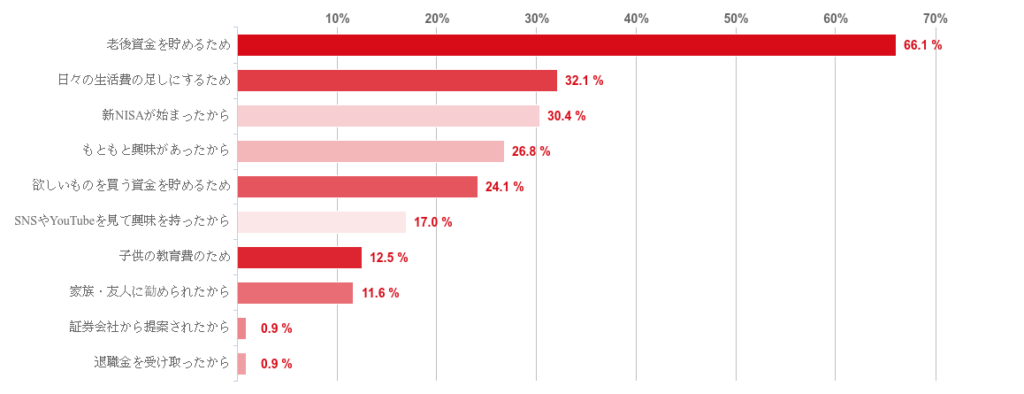

20代の投資信託保有者に投資を始めたきっかけを聞いてみると「老後資金のため」(66.1%)という理由が最多だった一方で「新NISAが始まったから」(30.4%)という理由も3番目に多いという結果となりました。

【投資信託での運用を始めたきっかけ】

これらの調査結果を総括すると20代の金融資産は、非保有または少ない方が多いことがうかがえます。

また、新NISAのスタートをきっかけとして老後の資産形成や生活費の足しにする目的で投資を始めた方が一定数いると考えられます。

20代の資産運用におすすめの投資先

20代の資産運用におすすめの主な投資先は、次の6つです。それぞれの代表的な銘柄についても簡単に紹介します。

長期の資産形成をしやすく、さらに少額で投資しやすい資産を選びましたので投資先選びの参考にしてください。

なお、少額から始めて資産を増やす方法については、次の記事でも紹介しています。

30万円から始めて100万円にする投資方法5選!投資の注意点や投資にかかる期間を解説

1. 投資信託

投資信託は、投資家から集めた資金を各銘柄のルールやガイドラインに基づいて運用会社が分散投資する金融商品です。

証券会社によって取り扱う商品は異なりますが、ネット証券では豊富なラインナップの中から自分に合った銘柄を売買できます。

投資先は、銘柄により日本株や海外株に投資するもの、債券や通貨、REITなどさまざまです。

ファンドの実際の投資先をもとに銘柄を選べば、さまざまな資産へ分散投資ができます。

NISAのつみたて投資枠の対象銘柄は(ETFを含めて)投資信託なので、積立投資をするうえで最適な投資先の一つです。

【投資信託の代表的な銘柄3例】

| 銘柄名 | 特徴 |

|---|---|

| eMAXIS Slim全世界株式(オール・カントリー) | 日本を含む全世界の株に分散投資するインデックスファンド。つみたて投資枠・成長投資枠対象 |

| eMAXIS Slimバランス(8資産均等型) | 国内外の株式・債券・リートの計8つの資産クラスに分散投資。つみたて投資枠・成長投資枠対象 |

| ひふみプラス | 日本株・一部海外株に投資するアクティブファンド、割安で長期成長が見込まれる銘柄を厳選。つみたて投資枠・成長投資枠対象 |

\NISAで投資信託へ投資するなら売買手数料が無料!/

2. 株式投資

株とは、企業が事業資金を調達するために発行する証券です。

投資家にとっての株は、保有することで売買益や定期的に支払われる配当収入などが期待できます。

銘柄によっては、保有株数や保有期間の条件を満たすことで「株主優待」という特典を受けられる場合もあります。

証券取引所に上場した株式であれば、証券会社を通じて売買が可能です。

なお、新NISAの成長投資枠では、日本株だけでなく米国をはじめとした海外株式への投資も行えます。

株の投資には、売買手数料がかかる場合もありますが、なかには一定の条件のもと売買手数料が無料となるネット証券もあります。

【代表的な銘柄3例】

| 銘柄 | 特徴 |

|---|---|

| トヨタ自動車<7203> (日本株) |

国内最大手の自動車製造会社。台数ベースで海外売上が80%程度を占める。金融業や情報通信事業等でも一定の売上を計上 |

| NTT <9432> (日本株) |

固定電話およびNTTドコモによる携帯電話事業の最大手。2025年3月期の配当が予定通りなら14期連続の増配達成。 2023年の株式分割により株価が100円台の低水準となったため、少額投資がしやすい |

| Microsoft < MSFT> (米国株) |

PC用OS「Windows」やさまざまなアプリ・ソフトウェアを開発・販売する米国企業。Chat GPTを手がけるOpen AIにも巨額投資 |

\ゼロコースで日米株式の売買手数料が無料!/

3. 外貨投資

海外の通貨へ投資するのが外貨投資です。

基本的に為替レートは、日々変動しており、日本円と海外の通貨は、そのときの為替レートで交換できます。

外貨へ投資した時点の為替レートよりも円安となっていれば、売却時に為替差益を獲得できる仕組みです。

また、日本円より高金利の通貨へ投資した場合は、円預金よりも高い利息収入が期待できます。

2024年11月9日時点では、多くの国の通貨が日本より高金利です。

外貨投資をする方法はいくつかありますが、ここでは代表的なFXと外貨預金を紹介します。

・FX

FX口座に証拠金を預けたうえで特定の通貨ペア(米ドル/円・ユーロ/円など2つの通貨の組み合わせ)の売買ポジションを取得します。

差金決済の仕組みにより、預けた証拠金額より多額のポジションを取ることも可能です。

この仕組みは「レバレッジ」と呼ばれています。

また数十以上の多様な通貨ペアに投資ができ、例えば「円を買い、米ドルを売る」といった売りポジションが取れることも特徴です。

・外貨預金

外貨預金は、円を外貨に交換して外貨建てで預金を保有します。

円預金と同様に普通預金と定期預金があり、一般的な金利水準は定期預金のほうが高い傾向です。

例えば、auじぶん銀行の米ドル定期預金と円預金の金利は、次のとおりです。

| 普通預金 | 0.2% |

|---|---|

| 1ヵ月 | 2.6% |

| 3ヵ月 | 1.2% |

| 6ヵ月 | 3.5% |

引用:auじぶん銀行

定期預金は、基本的には円から外貨に替えて預金するので、外貨を売るポジションは取れません。

またFXのように、もともと保有している資産額以上のポジションを持つこともできません。

なお、FXは証券会社、外貨預金は銀行などの金融機関を通じて投資します。

4. 不動産クラウドファンディング

不動産クラウドファンディングは、運営業者が不特定多数の投資家から資金を集めてファンドを組成し、特定の不動産へ投資する金融商品です。

投資信託とは異なり、事業者それぞれが独自のファンドを組成していて、一つのファンドをさまざまな事業者で買うことはできません。

投資家は、1口1万~10万円程度の少額でファンド投資が可能です。

基本的に各ファンドは、募集期間と運用期間が決まっているので、一部の例外を除いて募集期間のタイミングでしか投資できません。

不動産事業で得た賃料収入や不動産の売買益から、ファンド経費や事業者の報酬を差し引いた部分が投資家に還元されます。

不動産クラウドファンディングを提供している運営業者のサービスによっても異なりますが、運用期間途中での売却がしづらい制度となっているケースが多い傾向です。

運用終了まで保有し続ける前提で投資を検討するのがよいでしょう。

【代表的な不動産クラウドファンディングサービスの例】

| サービス | 特徴 |

|---|---|

| COZUCHI | 2024年4月末時点でファンドを通じた不動産の累計投資額が不動産クラウドファンディングでNo1。賃貸住宅や物流施設、開発用地など多様な不動産に投資した実績がある |

| Creal | 平均利回り4.3%(2024年2月末時点)で元本割れ実績0件(2024年10月末時点)。賃貸住宅のほか、ホスピスや老人ホームなどへ投資する社会貢献を重視した投資ファンドもある |

| TECROWD | 海外不動産と障がい者向けグループホームへ投資するファンドを定期的に組成。利回りが10%を超えるファンドが散見される |

5. 金投資

金は、世界中で柔軟に換金しやすい実物資産の一つです。

基本的にインフレ(モノの価格が上がる)になると金も上昇する傾向があるため、インフレ対策に適した資産といえます。

また、世界情勢の悪化や景気悪化局面などにおいても資産価値が失われにくいと期待されるため、リスク回避の投資先としても有効な選択肢の一つです。

ただし金自体は、利息収入を生まないため、価格差益のみを狙う投資となる点には注意しましょう。

金投資は、端的に純金を購入して保管し金価格が上昇したタイミングで売却することで利益を得ることが可能です。

そのほか一部の証券会社や金取扱業者では「純金積立」という少額・積立での投資プランを用意しています。

20代が投資する場合は、こちらのほうが少額投資に向いていて便利です。

また、金の投資信託やETFに投資することも一案です。

これらのファンドのなかには、金の市場価格や先物価格に連動することを目指して運用される銘柄もあります。

実物の金を持つより少額で手間をかけずに投資可能です。

さらにCFDと呼ばれる差金決済方式で、金の指数に連動するデリバティブ取引を行う方法もあります。

CFDは、FXと同様にレバレッジ効果により大きな収益を狙えますが、同時に損失リスクも大きくなるので注意が必要です。

20代におすすめのネット証券

20代で資産運用を始めるのならネット証券がおすすめです。

ネット証券は、実店舗を持つ証券に比べ手数料が格安なことが多く、スマホやPCで場所を選ばずに取引できる手軽さが魅力です。

また、ネット証券はポイント投資や少額からの積立など、初心者でも始めやすくサービスも充実しています。

ここでは、数あるネット証券の中から、特に20代におすすめの5社を厳選してご紹介します。

SBI証券

画像引用:SBI証券

SBI証券は、国内ネット証券最大手で、口座開設数No.1を誇ります。

取扱商品が非常に豊富で、手数料も業界最低水準です。

20代には、手数料ゼロの「ゼロ革命」や、投資でTポイント・Vポイント・Pontaポイント・JALマイルなどが貯まる・使える点が大きな魅力といえるでしょう。

NISA口座やつみたてNISAの利用者も多く、情報ツールやスマホアプリも充実しています。

総合力が高く、メイン口座として初心者から経験者まで幅広くおすすめです。

さらに詳しいことを知りたい方は以下の記事をご覧ください。

SBI証券で口座開設する手順を解説|メリットや利用者の口コミも紹介

\ニーズに合う商品が選びやすい/

楽天証券

画像引用:楽天証券

楽天証券は、楽天グループが運営するネット証券です。

楽天ポイントを活用した「ポイント投資」が最大の特色です。

普段から楽天市場や楽天カードを利用する20代にとっては、ポイントを貯めやすく、投資にも使いやすい点が大きなメリットといえます。

手数料ゼロの「ゼロコース」もあり、NISAにも対応しています。

楽天銀行との連携「マネーブリッジ」で普通預金金利が優遇されるなど、楽天経済圏のユーザーに特におすすめです。

さらに詳しいことを知りたい方は以下の記事をご覧ください。

楽天証券でのNISAの始め方!おすすめ銘柄や他社からの変更方法

\楽天ポイントでNISAが可能/

マネックス証券

画像引用:マネックス証券

マネックス証券は、米国株の取扱いに強みを持つネット証券です。

米国株の取扱銘柄数は5,000以上と非常に豊富です。

またマネックス証券は取引手数料が安く、買付時の為替手数料が無料なのは大きな利点です。

1株から米国株に投資できるため、少額からグローバルな投資を始めたい20代に向いています。

独自の投資分析ツールやレポートが無料で利用でき、学びながら投資経験を積みたい方にもおすすめです。

もちろん、NISA口座での取引も可能です。

マネックス証券はドコモと業務提携を行ったことで、dポイントで投資できるようにもなっています。

マネックス証券は、ドコモユーザーにメリットが多いネット証券ともいえます。

さらに詳しいことを知りたい方は以下の記事をご覧ください。

マネックス証券のメリットとは?ドコモとの提携によるメリットも解説

\クレカ積立の還元率が1.1%!/

三菱UFJeスマート証券(旧auカブコム証券)

画像引用:三菱UFJeスマート証券

三菱UFJeスマート証券(旧auカブコム証券)は、三菱UFJフィナンシャル・グループのネット証券です。

Pontaポイントを投資に利用したり貯めたりできます。

1株から株式を購入できる「プチ株®」サービスは、少額資金で始めたい20代のニーズに合っています。

auユーザー向けの特典や、MUFGグループ連携のメリットもあります。

NISA口座にも対応し、初心者向けのサポート体制も整っています。

さらに詳しいことを知りたい方は以下の記事をご覧ください。

auカブコム証券のメリット徹底解説!auユーザー必見の特典とは

\MUFGグループの信頼性と使いやすさが魅力/

松井証券

画像引用:松井証券

松井証券は、100年以上の歴史を持つ老舗証券会社が運営するネット証券です。

1日の株式約定代金合計が50万円以下であれば手数料が無料という、ユニークな料金体系が最大の特徴です。

投資資金がまだ少ない20代や、頻繁に売買しないスタイルの方にとっては、コストを抑えやすいメリットがあります。

充実した電話サポートもあり、投資初心者でも安心して相談しながら始められます。NISAにも対応しています。

さらに詳しいことを知りたい方は以下の記事をご覧ください。

松井証券のメリットとデメリットは?松井証券が向いている人まで解説

\サポートが手厚い!/

20代の資産運用におすすめの制度

20代から資産運用を進めるときには、次のような制度も有効活用して賢く投資しましょう。

いずれも投資にかかる税負担を抑えたり、積立投資を進めたりするうえで有効な制度です。

それぞれの制度について詳しく紹介します。

NISA

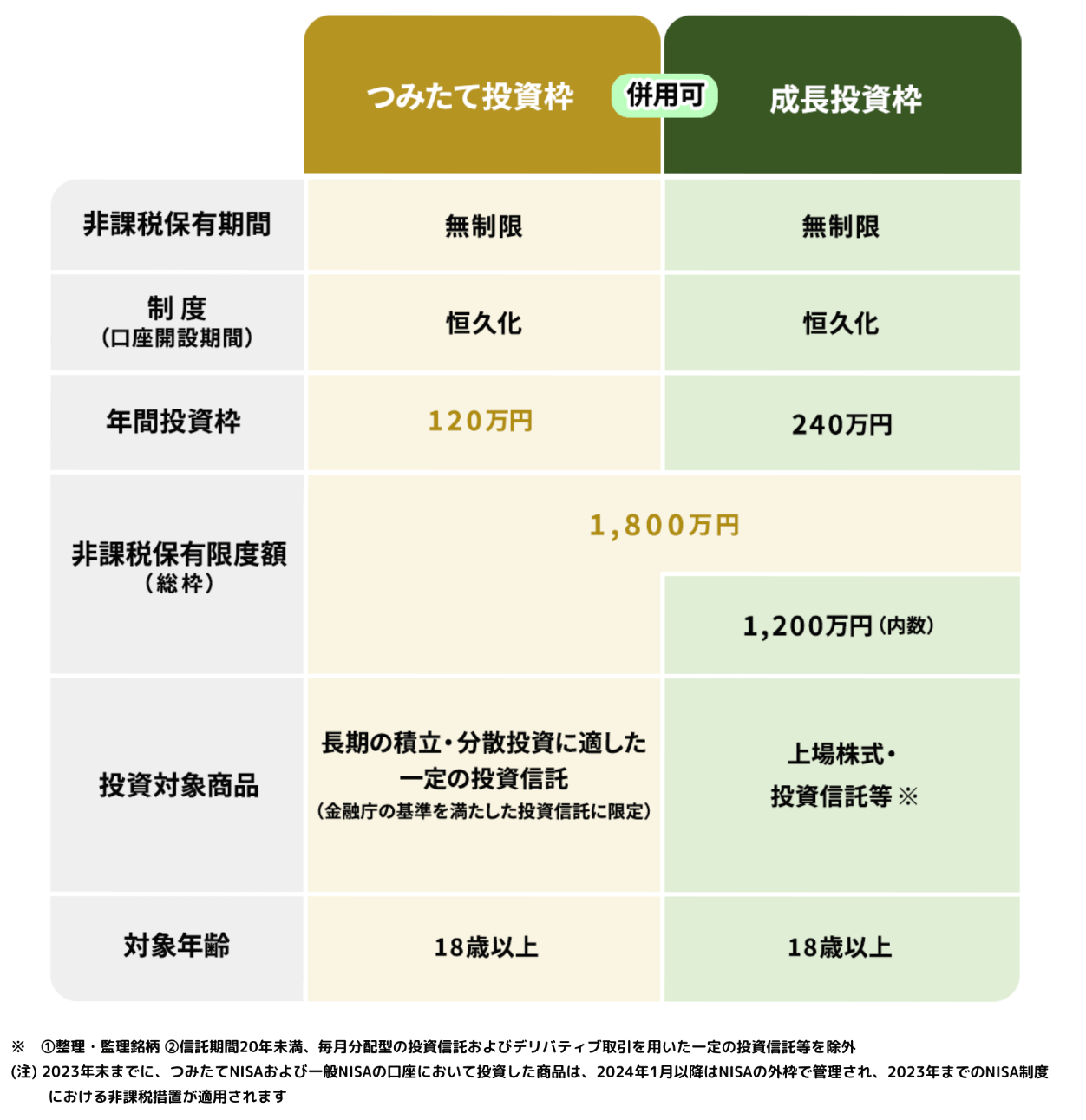

NISAは、NISA口座で投資した有価証券を通じて獲得した配当・分配金や売却益に対する課税が免除される制度です。

2024年から制度が変更になり、これまでより大きな投資元本に非課税を適用できるようになりました。

1年間で最大360万円(つみたて投資枠120万円+成長投資枠240万円)、累計で1,800万円(うち成長投資枠は1,200万円まで)の元本まで利用可能です。

なお、非課税期間が恒久化されたため、売却するまで非課税適用が続きます。

また売却した場合は、翌年以降に元本相当額の非課税枠が復活することが大きな特徴です。

積立投資に適した「つみたて投資枠」とスポット投資・積立投資の双方に使える「成長投資枠」があります。

成長投資枠は最大1,200万円までという制約があるため、非課税枠を最大限活用するためには、必ずつみたて投資枠を一定程度使わなければなりません。

NISA口座は、すべての金融機関のなかで一人1口座しか開設できません。

もし証券口座をこれから開設する場合は、ネット証券で同時にNISA口座を開設するのがおすすめです。

NISAで投資する銘柄については、以下の記事でも紹介しているので、あわせて参考にしてください。

新NISAで何を買う?おすすめ商品や選び方を解説

iDeCo

iDeCoは、老後資金を目的として自分で資金の拠出および投資先を決める確定拠出型年金の一つです。

65歳になるまで毎月自分で決めた金額を拠出して運用していきますが、原則60歳まで運用資産を受け取れません。

運用資産は、一時金として一気に受け取るか、年金として毎月受け取るかを選択できます。

投資先のラインナップは、iDeCoを申し込む金融機関によって異なりますが、基本的に元本確保型商品(定期預金など)と元本変動型商品(投資信託など)の金融商品で構成されているのが特徴です。

多くの投資先は、投資信託での資産運用していくことになります。

またiDeCoの拠出額は、所得控除が可能です。

つまりiDeCoに拠出した分だけ見かけ上の所得が減るため、節税効果があります(所得がある人の場合)。

年金や一時金として受け取るときには、税金がかかりますが運用益に対しても非課税です。

NISAとiDeCoどちらを利用すべきか悩んでいる方は、こちらの記事も参考にしてみてください。

【NISAとiDeCo】使い分けのポイントを徹底解説!あなたに合う制度はどっち?

20代における資産運用の成功のポイント

20代の資産運用では、次のポイントを実践することで成功率を高められるでしょう。

1. 積立投資を活用する

積立投資を活用すると無理なく少額から投資を進められます。

学生もしくは若手社会人といった20代の多くの方は、まだ収入や貯蓄が少ない傾向なので多額の投資を一気に進めることは困難です。

なかには「無駄遣いしていないのに、毎月の収支がギリギリでなかなか投資に回せない」という方もいるかもしれません。

こういった方は、毎月の資金を半強制的に拠出する積立投資の仕組みを使えば着実に資金を投資に回して資産を少しずつ増やしていけます。

ネット証券では、100円からできる積立投資もあるので、まずは続けられる範囲で少額から設定しましょう。

2. 無理のない金額で投資する

投資を長く続けるためには、無理のない金額で継続的に投資するのが有効です。

投資に積極的な20代にありがちな失敗は「資金を投資に回しすぎて生活費が足りなくなる」といったものもあります。

毎月の収支の赤字が続いて現金が底をつけば、投資した資産を売却しなければなりません。

そのときに投資した商品の評価額が下がっていれば泣く泣く損失を確定せざるを得ない状態に陥ります。

投資方法によっては、売買にコストがかかるため、不必要に取引を増やすことは避けたいところです。

当面引き出す必要のない余裕資金で投資を行い、生活に必要な資金は別途確保しておきましょう。

こちらの記事では、少額投資ができる商品について紹介しています。

こちらで紹介している銘柄であれば、余裕資金が少額でも投資を実践可能です。

投資初心者におすすめの少額投資!株などを少額で始めるメリットやコツを解説

3. コストに着目して投資する

できるだけコストを抑えて投資することも重要です。

投資のコスト増大は、損失を拡大させ資産の拡大ペースを遅らせる原因となります。

短期間であれば少額に見えるコストの差も、数十年にわたる投資では意外に大きな差となるでしょう。投資信託や株、FXなどは、投資する銘柄や証券会社・業者によってコストが異なります。

そのため銘柄選びと証券会社・業者選びを同時に進めて、コストを最小化できる組み合わせで投資を実践しましょう。

2024年11月現在では、NISAで投資する日本株や米国株などについて売買手数料がかからないネット証券がいくつかあります。

NISAを活用した資産運用を予定している方は、ネット証券で口座開設するのが得策です。

4. 分散投資する

大きな損失リスクを抑えるためには、分散投資を心がけるのが有効です。

資産を一つの銘柄に集中させると、その銘柄の市況が悪化したときに取り返しのつかないほど大きな損失を被る可能性があります。

投資でリスクを抑えたい場合は、複数の資産へ分散することが有効です。

特に株と債券、株と不動産など特性や異なる資産同士を組み合わせて投資すると分散効果はより高まります。

投資信託などを活用すれば、数百円でも複数銘柄に投資が可能です。

投資額が少額の場合でも、できるだけ分散投資を心がけましょう。

NISAでの分散投資については、次の記事も参考にしてみてください。

NISAは複数銘柄へ投資したほうがいい?複数銘柄に投資するメリットやおすすめの組み合わせを紹介

5. 長期投資がおすすめ

せっかく20代から投資をするのであれば、長期視点で投資を行うのがおすすめです。

前半で紹介したとおり、長期投資で取り組むことで損失をカバーしやすくなり、リターンも安定させることが期待できます。

そのため長期投資により、資産規模を安定的に増やせる可能性が高まるでしょう。

早く投資を始めるほど、より投資期間を長く取れます。

短期で安易に売買回数を増やすのではなく年単位で保有を継続して、着実に資産規模を増やしていくのが得策です。

まとめ

20代からの資産運用では、投資先選びだけでなく投資のやり方にも注意を払う必要があります。

投資期間が長くなることを前提に長期・分散投資を心がけて、複利効果を十分に活かしながら着実に資産を増やしていきましょう。

今回紹介した投資信託や株、ロボアドなどから自分に合った投資商品へ投資してみてください。

「いますぐは多額の投資ができない」という方も積立投資を活用したり、少額から購入できる資産へ投資したりするなどして20代のうちから積極的に資産運用を進めましょう。

長期・安定運用を継続していけば、十分な老後資産を形成してゆとりのある生活を送れる可能性が高くなります。