インデックス投資とは、日経平均株価などの指数に連動した運用を目指す投資信託などに投資をすることです。

手軽でリスクが低いことから人気の高い投資方法ですが、必ずしも万人におすすめできるわけではありません。

そこで当記事では、インデックス投資をおすすめしない理由を解説します。

また、インデックス投資が向いているタイプと向いてないタイプについても解説します。

インデックス投資とは?市場全体の動きに連動する投資方法

インデックス投資は、特定の指数(インデックス)の動きに連動した運用を目指す投資方法です。

指数とは、株式市場全体の動きを表す指標であり、日経平均株価やTOPIXなどが代表例といえます。

インデックス投資をおこなう際には、個別の株式ではなく、指数を構成する全ての株式に分散投資する投資信託やETFを購入します。

そのため、個別の銘柄の良し悪しに左右されることなく、市場全体の成長に合わせたリターンを目指すことが可能となっています。

インデックス投資は、低コスト、低リスクで運用できることから、初心者から投資上級者まで幅広く利用されている投資方法といえます。

インデックス投資とアクティブ投資の違いとは

「インデックス投資」と対をなす言葉に「アクティブ投資」があります。

どちらも投資信託の運用方法の一種ですが、その考え方や目標が大きく異なります。

インデックス投資は日経平均株価やTOPIXといった、あらかじめ決められた株価指数に連動するように、その指数を構成する銘柄に投資する手法です。

市場全体の動きを追いかけることで、安定したリターンを目指すのが特徴です。

一方、アクティブ投資は、特定の銘柄を選別し、市場平均を上回る高いリターンを目指します。

プロのファンドマネージャーが、企業の業績や将来性を分析し、有望な銘柄を選んでポートフォリオを組成します。

| 区分 | インデックス投資 | アクティブ投資 |

|---|---|---|

| 目標 | 市場平均に連動したリターン | 市場平均を上回るリターン |

| 運用方法 | 特定の指数に連動 | ファンドマネージャーの判断で銘柄を選定 |

| メリット | 分散投資がしやすくリスクが低い コストが安い 長期的な視点で安定したリターンが期待できる |

高いリターンが期待できる、 さまざまな投資テーマに対応できる |

| デメリット | 市場全体の動きに左右される アクティブ投資に比べて高いリターンは期待できない |

ファンドマネージャーの能力に依存する コストが高い |

インデックス投資と投資信託の違い

インデックス投資と混同されがちな言葉に「投資信託」があります。

投資信託とは、投資家から集めた資金を1つのファンドにまとめ、運用の専門家(ファンドマネージャー)が株式、債券、その他の金融商品に投資する商品です。

つまり、インデックス投資は「運用方法」を指し、投資信託は「金融商品」を指します。

| 区分 | インデックス投資 | 投資信託 |

|---|---|---|

| 定義 | 特定の株価指数に連動する投資の運用方法 | 複数の投資家から集めた資金を運用する金融商品 |

| 運用目標 | 指数に連動したリターン | 運用者の判断に基づいたリターン |

| リスク | 市場全体の変動リスク | 投資対象、運用手法による |

| コスト | 比較的低い | 運用方法によって異なる |

代表的な指数(日経225、TOPIX、S&P500など)

代表的なインデックス(指数)としては、日本国内では「日経平均株価(日経225)」や「東証株価指数(TOPIX)」があり、米国では「S&P500」や「NASDAQ総合指数」などが広く利用されています。

日経平均株価 (日経225)

日本を代表する225銘柄の株価の平均。値がさ株の値動きに左右される。

東証株価指数 (TOPIX)

東証プライム全銘柄の時価総額で算出。日本市場全体の動きを反映する。

S&P500

米国を代表する500銘柄の時価総額で算出。米国市場の動向を示す。

NASDAQ総合指数

NASDAQ上場の全銘柄で構成。ハイテクなど新興企業の比率が高い。

これらのインデックスは、それぞれの市場を代表する企業群で構成されており、インデックス投資ではこれらに連動する投資信託やETF(上場投資信託)を購入することで、手軽に市場全体へ分散投資することが可能です。

インデックス投資をおすすめできないといわれる理由とデメリット

インデックス投資をおすすめできない理由や主なデメリットは以下の4つです。

それぞれくわしく解説します。

1.ハイリターンは期待できない

インデックス投資は、市場全体の平均的なリターンを目指すため、個別銘柄投資のように、短期間で大きな利益を上げることは期待できません。

投資の目的が短期間で大きく儲けることである場合は、インデックス投資は向いていないといえるでしょう。

2. 個別銘柄を選ぶ楽しみがない

インデックス投資は、個別の銘柄を分析したり選んだりする必要がないため、投資の醍醐味である銘柄選びの楽しみを味わうことができません。

投資を通じて企業研究や分析をすることを楽しみの一つとしている方には、物足りないと感じるかもしれません。

3. 短期的な収益を上げにくい

インデックス投資は値動きが比較的穏やかであるため、短期間では資産の成長を実感しづらいというデメリット(特徴)もあります。

特にS&P500や全世界株式などの広範囲に分散されたインデックスファンドは、急激な値上がりを期待するような投資手法ではありません。

そのため、短期的な成果を求める投資家にとっては「思ったより増えていない」と感じることもあります。

すぐに利益が欲しい方や、短期的な値動きを利用して利益を狙いたい方には向いていないといえるでしょう。

4. 自分で投資判断ができない

インデックス投資は、個別の銘柄を自分で判断する必要がないため、投資に関する知識や経験がなくても始められます。

しかし、その反面、自分で投資判断する力が身につかないというデメリットもあります。

投資に関する知識や経験を積みたい方にとっては、インデックス投資は物足りないかもしれません。

5. 元本割れリスクがある:指数下落に連動

インデックス投資にも元本割れのリスクは存在します。

インデックスファンドは、日経平均株価やS&P500といった株価指数の値動きに連動して運用されます。

そのため、市場全体が下落すればファンドの基準価額も下がり、一時的に投資元本を下回る(元本割れ)可能性があります。

特に、リーマンショックやコロナショックのような世界的な経済危機の際には、主要な株価指数が急落し、それに連動するインデックス投資も大きく影響を受けました。

ただし、これは短期的なリスクであり、長期投資を前提とすることで元本割れのリスクは相対的に低減するといわれています。

長期で市場全体の成長を信じるのであれば、一時的な下落局面も冷静に乗り越えることが重要です。

インデックス投資のメリット

インデックス投資には、デメリットだけでなく当然メリットもあります。

ここではインデックス投資のメリットを解説します。

1.少額から始められる

インデックス投資は少額から始められるため、投資初心者にも適した運用方法です。

たとえば、投資信託を利用すれば、100円から積立投資を行うことが可能です。

大きな資金を用意する必要がないため、リスクを抑えつつ資産形成をスタートできます。

また、定期的に少額を積み立てる「ドルコスト平均法」を活用することで、価格変動の影響を平準化し、リスク管理を低減する効果が見込めます。

この手軽さが、インデックス投資が多くの投資家に選ばれる理由の一つです。

2.コストが低い

インデックス投資は、運用コストが低い点が大きな魅力です。

特にインデックス型の投資信託やETFは、運用が自動化されているため、手数料(信託報酬)がアクティブ型の商品に比べて低く設定されています。

コストが低いほど、投資の成果への影響を最小限に抑えられ、長期的に資産が増えやすくなります。

コストの削減は複利効果を高める効果があり、特に長期投資において重要です。

少ないコストで市場全体の成長を享受できる点が、インデックス投資の大きな利点です。

3.手間がかからない

インデックス投資は、手間がかからない点もメリットといえます。

特定の指数に連動するように設計されているため、個別銘柄の選定や市場分析を行う必要がありません。

また、積立投資を設定すれば、自動的に資金を拠出し、運用を続けられるため、ほとんど管理する手間がありません。

時間を節約しつつ、市場の平均リターンを目指せるため、日々の仕事や家事に忙しい人にも向いている運用方法といえます。

4.シンプルでわかりやすい

インデックス投資は、その仕組みがシンプルで、投資初心者にも理解しやすい特徴があります。

市場全体や特定のセクターの動きを反映するインデックスに基づいて運用するため、何に投資しているかが明確です。

また、複雑な戦略を必要としないため、専門知識が少なくても始めやすい点が魅力です。

運用方針が明確であることから、自分の投資がどのように進んでいるかを直感的に把握でき、安心して運用を続けられます。

5.長期的なリターンが期待できる

インデックス投資は、市場全体の成長に連動するため、長期的なリターンが期待できます。

歴史的に見ると、株式市場は短期的には上下するものの、長期では右肩上がりの成長を示してきました。

そのため、インデックス投資を長期間にわたって継続することで、経済成長の恩恵を受けやすくなります。

また、分散投資によりリスクが軽減されるため、安定的な資産形成が可能です。

6.税制メリットを活用可能(NISA・iDeCo)

インデックス投資は、NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)といった税制優遇制度を活用することで、さらに効率的に資産運用ができます。

これらの制度を利用すれば、通常は課税対象となる分配金や売却益が非課税になり、複利の効果を最大限に活かせます。

特に長期的に運用するインデックス投資との相性は抜群で、節税しながら安定した資産形成を目指すことが可能です。

たとえば、新NISA制度では、「つみたて投資枠」と「成長投資枠」を合わせて年間最大360万円までの投資に対して非課税で運用でき、非課税期間は無期限です。運用益や配当金、売却益に税金がかからないため、その分を再投資に回すことで複利の効果を最大限に活かすことができます。また、生涯の非課税投資上限は1,800万円までとされており、計画的に資産形成を進めるうえで非常に有利な制度です。

一方、iDeCoは毎月の掛金が全額所得控除の対象となるため、投資しながら節税ができるという二重のメリットがあります。老後資金の形成をしつつ、今の手取り収入を増やす効果も期待できる制度です。

このように、積立投資×ドル・コスト平均法×税制優遇制度の組み合わせは、長期的かつ効率的な資産運用において非常に強力な手法となります。将来のためにコツコツと資産を築きたい人には、最も基本かつ堅実な投資戦略といえるでしょう。

|

項目 |

NISA

(ニーサ) |

iDeCo (イデコ・個人型確定拠出年金) |

| 目的 | 個人の資産形成(使途は自由) | 老後資金の形成 |

| 管轄 | 金融庁 | 厚生労働省 |

| 利用できる人 | 日本在住の18歳以上の人 | 20歳以上65歳未満で国民年金等の被保険者 |

| 税制優遇 | 運用益が非課税

(投資で得た配当金・分配金・譲渡益が非課税) |

①掛金が全額所得控除

②運用益が非課税 ③受取時も控除(退職所得控除・公的年金等控除) |

| 年間投資上限額 | ・つみたて投資枠:120万円

・成長投資枠:240万円 (合計で最大360万円) |

加入者の職業等により異なる |

| 生涯非課税限度額 | 1,800万円

(簿価残高で管理され、売却枠は再利用可能) |

なし(年間の上限額で管理) |

| 資産の引き出し | いつでも可能 | 原則60歳まで不可 |

| 投資対象商品 | 株式、投資信託など(比較的幅広い)

※つみたて投資枠は長期・積立・分散投資に適した商品に限定 |

金融機関が選定した定期預金、保険、投資信託 |

| 手数料 | 金融機関によっては無料の場合が多い | 加入・移管・運営管理に手数料がかかる |

| 制度の恒久化 | 恒久的な制度 | 現時点では恒久制度ではない |

インデックス投資に向いてない人の特徴4つ

インデックス投資が向いてない人の特徴は以下のとおりです。

1. 短期的な利益を求めている

インデックス投資は市場全体のパフォーマンスに連動するため、短期間で大きな利益を狙うのには適していません。

市場の短期的な変動は予測が難しく、インデックス投資は長期的な視点でリスクを分散し、安定したリターンを期待するものです。

したがって、短期的な利益を重視する人には向いてないといえるでしょう。

2. 個別銘柄に投資して自分で利益を上げたい

インデックス投資は、特定の市場指数に連動するファンドに投資するため、個別銘柄の選定や取引の楽しみがありません。

個別銘柄に投資し、自分の分析や判断で利益を上げたい人には、インデックス投資は物足りないでしょう。

3.短期間での大きなリターンを期待している

インデックス投資は市場全体の平均的なリターンを目指すため、短期間での大きなリターンは期待しにくいです。

大きなリターンを狙う投資家は、成長が期待できる個別銘柄やリスクの高い投資商品を選ぶ傾向があります。

インデックス投資はリスクを分散することを重視しているため、高リターンを求める人には物足りないと感じるかもしれません。

4.リスクは一切とりたくない

投資にはリスクが必ずともないます。

インデックス投資も例外ではなく、市場全体の値動きに左右されるため、損失が出てしまう可能性があります。

リスクを一切とりたくないと考えている人には向いていないといえるでしょう。

インデックス投資は、個別銘柄投資よりもリスクを抑えることができますが、それでもゼロリスクではありません。

インデックス投資に向いている人の特徴4つ

以下のような人はインデックス投資に向いているといえます。

1.長期的な資産形成を目指している

インデックス投資は市場全体に連動するため、長期的な資産形成に適しています。

時間をかけて市場全体の成長にともなうリターンを享受することができ、リスクも分散されます。

長期的な視点でコツコツと資産を増やしたい人にとって、インデックス投資は理想的な手法です。

2.できるだけコストを抑えたい

インデックス投資はアクティブ投資に比べて手数料が低く、コストを抑えることができます。

運用コストが低いため、長期的に見るとコストの差が少なくないリターンの違いとなります。

コスト意識が高く、効率的に資産運用をしたい人にとって、インデックス投資は適しています。

3.投資に時間をかけたくない

インデックス投資は市場全体に投資するため、個別銘柄の選定やタイミングを計る必要がありません。

投資信託を一度購入すれば、基本的に市場の動向に任せるだけでよいため、日常的な管理や分析に時間をかけたくない人に向いています。

忙しい生活を送る投資家には最適です。

4.リスクを抑えたい

インデックス投資は広範な市場に投資することでリスクを分散させます。

個別銘柄に比べて、一つの企業のパフォーマンスが全体のリターンに与える影響が小さいため、リスクが抑えられます。

リスクを低減しつつ、安定したリターンを求める人にとって、インデックス投資は安全かつ効果的な選択肢です。

投資初心者にインデックス投資がおすすめな理由3つ

インデックス投資は、特に投資初心者におすすめです。

その理由は以下の3つになります。

1.投資先選びが簡単

インデックス投資は、市場全体の動きを反映する指数に連動するため、個別銘柄の選定が不要です。

どの企業に投資するかを悩む必要がなく、特定のインデックスファンドを購入するだけで分散投資が可能です。

投資の知識や経験が少ない場合でも、手軽に始められるため、投資先選びが簡単で初心者に最適です。

2.コストが安い

インデックス投資は、運用コストや手数料が低いのが特徴です。

売買の頻度も少ないため、管理費用や手数料が抑えられます。

投資する際は、コストを意識しながら資産を増やすことが重要です。

インデックス投資は、低コストで効率的な資産運用を可能となっています。

3. プロが運用するので自分は何もしなくていい

インデックス投資は、専門の運用会社がプロの判断で運用します。

投資家は、市場の動向や個別銘柄の分析に時間を割く必要がありません。

投資信託を購入するだけで、専門家が市場全体に連動するように運用してくれるため、初心者でも安心して投資を続けられることでしょう。

忙しい日常生活を送りながらでも、手軽に資産運用が可能です。

投資初心者が知っておくべき投資のコツや注意点

投資初心者がインデックス投資で知っておくべき3ポイントを3つ紹介します。

最低限これだけは確認してほしいものだけを取り上げているので、投資する前にチェックしましょう。

1. 何にどれくらい投資しているか

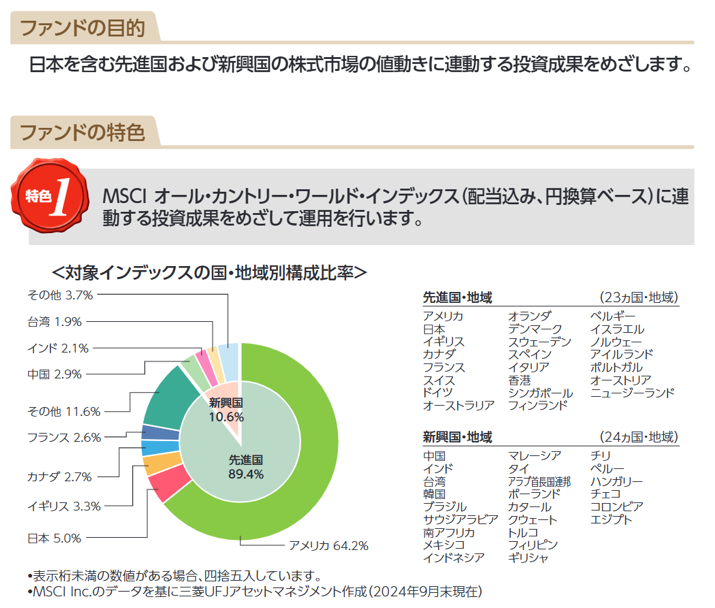

目論見書の最初にある「ファンドの目的・特色」を読むと、何にどれくらい投資しているかがわかります。

たとえばeMAXIS Slim 全世界株式(オール・カントリー)の場合、日本を含む全世界の株式に分散投資しています。

全体の64.2%が米国株となっており、投資先は世界の株式となります。米国経済や為替の影響を受ける投資信託であり、一定のリスクは存在します。

ただしリスクが高い分、リターン(利益)が見込めるともいえます。

投資は、大事なお金を投じることになるため、インデックス投資でも大まかな投資先や国ごとの投資割合は確認しましょう。

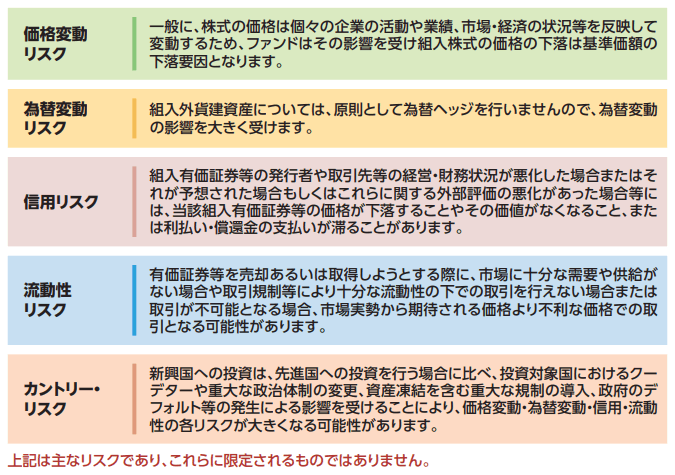

2. どんなリスクがあるか

目論見書には、リスクを説明するページが設けられており、投資信託にどのようなリスクがあるのかが記載されています。

たとえば、インドや中国をはじめとした新興国を含む海外の株式に投資する商品の場合、主なリスクは以下の5つです。

株価の変動によって投資信託の価格(基準価額)が変わるほか、米ドル対円などの為替レートでも変動します。

投資先の会社が倒産した場合は、株の価値がなくなるリスクや売買したいときにできないリスクもあることは忘れてはいけません。

新興国の場合は、日本や米国などの先進国と比べて政治が不安定なため、投資したお金が引き出せないこともあるでしょう。

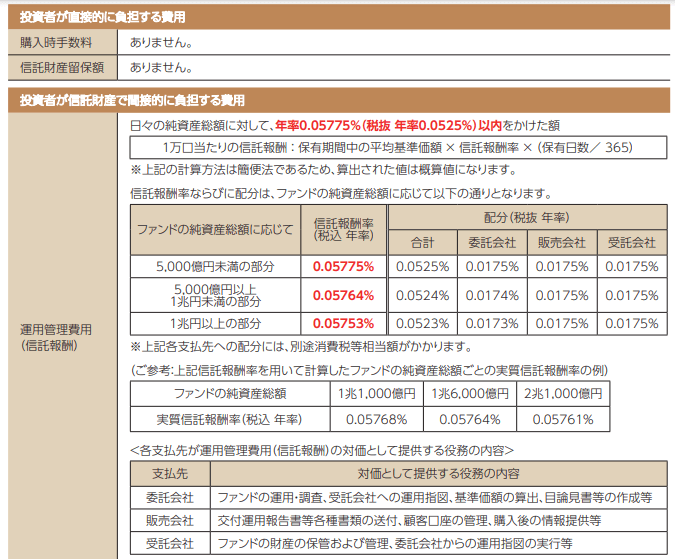

3. 手数料や保有中のコストはどれくらいかかるか

手数料や保有中のコストは、目論見書の後半で明記されています。

購入手数料は、新NISAのつみたて投資枠対象銘柄であれば無料です。

売却時に発生する信託財産留保額も、人気のある投資信託は無料のことが多い傾向です。

投資信託の保有中に発生するコストは一定ではなく、年1回公開される運用報告書(なかには、半年に1回が義務付けられている投資信託もある)で掲載されています。

目論見書では、厳密なコストが公表されていませんが、信託報酬(年率)は明記されているため、1年間のおおよその保有コストはわかります。

金融庁によると、つみたて投資枠対象銘柄の場合、信託報酬は平均年率0.32%(2025年6月時点)です。

eMAXIS Slim 全世界株式(オール・カントリー)の信託報酬は、年率0.05775%となるため、平均より保有コストが低いといえます。

インデックスファンドの選び方・始め方ガイド

指数・商品選びのポイント(国内・全世界・セクターなど)

インデックス投資を始めるうえで非常に重要なのが、「どの指数(インデックス)に連動する商品を選ぶか」という点です。

インデックスには国内外さまざまな種類があり、それぞれにリスクやリターンの特徴があるため、自分の投資目的やスタンスに合った商品選びが求められます。

【日本国内】

まず、日本国内のインデックスとして代表的なのが「日経平均株価(日経225)」と「TOPIX(東証株価指数)」です。

これらは日本企業に分散投資できるファンドで、日本円での運用を希望する人や、日本経済の成長に期待している投資家に適しています。ただし、世界全体に比べて成長率が緩やかな傾向がある点には注意が必要です。

【米国】

次に人気なのが「米国株式型インデックス」です。中でも「S&P500」や「NASDAQ100」は、米国の大手企業に幅広く投資できることで知られています。

長期的に見れば米国市場は世界でも最も成長してきた市場の一つであり、グーグル、アップル、マイクロソフト、アマゾン、フェイスブックなどの有名企業を含むことから、多くの投資家が注目しています。

【全世界】

さらに、地域の分散を重視したい人には「全世界株式インデックス」がおすすめです。

これは先進国と新興国を含む世界中の株式に投資するもので、「MSCI ACWIやFTSEグローバル・オールキャップ・インデックス」などが代表的です。為替や地域経済の影響を抑えながら、安定したリターンを目指せる点が魅力です。

【特定テーマ】

また、最近では特定のテーマや業種に絞った「セクター特化型インデックス」も注目されています。

たとえば、テクノロジー、ヘルスケア、再生可能エネルギーなどに集中投資するタイプです。成長余地が大きい一方で、市場の変動に大きく影響を受けやすいため、投資初心者よりも中上級者向けの選択肢といえます。

このように、インデックス投資といっても選択肢は多岐にわたります。

長期的な資産形成を目指すなら、自分のリスク許容度や運用期間に応じて、最適なインデックスと商品を見極めることが成功の鍵となります。

信託報酬の比較と選ぶ目安

インデックス投資で商品を選ぶ際に、最も重要な比較ポイントのひとつが「信託報酬(運用管理費用)」です。

信託報酬とは、投資信託を保有している間にかかる運用管理コストのことで、年率で表示されます。たとえば、信託報酬が年0.3%の商品を100万円分保有している場合、年間で約3,000円のコストが発生する計算になります。

この信託報酬は、同じ指数に連動する商品であっても運用会社ごとに異なるため、「どれも同じインデックスファンドだから」と安易に選ぶのは避けましょう。

わずか0.1%の差でも10年・20年後には数万円単位の運用成績の差につながります。

目安としては、信託報酬が「年0.2%以下」の商品であれば、コスト効率の良い優良ファンドといえるでしょう。

特に「eMAXIS Slimシリーズ」や「SBI・V・シリーズ」などは、業界最安水準の信託報酬を継続的に提供しており、多くの長期投資家から支持されています。

業界最低水準のコストを追求し続ける。多様な指数に低コストで投資が可能。

バンガード社のETFに超低コストで投資が可能。米国株や全世界株が対象。

インデックス投資は「低コスト」で「長期保有」が基本戦略となるため、信託報酬の差はそのままリターンの差に直結する重要な指標です。

購入前には、必ず複数のファンドの信託報酬を比較し、最も効率的に資産形成ができる商品を選びましょう。

ケース別シミュレーション

年率3~10%のリターン想定で1,000万円を運用したケース

インデックス投資の大きな魅力は、長期的に安定したリターンが期待できる点です。

ここでは、年率3%〜10%の範囲でリターンを想定し、1,000万円をインデックスファンドで長期運用した場合の資産推移をシミュレーションしてみましょう。

たとえば、年率3%で20年間運用した場合、資産は約1,800万円になります。

年率5%なら約2,650万円、年率7%であれば約3,870万円、そして年率10%という高めの想定では、最終的に約6,720万円にまで増加する試算となります(いずれも複利運用・再投資前提)。

年3%:1,800万円

年5%:2,650万円

年7%:3,870万円

年10%:6,720万円

このように、インデックス投資は短期的な大きな値上がりを狙う手法ではありませんが、時間を味方につけることで「複利効果」が発揮され、資産が大きく育つ可能性があります。特に、リスクを抑えつつ着実に資産を増やしたい人にとっては非常に有効な戦略といえるでしょう。

また、毎月の積立や相場の下落時にも継続投資を行うことで、平均購入単価を平準化でき、結果的に安定したリターンが得られる傾向があります。

これはドル・コスト平均法と呼ばれる考え方で、感情に左右されずに長期で投資を続けるうえで重要なポイントです。

さらに、NISAやiDeCoなどの非課税制度を併用すれば、税引き後のリターンを最大化することができます。これらの制度と長期・積立・分散のインデックス投資を組み合わせることで、資産形成の成功確率は大きく高まります。

比較:全世界 vs 米国 vs 国内インデックスファンド

インデックス投資を始めるにあたって、多くの投資家が悩むのが「全世界株式」「米国株式」「日本株式」のどれを選ぶべきかという点です。

それぞれのインデックスファンドには明確な特徴と投資対象の違いがあり、自身の投資スタンスや目指すリターンによって選ぶべき商品が異なります。

【全世界株式インデックスファンド】

まず、全世界株式インデックスファンドは、先進国から新興国までを網羅し、世界中の株式市場に分散投資できるのが最大の特徴です。

代表的な指数には「MSCIオール・カントリー・ワールド・インデックス(ACWI)」や「FTSEグローバル・オールキャップ・インデックス」などがあり、地域バランスを取りながら成長機会を幅広く狙うことができます。

全世界の大型・中型株で構成。世界の株式市場の約85%をカバーする指数。

全世界の大型株から小型株まで網羅し、市場の98%以上をカバーする指数。

「一本で完結したい」「国ごとの経済状況を気にせずに投資したい」といったニーズに最適です。

【米国株インデックスファンド】

米国株式インデックスファンドは、「S&P500」や「NASDAQ100」などの指数に連動し、アップル、マイクロソフト、アマゾンなどの世界的な企業群に投資できます。

過去の実績を見ると、米国市場は過去数十年にわたって高い経済成長と株価上昇を続けており、リターン重視の投資家にとっては非常に魅力的だといえるでしょう。

ただし、為替リスクや米国市場に集中するリスクも理解しておく必要があります。

【日本株インデックスファンド】

一方、日本株式インデックスファンドは、日経平均株価やTOPIXに連動し、日本企業への投資に特化しています。

為替リスクがないため、日本円で資産を保有したい投資家に向いています。

ただし、経済成長の鈍化や人口減少といった国内要因が将来的なリターンに影響する可能性がある点には注意が必要です。

結論としては、リスク分散とバランスを重視するなら全世界、リターン重視なら米国、為替リスク回避や国内制度を重視するなら日本株式が選択肢となります。

目的に応じて使い分けることが、インデックス投資での成功に近づく第一歩です。

投資初心者におすすめの投資信託3選

投資初心者におすすめの投資信託は、新NISAのつみたて投資枠(旧つみたてNISA)で買える以下の3銘柄です。

大手ネット証券であれば100円から購入できます。

【インデックス投資におすすめの投資信託】

| ファンド名 | 投資先 | 信託報酬 (年率) |

リターン (直近3年・年率) |

|---|---|---|---|

| eMAXIS Slim 全世界株式(オール・カントリー) | 国内株式 先進国株式 新興国株式 |

0.05775%以内 | 21.37% |

| SBI・V・S&P500インデックス・ファンド | 米国株式 | 0.0938%程度 | 17.95% |

| ニッセイ・インデックスバランスファンド(4資産均等型) | 国内株式 先進国株式 国内債券 先進国債券 |

0.154%以内 | 9.58% |

(2025年6月時点、CRAZY MONEY Plus編集部調べ)

おすすめの投資信託について詳しくはこちら

積立NISAおすすめ銘柄10選!初心者も安心の選び方と証券会社比較

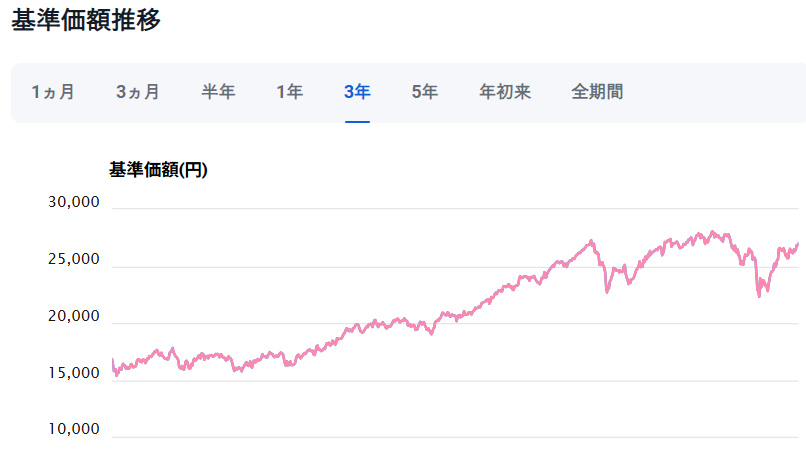

1. eMAXIS Slim 全世界株式(オール・カントリー)

(2025年6月時点)

eMAXIS Slim 全世界株式(オール・カントリー)は、通称「オルカン」とも呼ばれ、個人投資家から人気のあるインデックスファンドの一つです。

米国や日本など先進国の株式、中国やインドなど新興国の株式に分散投資をしています。

業界最低水準の運用コストを目指し続けるファンドとして定評があり、「投信ブロガーが選ぶ! Fund of the Year」では、2019~2024年まで6年連続で1位を獲得しています。

投資先を分散しつつ高いリターンを求める人におすすめです。

\インデックスファンドの取扱が豊富/

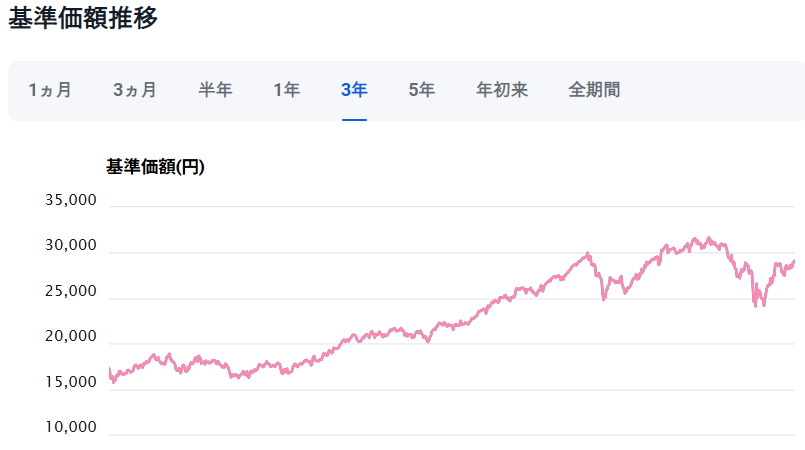

2. SBI・V・S&P500インデックス・ファンド

(2025年6月時点)

SBI・V・S&P500インデックス・ファンドは、米国の主要企業およそ500社に投資するインデックスファンドです。

米国の主要な株価指数「S&P500」に連動した運用を目指しています。

米国株は、長期的な株価の動きを見ると日本株やヨーロッパ諸国の株と比べて上昇率が高くeMAXIS Slim 全世界株式(オール・カントリー)よりも直近3年のリターンが高い傾向です(2025年6月時点)。

そのためインデックス投資でできる限り高いリターンを求める人に向いています。

\インデックスファンドの取扱が豊富/

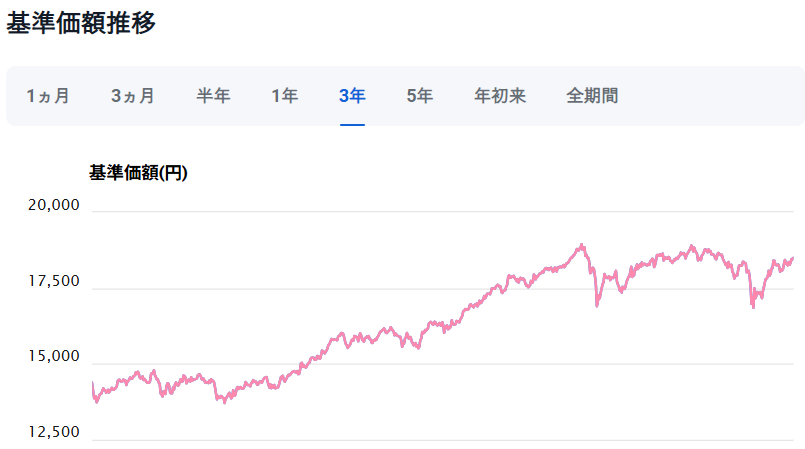

3. ニッセイ・インデックスバランスファンド(4資産均等型)

(2025年6月時点)

ニッセイ・インデックスバランスファンド(4資産均等型)は、国内株式、先進国株式、国内債券、先進国債券の4資産に25%ずつ投資する方針のインデックスファンドです。

債券は、発行する国や企業の経営が問題なければ金利が定期的に支払われるため、株と比べてリスクが低い傾向があります。

株に投資するインデックスファンドと比べて直近のリターンは低い傾向(2024年12月時点)となるため、リスクとリターンのバランスをとって投資したい人におすすめです。

\インデックスファンドの取扱が豊富/

インデックス投資がしやすい証券会社5選

インデックス投資がしやすいネット証券会社は、新NISAのつみたて投資枠の取扱銘柄数が多い大手ネット証券です。

代表的なネット証券会社は以下になります。

【インデックス投資がしやすい証券会社】

| SBI証券 | 楽天証券 | マネックス 証券 |

三菱UFJ eスマート証券 (旧:auカブコム証券) |

松井証券 | |

| 新NISA つみたて 投資枠 |

271銘柄 | 267銘柄 | 264銘柄 | 251銘柄 | 272銘柄 |

| クレカ積立 | 三井住友カード、およびOlive | 楽天カード | マネックスカード、dカード | MUFGカード、au PAYカード | JCBカード |

| ポイント 還元率 |

0~3.0% | 0.5~2.0% | 最大1.1%(マネックカード)

最大3.1%(dカード) |

0.5~1.0% | 最大7.0%(キャンペーン適用時) |

| ポイント投資対象ポイント | Vポイント Pontaポイント dポイント PayPayポイント JALポイント |

楽天ポイント | マネックスポイント dポイント |

Pontaポイント | Oki Dokiポイント 松井証券ポイント |

| ポイント投資対象商品 | 投資信託 日本株(現物・S株) |

投資信託 日本株(現物) 米国株(現物・円貸) バイナリーオプション |

投資信託 (積み立てを除く) |

投資信託 フリーETF |

投資信託 |

SBI証券|ネット証券の最大手

SBI証券は、業界最大手のネット証券です。

口座数は、グループ全体で1,400万口座(2025年6月時点)を超えています。

※口座数にはSBIネオトレード証券、FOLIOを含みます。(2025年3月10日時点)

インデックス投資ができる投資信託を多数取り扱っており、三井住友カードでクレカ積立ができます。

三井住友カードで貯まるVポイントのほか、Pontaポイントでも投資信託へのポイント投資が可能です。

投信積立専用の「かんたん積立 アプリ」もあるため、スマホでインデックス投資を始めたい人はSBI証券を選びましょう。

\アプリでインデックス投資が始められる/

SBI証券について詳しくはこちら

SBI証券で口座開設するメリットを紹介 | CRAZY MONEY Plus+

楽天証券|楽天経済圏利用者なら迷わずここ

楽天証券は、楽天グループのサービスを利用すればするほどお得になるネット証券です。

楽天カードでクレカ積立ができ、楽天銀行との連携(マネーブリッジ)で普通預金金利が残高300万円以下の部分で0.28%、300万円を超えた部分が0.22%に上がります。

また、特定の条件を満たせば、国内株式の現物取引・信用取引の手数料が無料になる「ゼロコース」を提供しています。これは頻繁に取引をする投資家にとって大きなメリットです。

多くの投資信託において買付手数料が無料(ノーロード)であり、信託報酬も業界最低水準の銘柄(楽天・プラスシリーズなど)を取り扱っています。

投資信託を月3万円以上積み立てるなど、一定の条件を満たすと楽天市場のポイント還元率が上がるSPU(スーパーポイントアッププログラム)もあります。

楽天グループのサービスを積極的に利用している人は、楽天証券を選びましょう。

\楽天グループのサービス利用者にお得/

楽天証券について詳しくはこちら

楽天証券のメリットやデメリットは?つみたてNISAにおすすめな理由や口コミ・評判も

マネックス証券|クレカ積立のポイント還元率が高い

マネックス証券は、クレカ積立のポイント還元率が高いネット証券です。

株式、投資信託、ETF、債券、先物取引、仮想通貨など幅広い金融商品を提供しています。

初心者から経験者まで利用しやすい取引ツールや情報サービスを提供し、海外株式取引にも対応しています。

また、2024年1月よりマネックス証券はNTTドコモと業務提携を開始し、dポイントを活用したサービスを展開しています。

この提携により、より幅広い顧客層に利便性の高い金融サービスを提供しており、特にドコモユーザーにはおすすめの証券会社といえます。

【クレカ積立のポイント還元率比較表(年会費無料のカード)】

| マネックス 証券 |

SBI証券 | 楽天証券 | 三菱UFJ eスマート証券 (旧:auカブコム証券) |

松井証券 | |

| 対応カード | マネックスカード dカード |

三井住友カード およびOlive |

楽天カード | 三菱UFJカード au PAYカード |

JCBカード |

| 還元率 | 1.1% | 0~3.0% | 0.5/1.0% | 0.5~1.0% | 0.5~1.0% |

\クレカ積立のポイント還元率が高い/

マネックス証券について詳しくはこちら

マネックス証券のメリットは?メリット・デメリットを知って新NISAに備えよう

三菱UFJ eスマート証券(旧:auカブコム証券)|auユーザーにおすすめ

三菱UFJ eスマート証券(旧:auカブコム証券)は、au PAY カードでクレカ積立ができるネット証券です。

クレカ積立のポイント還元率は通常0.5~1.0%です。au PAYカードの場合、「auマネ活プラン」加入など条件を満たすと最大2.0%、NISA口座を開設してゴールドカードを使うと、12ヵ月間は3.0%まで還元率が上がります。

貯まったPontaポイントは、投資信託やローソンなどの店舗で使えます。

auグループのサービスを使っている人は選択肢の一つになるでしょう。

\auグループのサービス利用者にお得/

三菱UFJ eスマート証券について詳しくはこちら

三菱UFJ eスマート証券はauユーザーにメリットが多い!おすすめの理由を解説

松井証券|サポートが手厚く初心者向け

松井証券は、2025年5月よりクレカ積立サービスの提供を開始しました。

クレカ積立のリリースを記念し、「クレカ積立デビューキャンペーン」を開催しており、条件達成ごとに松井証券ポイント還元率が段階的にアップし、クレカ積立によるOki Dokiポイント進呈と合わせて最大で7.0%となります。

松井証券の最大の特長は、HDI-Japan(ヘルプデスク協会)の格付けで最高評価「三つ星」を連続獲得している手厚い顧客サポートです。

投資の疑問や操作方法など、どんな些細なことでも専門スタッフが電話で丁寧に答えてくれるため安心です。

また、簡単な質問に答えるだけで最適な投資プランを提案してくれる「投信工房」など、初心者向けのツールも充実しています。

松井証券は手厚いサポートを受けながら投資を始めたい初心者にぴったりの証券会社といえます。

\投信残高ポイントが業界最高水準/

松井証券について詳しくはこちら

松井証券のメリットとデメリットは?松井証券が向いている人まで解説

インデックス投資でよくある質問Q&A

インデックス投資でよくある質問を2つにまとめました。

インデックス投資を始めることに不安がある人は、確認してみましょう。

Q.そもそも「インデックス投資」とは何ですか?

日経平均株価や米国のS&P500といった「株価指数(インデックス)」の値動きに連動することを目指す投資手法です。

指数は市場全体の平均点のようなもので、インデックス投資は「市場の平均点を取る」ことを目指します。

一つの商品で多くの企業にまとめて投資できるため、自然とリスクが分散されます。個別企業を分析・選定する必要がなく、シンプルで分かりやすいのが特長です。

Q.なぜインデックス投資は初心者におすすめなのですか?

インデックス投資が初心者におすすめなのは、「シンプルで、低コスト、手間いらず」だからです。

個別株のようにどの会社が良いか悩む必要がなく、1つの商品で市場全体に幅広く分散投資できるため、リスクを抑えやすいのが魅力です。

また、専門家が銘柄を選ぶ投資信託より手数料が安い傾向にあり、コストを抑えて運用できます。

一度積立設定をすれば自動で買い付けてくれるので、忙しい方でも無理なく続けられます。

Q.どのくらいの金額から始めればいいですか?

まずは、なくなっても生活に影響のない「少額」から始めることを強くおすすめします。

月々1,000円や5,000円でも全く問題ありません。大切なのは金額の大小よりも、まず投資に慣れることです。

家計に無理のない範囲で積立投資を続け、慣れてきたら少しずつ金額を見直しましょう。生活に必要な資金(生活防衛資金)は必ず別に確保しておきましょう。

Q.インデックス投資は投資初心者におすすめなのに失敗した人がいるのはなぜ?

「投資の失敗」は、損と同じニュアンスでいわれることが多く、インデックス投資でも下落時に売ったら失敗します。

購入価格より下で売った場合、インデックス投資であろうとなかろうと失敗になるのは当たり前です。

どれだけ暴落しても売らずに上がるまで保有し続ければ、過去の値動きを見る限り米国株のインデックス投資で失敗はありません。

Q.インデックス投資はどれくらい儲かる?

米国株のインデックス投資の場合、平均年利7.0%程度は期待できます。

年利7.0%と仮定して月3万円で積立投資をすれば、20年後には約842万7,800円の利益です。

まとめ

インデックス投資は、低リスクで長期的な資産形成を目指している方に向いている投資手法です。

リスクを取ってでも大きなリターンを狙いたいという方は、個別株がいいでしょう。

インデックス投資は、プロが運用することから投資にくわしくない初心者に向いています。

ただ貯金しているだけでは物足りず、投資にチャレンジしてみたいと思われている方は、今回紹介したネット証券会社に登録してみてはいかがでしょう。

登録するだけなら無料です。

そしてぜひこの機会に、インデックス投資にチャレンジしてみてください。

\アプリでインデックス投資が始められる/