GMOクリック証券やマネックス証券に限らず、ネット専業の証券会社は多数あるため、どのネット証券で投資を始めたらいいのか迷っている人も多いでしょう。

GMOクリック証券とマネックス証券の2社で比較すればマネックス証券のほうがおすすめですが、他のネット証券のほうがおすすめできる場合もあります。

そこで本記事では、GMOクリック証券とマネックス証券の比較だけでなく、この2社以外でおすすめのネット証券も解説します。どのネット証券で新NISAなどの投資を始めたらいいのかわからない人は、確認してみましょう。

GMOクリック証券とマネックス証券を比較【7項目】

GMOクリック証券とマネックス証券を7項目で比較すると、新NISA以外で日本株を取引する場合を除いてマネックス証券がおすすめです。

【GMOクリック証券とマネックス証券の比較表】

| GMOクリック証券 | マネックス証券 | |

|---|---|---|

| ①新NISA | 手数料無料 (日本株) |

手数料無料または実質無料 (日米株/投資信託) |

| ②iDeCo | 取り扱いなし | 27銘柄 |

| ③日本株 | 1日100万円まで無料 (新NISAなら手数料無料) |

55円~ (新NISAなら手数料無料) |

| ④ミニ株(単元未満株) | 売却のみ | 購入手数料無料(※) |

| ⑤米国株 | 69銘柄 (CFD) |

5,015銘柄 (ETF含む) |

| ⑥IPO | 0社 (2023年) |

53社 (2023年) |

| ⑦ポイントサービス | なし | マネックスポイント |

(2024年1月18日現在、CRAZY MONEY Plus編集部調べ)

①新NISA

新NISAは、米国株、日本株、単元未満株(1~99株の日本株)の手数料が無料または実質無料になるマネックス証券がおすすめです。

【新NISAの比較】

| GMOクリック証券 | マネックス証券 | |

|---|---|---|

| 米国株 | 非対応 | 実質無料 |

| 日本株 | 手数料無料 | 手数料無料 |

| 単元未満株 | 2.2% (売却のみ) |

購入時無料 売却時実質無料 |

| 取扱銘柄数 (つみたて投資枠) |

36本 | 217本 |

GMOクリック証券は、単元未満株や米国株が新NISAで取引できません。新NISAは、すべての金融機関のなかで1人1口座しか持てないので、GMOクリック証券よりもマネックス証券を選んだほうがいいでしょう。

\新NISAなら手数料実質無料で投資できる/

新NISA(NISA恒久化)について詳しくはこちら

【関連記事】NISAの恒久化とは?現制度との比較やNISA開始のメリットを解説

②iDeCo

iDeCoは、GMOクリック証券では取り扱っていないため、マネックス証券を選びましょう。

【iDeCoの比較】

| GMOクリック証券 | マネックス証券 | |

|---|---|---|

| 取扱銘柄数 | 0銘柄 | 27銘柄 |

マネックス証券のiDeCoでは、業界最低水準の運用コストを目指し続ける銘柄として投資家から人気のある「eMAXIS

Slimシリーズ」を6銘柄取り扱っています。iDeCo加入時、運用時の手数料も業界最安水準のため、マネックス証券ならコストを抑えて投資できます。

\iDeCoは低コスト銘柄が選びやすい/

③日本株

日本株は、新NISA以外で取引するなら1日100万円まで無料になるGMOクリック証券がおすすめです。

【日本株の比較】

| GMOクリック証券 | マネックス証券 | |

|---|---|---|

| 手数料 | 1日100万円まで無料 (新NISAなら手数料無料) |

55円~ (新NISAなら手数料無料) |

ただし日本株を取引する場合は、SBI証券や楽天証券が新NISAか否かを問わず、金額の制限なく手数料無料にしています。日本株は、どこで買っても手数料以外でほとんど差がないため、手数料無料のSBI証券または楽天証券を選びましょう。

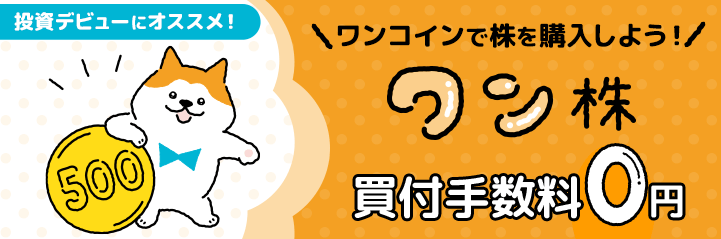

④ミニ株(単元未満株)

ミニ株(単元未満株)は、GMOクリック証券では買えないため、マネックス証券を選びましょう。

【ミニ株(単元未満株)の比較】

| GMOクリック証券 | マネックス証券 | |

|---|---|---|

| 取扱銘柄 | なし (売却のみ) |

約3,900銘柄以上 |

| 手数料(税込) | 2.2% | 購入時無料(※) |

(2024年1月4日現在、CRAZY MONEY Plus編集部調べ)

マネックス証券の単元未満株は、売却時に売買代金の0.55%(最低52円)の手数料がかかりますが、新NISAなら売却手数料がキャッシュバックされます。

日本株を1株から買いたいなら、新NISAの手数料が実質無料になるマネックス証券がおすすめです。

\新NISAは単元未満株の手数料が実質無料/

ミニ株(単元未満株)について詳しくはこちら

【関連記事】ミニ株購入のおすすめ銘柄と証券会社選びのポイントを徹底解説

⑤米国株

GMOクリック証券では、新NISAで米国株の取引ができないため、マネックス証券がおすすめです。

【米国株の比較】

| GMOクリック証券 | マネックス証券 | |

|---|---|---|

| 取引手数料 (新NISA) |

非対応 | 実質無料 |

| 取引手数料 (新NISA以外)税込 |

無料(※) | 0.495% (上限22米ドル) |

| 為替手数料 | 無料 | 購入時無料 売却時25銭 |

| 取扱銘柄数 | 69銘柄 (CFD) |

5,015銘柄 (ETF含む) |

(2024年1月18日現在、CRAZY MONEY Plus編集部調べ)

マネックス証券なら、新NISAで米国株を取引すれば取引手数料はキャッシュバック形式で実質無料になります。取扱銘柄数もGMOクリック証券と比べてはるかに多いので、米国株投資を始めたいならマネックス証券を選びましょう。

\新NISAは米国株の取引手数料が実質無料/

⑥IPO

IPO(新規公開株)は、GMOクリック証券よりもマネックス証券のほうがおすすめです。マネックス証券は2023年に54社の実績がありますが、GMOクリック証券は2021年以降IPOの実績がありません。

【IPOの比較】

| GMOクリック証券 | マネックス証券 | |

|---|---|---|

| 実績数 | 0社 | 53社 |

ただしIPOは、ネット証券の場合、SBI証券が圧倒的な実績があり、2023年は91社もあります。IPO投資を始めるなら、GMOクリック証券やマネックス証券ではなく、SBI証券を選んだほうがいいでしょう。

\IPOはネット証券業界最多の実績/

SBI証券について詳しくはこちら

【関連記事】SBI証券で口座開設するメリットを紹介

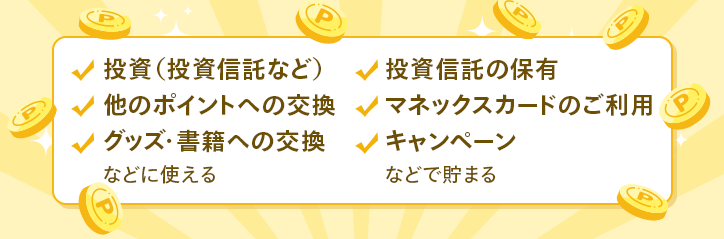

⑦ポイントサービス

GMOクリック証券では、ポイントサービスがないため、マネックス証券がおすすめです。

【ポイントサービスの比較】

| GMOクリック証券 | マネックス証券 | |

|---|---|---|

| 対象ポイント | なし | マネックスポイント |

| ポイント投資の 対象商品 |

- | 投資信託 (※) |

(2024年1月4日現在、CRAZY MONEY Plus編集部調べ)

マネックス証券では、マネックスカードによるクレカ積立(クレジットカード決済による投信積立)で最大1.1%(2024年9月30日までは最大2.2%)のマネックスポイントが貯まり、投資信託の保有でも貯められます。

貯まったマネックスポイントは、dポイント、Tポイント、Pontaポイント、Amazonギフトカードなど8種類の他社ポイントに交換できます。複数社のポイントを使う人は、他社ポイントと交換しやすいマネックス証券を選びましょう。

\他社ポイントへの交換もできる/

GMOクリック証券のメリット・デメリット

GMOクリック証券のメリットとデメリットを、それぞれ一つにまとめると以下の通りです。グループ銀行との連携で普通預金金利が上がるメリットはありますが、取扱商品が少ないため、新NISA用の口座としては不向きです。

メリット:GMOあおぞらネット銀行との連携で預金金利が0.11%に上がる

GMOあおぞらネット銀行に口座がある人は、GMOクリック証券と連携すると預金金利が0.11%に上がります。

連携すると、GMOあおぞらネット銀行にある資金をGMOクリック証券の買付資金として使えるため、入出金の手続きが不要になります。条件は口座開設だけなので、GMOあおぞらネット銀行に口座があるならGMOクリック証券にも口座を開設しましょう。

メリット:スプレッドが狭い

スプレッドが他社と比べて狭いのは、特にFX取引に力を入れたい方にとっては重要な条件です。

スプレッドとは、FX取引の際に生じる買値と売値の差額のことを指します。例えば、以下の通りです。

- 買値:1,000円

- 売値:990円

- スプレッド:10円

大手FX会社の米ドル円のスプレッド値は0.2銭から1.0銭と幅広いですが、GMOクリック証券の米ドル円のスプレッド値は0.2銭と業界でもトップクラスです。

実質的な取引手数料とも言われており、スプレッドが狭いほどコストが少なくなります。

GMOクリック証券では、通常時はスプレッドを原則固定していますが、一時的に原則固定スプレッドが適用対象外期間になる場合があるので注意する必要があります。

\銀行との連携で預金金利が0.11%にUP/

デメリット:取扱商品が少ない

GMOクリック証券は、取扱商品が大手ネット証券(SBI証券、楽天証券、マネックス証券、auカブコム証券、松井証券)と比べて少ないです。新NISAでは、米国株が買えないだけでなく単元未満株にも対応していません。

米国株は、大手ネット証券の場合、5社とも対応しており、単元未満株も松井証券以外の大手ネット証券は取り扱っています。

デメリット:自動ロスカット時に手数料が発生する

GMOクリック証券では、FXネオ取引の自動ロスカット時に手数料が発生します。

ロスカットとは、取引値が低下している時に損失拡大を防ぐために取引を終了する措置です。

マネックス証券では自動ロスカットの手数料が0円なのに対して、GMOクリック証券では1取引単位(10,000通貨)あたり500円、0.1取引単位(1,000通貨)あたり50円の手数料がかかります。

しかし、任意(自己判断で行う場合)のロスカットには手数料がかからないため、自分で判断してロスカットすることが大切です。

マネックス証券のメリット・デメリット

マネックス証券のメリットとデメリットを、それぞれ一つにまとめると以下の通りです。クレカ積立のポイント還元率が高いメリットはありますが、お客様サポートが他の大手ネット証券と比べて不親切な印象があります。

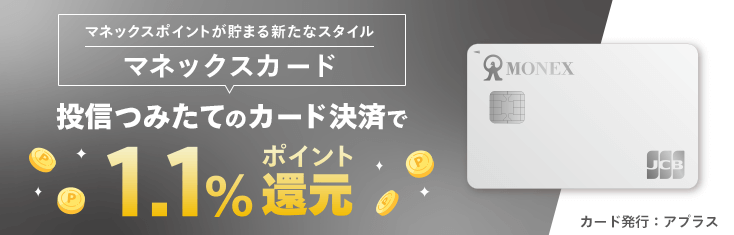

メリット:クレカ積立のポイント還元率が高い

マネックス証券は、クレカ積立のポイント還元率が高いです。口座開設後に発行できるマネックスカードは、年1回以上のクレカ積立をすれば年会費が無料になり、月1,000円単位で積み立てると1.1%(2024年9月30日までは最大2.2%)のマネックスポイントが貯まります。

年会費無料のカードで比べると、大手ネット証券では最高のポイント還元率です。

【クレカ積立のポイント還元率の比較(年会費無料のカード)】

| マネックス証券 | auカブコム証券 | 楽天証券 | SBI証券 | 松井証券 |

|---|---|---|---|---|

| 最大1.1% | 1.0% | 0.5~1.0% | 0.5% | 0% (非対応) |

(2024年1月4日現在、CRAZY MONEY Plus編集部調べ)

メリット:マネックスカードでの「投信つみたて」1.1%ポイント還元

マネックス証券の「投信つみたて」をマネックスカードで決済すると、ポイントが1.1%還元されます。

GMOクリック証券を含む多くの証券会社でクレジットカードでの決済が不可なのに対し、ポイントまで付与されるのは大きなメリットです。

マネックスカードはアプラスが発行する提携クレジットカードで、利用金額100円ごとに1ポイント、さらに1,000円ごとに1ポイントが加算されます。

貯まったポイントは、投資信託の買付や株式売買手数料としての利用、Amazonギフトカードやdポイントへの交換などに利用できます。

\年会費無料のカードでも最大1.1%還元/

デメリット:お客様サポートが不親切で使いづらい

マネックス証券は、お客様サポートが不親切で使いづらいです。比較的混雑していない時間と思われる月曜、金曜以外の平日14時30分ごろに電話をかけても30分以上待つことがあります。

「はじめてのお客様ダイヤル」と「相続手続き」の電話番号が同じになっており、特に口座開設時の不明点を電話で聞く場合は、迅速な回答は期待できないでしょう。

他の大手ネット証券では、チャットでオペレーターが対応してくれますが、マネックス証券では定型的かつ一般的な質問しか回答してもらえません。サポートに電話する機会は決して多くはありませんが、マネックス証券を使う場合、わからないことはできる限り自分で調べることが求められます。

デメリット:NISAで米国株式を購入する際に資金振替が必要

マネックス証券のNISA口座で米国株式を購入するには資金振替が必要です。

手続きの手順は、まず証券総合取引口座にログインし、資金を外国株取引口座に振替えます。その後、米国株取引口座にログインし円を米ドルに振替えます。最後に、NISA口座へ資金を割り当てることで取引が可能になります。

これらの手順は国内株式の取引よりも手間がかかるため、複雑な手続きが苦手や煩わしいという方には不向きです。

スマホアプリの使い勝手と機能性

ネット証券会社を選ぶ際にスマホアプリの使い勝手や機能性を重視される方も多いのではないでしょうか。GMOクリック証券とマネックス証券、それぞれのアプリの特徴をご紹介します。

GMOクリック証券アプリは操作性が抜群

GMOクリック証券のスマホアプリは取引スピードと操作性を重視しています。

ワンタップで迅速に注文ができ、操作が直感的で使いやすいのが大きな魅力です。リアルタイムの株価や為替レート、経済ニュース、チャート分析が提供されるため、市場の動向を常に把握できます。

多彩な注文方法と分析ツールで上級者にも適していること、リアルタイム情報が充実しており迅速な意思決定が可能であることが挙げられます。

マネックス証券アプリの情報量と分析機能

マネックス証券のスマホアプリは、充実したテクニカル分析ツールと多機能性が魅力です。リアルタイムの株価や為替レート、最新の市場情報やニュースも随時更新されるため、投資判断を迅速に行うことが可能です。

また、多様な注文方法が可能で、指値注文や逆指値注文、IFD、OCO、IFD-OCOなどの複雑な取引も設定することができます。

カスタマイズ機能が充実しており、ユーザーの好みに応じて画面レイアウトや表示する情報を調整できるため、より使いやすい環境を整えることができます。

GMOクリック証券とマネックス証券以外でおすすめのネット証券

GMOクリック証券とマネックス証券以外でおすすめのネット証券は、SBI証券と楽天証券です。

SBI証券:ネット証券最大手で取扱銘柄も豊富

ネット証券最大手のSBI証券は、取扱銘柄が豊富でポイントサービスも充実しています。

【SBI証券の概要】

| 新NISA | 手数料無料 (日米株/投資信託) |

|---|---|

| iDeCo | 38銘柄 |

| 日本株 | 手数料無料 |

| ミニ株(単元未満株) | 手数料無料 |

| 米国株 | 5,225本 |

| IPO | 91社 (2023年) |

| クレカ積立 ポイント還元率 |

0.5~5.0% (三井住友カード) |

| ポイントサービス | Tポイント Vポイント Pontaポイント dポイント JALのマイル PayPayポイント |

マネックス証券では対応していない投信積立や日本株のポイント投資にも、TポイントとPontaポイントで対応しています。

米国株を取引する場合、マネックス証券とは異なり米ドルから日本円に両替するときでも為替手数料が無料(システム対応までは実質無料)になるので、手数料をできる限り抑えたい人はSBI証券がおすすめです。

\新NISAなら米国株の手数料も無料/

楽天証券:楽天グループのサービス利用者なら恩恵が大きい

楽天証券は、楽天グループのサービス利用者にお得なネット証券です。

【楽天証券の概要】

| 新NISA | 手数料無料 (日米株/投資信託) |

|---|---|

| iDeCo | 36銘柄 |

| 日本株 | 手数料無料 |

| ミニ株(単元未満株) | 手数料無料(※) |

| 米国株 | 5,081本 |

| IPO | 61社 (2023年) |

| クレカ積立 ポイント還元率 |

0.5~1.0% (楽天カード) |

| ポイントサービス | 楽天ポイント |

(2024年1月18日現在、CRAZY MONEY Plus編集部調べ)

楽天ポイントによるポイント投資は、投資信託だけでなく日本株や米国株にも対応しています。楽天銀行と連携すると300万円までの普通預金金利が0.1%になるほか、条件達成で楽天市場のポイント還元率が最大1.0%上がる特典もあるので、楽天グループのサービス利用者におすすめです。

\楽天銀行や楽天市場の利用者にお得/

楽天証券について詳しくはこちら

【関連記事】楽天証券のメリットやデメリットは?つみたてNISAにおすすめな理由や口コミ・評判も

どちらか選ぶならマネックス証券だが、他のネット証券も含めて検討しよう

GMOクリック証券とマネックス証券のどちらかを選ぶならマネックス証券ですが、他のネット証券も含めて比較検討しましょう。

マネックス証券は、クレカ積立のポイント還元率が高いメリットがある半面、以下のようなデメリットがあります。

- ポイント投資が投信積立に対応していない

- IPOの実績数が乏しい

- お客様サポートの電話がつながりづらい

IPOの実績数や取扱商品の豊富さではSBI証券、銀行をはじめとしたグループとの連携では楽天証券のほうが優れています。

大手ネット証券5社ではSBI証券、楽天証券の規模が圧倒的に大きく、マネックス証券をはじめとした他3社を合わせても楽天証券に及びません。SBI証券や楽天証券を中心に比較しながら、どのネット証券がいいのか慎重に選びましょう。