iDeCoは、制度が複雑で一度加入すると脱退が事実上不可能になるため「やらないほうがいい」といわれることがあります。

たしかにiDeCoには、さまざまなデメリットがありますが、退職金のない会社員やある程度の利益がある個人事業主(フリーランス)は入ったほうがおすすめです。

本記事では、iDeCoのデメリットを職業別に解説します。iDeCoを始めていいのか悩んでいる人は、確認してみましょう。

iDeCoとは?老後資金の準備のための制度

iDeCo(個人型確定拠出年金)は、個人が自分の老後資金を積み立てるための制度です。

自営業者、会社員、公務員など、ほぼすべての労働者が利用可能です。

加入者は毎月一定額を自分で選んだ金融商品に投資し、その運用成果が将来の年金として受け取れる仕組みです。

税制上のメリットが大きく、掛金は全額所得控除の対象となり、運用益も非課税です。

また、受け取る際も退職所得控除や公的年金等控除が適用されます。ただし、60歳まで引き出しができないという制約があります。

投資信託や定期預金、保険商品など、多様な選択肢があるため、自分のリスク許容度や運用方針に応じて適切な商品を選ぶことが重要です。

老後の資金を計画的に準備するための有力な手段として、特に若い世代にも注目されています。

職業別のiDeCoのデメリット

iDeCoには、原則60歳まで引き出せないなど制度上のデメリットがあります。

そのほかにも職業特有のデメリットがあるので、職別に解説します。

【参考:iDeCoの概要】

| iDeCo | |

|---|---|

| 毎月の掛金上限 | 1万2,000~6万8,000円 (職業により異なる) |

| 掛金の負担 | 加入者 |

| 加入時手数料 | 2,829円 |

| 口座管理手数料 | 月66円~(※) |

| 掛金拠出時手数料 | 105円/回 |

| 加入対象者 | 会社員 個人事業主など 公務員 専業主婦 |

参照:確定拠出年金制度の概要|厚生労働省

会社員がiDeCoに入るデメリット|退職金が多い人は受取時に税金が発生する

会社員がiDeCoに入る主なデメリットは、以下の3つです。

- 退職金が多い大手企業の会社員は受取時に税金が発生する

- 企業型DC加入者が入る場合は毎月拠出しかできない

- 転職するとiDeCoの上限額が変わる可能性がある

特にデメリットが大きいのは、退職金の多い会社員です。

iDeCoの受取方法は「退職金」「年金」「退職金と年金の併用」の3パターンありますが、税制面でのメリットから退職金メインで受け取るのが現実的でしょう。

iDeCoを退職金として受け取ると、会社の退職金がある人は原則合算されます。

会社員として30年勤務した場合、退職所得控除(所得税が課税されない金額)は合計1,500万円です。

【退職所得控除(30年勤務した会社員の場合)】

| 勤続年数・加入年数 | 退職所得控除の金額 |

|---|---|

| 20年以下の部分 | 800万円 (40万円×20年) |

| 20年超の部分 | 700万円 (70万円×(30-20)年) |

ちなみにiDeCoで月2万円を年利4.0%で30年間運用(1年複利)すると、約1,388万988円になります。

退職金がある会社員の場合は、受取時に税金が発生する可能性が高いです。

個人事業主(フリーランス)がiDeCoに入るデメリット|売上の変動に対応できないことがある

個人事業主(フリーランス)がiDeCoに入ると、売上(収入)の変動に対して掛金の変更が追いつかないデメリットがあります。

iDeCoの掛金は年1回しか変更できません。

個人事業主の場合、業務内容によっては売上に大きな変動を受ける出来事が年2回以上起きる可能性があります。

そのため売上が増えたからといって掛金を一気に増やすと年内に売上が減ったときに掛金の減額ができません。

売上に応じて柔軟に掛金を変更できないため、利用しづらいと感じる個人事業主は多いでしょう。

専業主婦がiDeCoに入るデメリット|税制優遇が受けられない

専業主婦は、そもそも課税される所得がないため、iDeCoの特徴の税制優遇(節税)が受けられません。

iDeCoは、口座管理手数料が最低でも月66円かかるため、口座管理手数料のない新NISAと比べてコストもかかります。

またiDeCoは、税制優遇あってこそ利用価値のある制度です。課税されない専業主婦は、新NISAで投資を始めたほうがいいでしょう。

新NISAについて詳しくはこちら

新NISAにおすすめの証券会社はどこ?各社の特徴を踏まえつつ解説

公務員がiDeCoに入るデメリット|所得控除の効果が薄れることがある

公務員は、会社員と比べて退職金が多い傾向のため、iDeCo受取時の税金が会社員より多くなる可能性があります。

なかには「iDeCoは税金の繰り延べにしかならない」という批判もあります。

掛金に応じて毎年受けられる税制優遇は、退職金が多いと受取時の税金の支払いで大半が消えてしまいます。

どの職業でも当てはまるiDeCoのデメリット5つ

すべての職業に当てはまるiDeCoのデメリットは以下の4つです。

1.60歳まで引き出せない

iDeCoは、ごく一部の例外を除いて60歳まで引き出せません。

また50代からiDeCoに入り企業型DC(企業型確定拠出年金)に加入したことがない人は、加入期間が10年未満になるため61~65歳に繰り下げられます。

【iDeCoや企業型DCの通算加入期間と引き出せる年齢】

| 通算加入期間 (60歳まで) |

引き出せる年齢 (最短) |

|---|---|

| 10年以上 | 60歳 |

| 8~10年未満 | 61歳 |

| 6~8年未満 | 62歳 |

| 4~6年未満 | 63歳 |

| 2~4年未満 | 64歳 |

| 2年未満 | 65歳 |

参照:受給開始年齢|iDeCo公式サイト

そのため「教育資金に使いたい」と思っても、iDeCoにある資産は引き出せません。

一定以上の障害が1年半以上続いた場合に60歳未満でも受け取れる障害給付金はありますが、ほぼ該当しないでしょう。

2.一度入るとやめられない

iDeCoは、一度加入すると原則やめられません。

60歳未満に脱退するには、以下の6つの要件をすべて満たす必要があります。

- 企業型DC(企業型確定拠出年金)に加入していない

- iDeCoに加入できない(国民年金保険料の免除者など)

- 海外に居住していない

- 障害給付金の受給権者ではない

- iDeCoの資産が25万円以下、または拠出期間が5年以下

- iDeCoの加入者資格を喪失した日から2年以内

iDeCoに加入している時点で国民年金保険料の免除者ではないため、該当する人はほぼいません。

3.掛金を出さない場合でも手数料が最低月66円かかる

iDeCoは、掛金を0円に変更できますが、掛金を出さない場合でも口座管理手数料が最低月66円かかります。

最低月66円のコストは、iDeCoの資産から支払われます。

新NISAなら投資しない場合でも口座管理手数料は一切かからないので、掛金を月5,000円以上出し続けられる自信がない場合は新NISAを選んだほうが賢明です。

新NISAについて詳しくはこちら

新NISAにおすすめの証券会社はどこ?各社の特徴を踏まえつつ解説

4.特別法人税が将来的に発生する可能性がある

iDeCoは、本来であれば特別法人税(iDeCoの資産に対して年1.173%)の課税対象ですが、法律の改正により2026年3月末まで凍結されています。

この凍結措置が延長されない場合、将来的に特別法人税が発生する可能性があります。

確定拠出年金(iDeCoや企業型DC)への特別法人税は、日本証券業協会が税制改正要望で毎年のように撤廃案を出していますが、まだ撤廃されていません。

iDeCoに特別法人税が課されれば、加入者はもちろん金融機関からの猛反発が想定されるため、凍結措置は続くと思いますが、絶対に課税されないとはいい切れないでしょう。

5. 掛金は年に1度しか変更できない

iDeCoのデメリットの一つに「掛金は年に1度しか変更できない」という点があります。

これは、加入者が毎月の積立額を柔軟に変更することが難しいという制約を意味します。

具体的には、一度設定した掛金額は年に一度しか変更できないため、収入の変動やライフスタイルの変化に迅速に対応することができません。

たとえば、急な収入減少や支出増加があっても、次の変更可能な時期まで待つ必要があります。

これにより、資金計画が思いどおりに進まない可能性があり、計画的な資産運用において不便を感じることがあるかもしれません。

この点は、iDeCoを利用する際に注意すべき重要なポイントの一つです。

iDeCoに入ったほうがいいタイプ4つ

iDeCoには、少なからずデメリットがありますが、以下4つのどちらかに当てはまる人は入ったほうがおすすめです。

1.退職金のない中小企業の会社員

退職金のない会社に勤務する人は、老後の備えとしてiDeCoに入ったほうがよいでしょう。

iDeCoで運用した資産を退職金として受け取れば、資産の大部分は退職所得控除により税金がかかりません。

退職までは、毎年の税制優遇(節税)でメリットを享受でき受取時も控除で税負担を軽減できる場合、新NISAよりもiDeCoを優先していいでしょう。

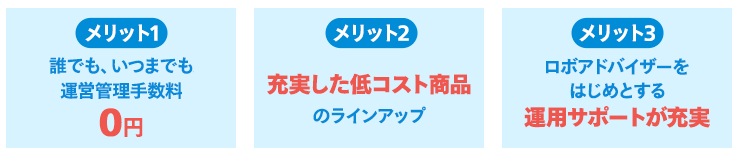

iDeCoを始める場合は、口座数が業界最多で低コスト商品を幅広く取り扱うSBI証券がおすすめです。

\iDeCoの口座数が業界最多/

2.ある程度の利益がある個人事業主

ある程度の利益(1年間の売上-経費)がある個人事業主もiDeCoに入ったほうがよいでしょう。

個人事業主に適用される主な所得控除(一定金額を差し引いて税負担を軽減すること)は、基礎控除、青色申告特別控除、社会保険料控除の3つあります。

控除額は以下のとおりです。

【個人事業主に適用される主な控除と金額(概算)】

| 基礎控除 | 48万円 |

|---|---|

| 青色申告特別控除 | 65万円(※1) |

| 社会保険料控除 (国民年金保険料) |

20万円(※2) |

| 社会保険料控除 (国民健康保険料) |

34万円(※3) |

| 合計 | 167万円 |

住民票のある市区町村や所得によって国民健康保険料は変わります。

年間の所得(利益)が300万~400万円程度の場合、控除額は年間150万~200万円程度です。

そのため年間300万~400万円程度の所得がある場合は、iDeCoに加入したほうがいいでしょう。

ただし個人事業主(フリーランス)は、所得に変動があるので、掛金は無理のない金額がおすすめです。

3.転職の回数が多い人

転職の回数が多い人にとって、iDeCoは特に有利です。

まず、iDeCoは個人型確定拠出年金であるため、就業先が変わっても継続して積み立てをおこなうことができます。

これにより一貫して老後資金を積み立てることができます。

また、掛金は全額所得控除の対象となるため、転職による収入の変動に対しても税制上のメリットを享受できます。

さらに、iDeCoは自己責任で運用するため、転職先の企業年金制度に依存せず、自分のリスク許容度に応じた投資をおこなえる点も魅力です。

これらの理由から、転職が多い人にとってiDeCoは安定した老後資金の確保手段として非常に有効です。

4. パートタイマーなどの兼業主婦

パートタイマーや兼業主婦にとってもiDeCoは大きなメリットがあります。

まず、掛金が全額所得控除の対象となるため、パート収入に対しても節税効果が期待できます。

また、将来的な収入が増えた場合でも、iDeCoの運用益は非課税であり、税負担を軽減できます。

さらに、パートタイマーとして働く兼業主婦は通常、企業の年金制度の対象外となることが多いため、自分で老後資金を準備する必要があります。

iDeCoを利用することで、自分の老後資金を計画的に積み立てることができ、将来的な生活の安定を図ることが可能です。

また、iDeCoの多様な投資商品からリスク許容度に応じて選ぶことができるため、自分に合った資産運用が実現できます。

これらの理由から、パートタイマーや兼業主婦にとってiDeCoは効果的な資産形成手段となります。

iDeCoに入る場合に選びたい金融機関【新NISAでもおすすめ】

iDeCoに加入するなら、口座管理手数料が安い金融機関を選びましょう。

iDeCoの手数料が最安の金融機関では、掛金を出さない場合は月66円、出す場合は月171円となっています。

大手ネット証券であればiDeCoの手数料が最安かつ新NISAで日本株や米国株を取引する場合の手数料が無料(たまは実質無料)になります。

これから投資を始めるなら大手ネット証券から選びましょう。

| SBI証券 | マネックス証券 | 松井証券 | 楽天証券 | |

| 加入時手数料 (iDeCoのみ) |

2,829円 | 2,829円 | 2,829円 | 2,829円 |

| 口座管理 手数料 (iDeCoのみ) |

171円(掛金を出す月) 66円(掛金を出さない月)(※1) |

|||

| 取扱銘柄数 (iDeCo) |

38銘柄 | 27銘柄 | 40銘柄 | 36銘柄 |

| 日本株手数料 (新NISA) |

無料 | 無料 | 無料 | 無料 |

| 米国株手数料 (新NISA) |

無料 | 実質無料 | 無料 | 無料 |

| 為替手数料 (米ドル) |

無料 (※2) |

購入時無料 売却時25銭 |

無料 | 無料 |

※2:システム対応まではキャッシュバックによる実質無料

(2024年2月28日現在、CRAZY MONEY Plus編集部調べ)

SBI証券|証券口座数が業界No.1

SBI証券は、iDeCoの口座数やグループ全体の証券口座数が業界No.1のネット証券です。

iDeCoの取扱銘柄数38銘柄のうち、業界最低水準の運用コストを目指し続ける「eMAXIS Slimシリーズ」の取り扱いが8銘柄あります。

新NISAでは日本株、米国株の取引手数料が無料で、米国株取引時に必要な為替手数料も無料(システム対応までは実質無料)です。

どこでiDeCoや新NISAを始めたらいいか迷ったら、SBI証券を選びましょう。

\低コスト商品の取扱が豊富で手数料も安い/

SBI証券について詳しくはこちら

SBI証券で口座開設するメリットを紹介

マネックス証券|クレカ積立のポイント還元率が高い

マネックス証券のiDeCoは、低コスト商品を中心に取り扱っています。

また新NISAでは、クレカ積立(クレジットカードで決済できる投信積立)のポイント還元率が高いネット証券です。

マネックス証券のiDeCoでは、業界最低水準の運用コストを目指し続ける「eMAXIS Slimシリーズ」を6銘柄取り扱っています。

クレカ積立は、iDeCoでは使えませんが新NISAに対応しています

年1回以上クレカ積立をすれば年会費のかからないマネックスカードで積み立てると1.1%のマネックスポイントが貯まります。

なお2024年9月30日までは、キャンペーンが適用されポイント還元率が2.2%です。

クレカ積立をメインに新NISAで投資を始めたい人でiDeCoも検討している場合はマネックス証券を選びましょう。

\クレカ積立のポイント還元率が魅力/

マネックス証券について詳しくはこちら

マネックス証券のメリットは?メリット・デメリットを知って新NISAに備えよう

松井証券|サポートが手厚く初心者でも安心

松井証券は、新NISAの商品ラインナップではSBI証券、楽天証券、マネックス証券に劣りますが、iDeCoの取扱銘柄数が豊富なネット証券です。

iDeCoでは、業界最低水準の運用コストを目指し続ける「eMAXIS Slimシリーズ」を13銘柄取り扱っています。

新NISAでは、日本株と米国株の手数料が無料になるため、選択肢の一つになるでしょう。

\iDeCoの取扱銘柄数が業界最多水準/

松井証券について詳しくはこちら

松井証券のメリットとデメリットは?松井証券が向いている人まで解説

楽天証券|楽天経済圏の利用者なら迷わずここ

楽天証券は、iDeCoで取り扱う投資信託の保有コスト(信託報酬)が他の3社より高めですが、新NISAメインで投資を始めるならおすすめできるネット証券です。

楽天銀行、楽天カード、楽天市場を使っている人であれば楽天証券を利用することでポイントが貯まりやすくなります。

また、銀行預金の金利が最大0.1%に上がるなど、メリットが多いです。

貯まった楽天ポイントは、新NISAで投資信託や日本株、米国株の投資に使うことも可能です。

楽天グループのサービスを利用している楽天経済圏の人が新NISAメインで投資を始めるなら、迷わず楽天証券を選びましょう。

\楽天グループのサービス利用者におすすめ/

楽天証券について詳しくはこちら

楽天証券のメリットやデメリットは?つみたてNISAにおすすめな理由や口コミ・評判も

iDeCoに入るのが不安な人からよくある質問Q&A

iDeCoに入るのが不安な人からよくある質問を以下の4つにまとめました。

Q.iDeCoに入ると厚生年金は減る?

減ることはありません。

厚生年金が減るのは、選択制DC(給料の一部をそのまま受け取るか、企業型DCの掛金にするか選択できる仕組み)を採用している企業の会社員が、企業型DCの掛金を選択した場合です。

iDeCoは、個人型確定拠出年金のため、厚生年金とは全く関係ありません。

Q.加入した金融機関が破綻した場合はどうなる?

本記事で紹介したネット証券などの金融機関は、年金資産の管理をおこなっていません。

そのためiDeCoに加入した金融機関が破綻した場合でも年金資産は保護されます。

Q.将来どれくらいの年金がもらえる?

運用成果によって大きく異なります。

たとえば月2万円を年利4.0%で30年間運用した場合であれば約1,388万988円となります。

まとめ|iDeCoをやらないほうがいいのかは人によって異なる

iDeCoをやらないほうがいいのかは、人によって異なります。

専業主婦や公務員は、新NISAを優先しましょう。

一方で、退職金のない会社員に勤務している方や、ある程度の利益が出ている個人事業主(フリーランス)の方であれば、税制優遇(節税)の面からiDeCoに加入するメリットがあります。

iDeCoを始めるのなら、低コスト商品の取り扱いが豊富で手数料が安いネット証券を選ぶようにしましょう。

\業界最大手のネット証券/