マネックス証券のiDeCoは、運用管理手数料が安くラインナップが充実しているのが魅力です。専用のコールセンターやポートフォリオ診断機能があるため、資産運用の初心者でも手軽にiDeCoでの資産形成を始められます。

今回の記事では、マネックス証券のiDeCoの魅力や取扱資産の特徴、おすすめの資産の組み合わせなどを紹介します。マネックス証券のiDeCoを利用しようか悩んでいる方は、ぜひ参考にしてください。

\低コストなiDeCoで資産形成ができる!/

- 運用管理手数料が安い、ラインナップが充実しているなど複数のメリット

- 国内外の株式、債券やコモディティなど多様な資産に投資が可能

- 積極型、安定型、シンプル型それぞれの組み合わせ例を紹介

- マネックス証券でのiDeCoの申し込み手順も解説

マネックス証券のiDeCoのおすすめポイント

マネックス証券のiDeCoは、次のような点が魅力です。

それぞれのおすすめポイントについて解説します。なおマネックス証券のiDeCoの魅力については、こちらの記事も参考にしてください。

マネックス証券のiDeCoでおすすめの商品3選|他社との比較も解説

運営管理手数料が無料

マネックス証券は、iDeCoを取り扱っている金融機関が徴収する部分の運営管理手数料が無料なため、低コストで運用できるのが魅力の一つです。そもそもiDeCoの運営管理手数料は、次のような構成となっています。

【毎月の掛金の積み立てを行う方】

| 支払先 | 手数料(税込) |

|---|---|

| 国民年金基金連合会 | 105円/月 |

| 信託銀行 | 66円/月 |

| 金融機関 | 0円~/月 (金融機関により異なる) |

| 合計 | 171円~/月 |

金融機関が徴収する部分の手数料が安いほど、毎月徴収される運営管理手数料が低くなる仕組みです。マネックス証券では、この手数料が0円のため、業界最安値でiDeCoに加入できます。

\低コストなiDeCoで資産形成ができる!/

28本の充実した商品ラインナップ

マネックス証券のiDeCoでは、2025年1月20日現在28本の銘柄に投資ができます。さまざまな市場へ投資する投資信託を中心にラインナップが充実しているため、自分の投資意向に沿ったポートフォリオを構築できます。

【各社のiDeCoのラインナップ】

| 投資先 | マネックス証券 | SBI証券 | 楽天証券 | 三菱UFJ eスマート証券(旧:auカブコム証券) |

| 国内株式 | 7本 | 6本 | 6本 | 4本 |

| 国内債券 | 1本 | 1本 | 2本 | 1本 |

| 国内REIT | 2本 | 1本 | 2本 | 1本 |

| 海外株式 | 9本 | 15本 | 11本 | 5本 |

| 海外債券 | 3本 | 4本 | 4本 | 2本 |

| 海外REIT | 1本 | 1本 | 1本 | 1本 |

| コモディティ | 1本 | 1本 | 1本 | 1本 |

| バランス/ターゲットイヤー | 3本 | 8本 | 8本 | 11本 |

| 元本確保型 | 1本 | 1本 | 1本 | 1本 |

| 合計 | 28本 | 38本 | 36本 | 27本 |

単純な数だけでいえばSBI証券や楽天証券におよばないものの、各セクターのファンドをまんべんなく取り扱っています。マネックス証券のiDeCoを利用すれば、多様な資産への分散投資が可能です。

マネックス証券とSBI証券のiDeCoの比較は、こちらの記事も参考にしてください。

マネックス証券とSBI証券を徹底比較!NISAやiDeCoでも対決

\iDeCoのファンドラインナップが充実!/

iDeCo専用のコールセンターがある

マネックス証券では、iDeCo専用のコールセンターを用意しています。平日9~20時、土曜9~17時の間営業しているので口座開設やツールの使用方法について気軽に問い合わせることが可能です。他の証券サービス用のコールセンターとは独立したチャネルのため、本題に入るまでの時間や手間を削減できます。

マネックス証券でiDeCoを利用している人だけでなく、これから口座開設を検討している方も利用できることも特徴です。手続き方法に迷ったときに、気軽に相談して解決できるので重宝するでしょう。

iDeCoポートフォリオ診断で分散投資が簡単

マネックス証券の「iDeCoポートフォリオ診断」を活用すれば、資産運用が初めての方でも簡単に自分に合ったポートフォリオを構築できます。

「iDeCoポートフォリオ診断」は、最新の金融工学理論を駆使し利用者の年齢や資産運用に関する考え方を踏まえたうえで、最適な資産配分を提案してくれるロボアドサービスです。利用者は、ただシステムに従って質問に回答するだけで最適な資産配分での運用を実践できます。

\iDeCoポートフォリオ診断で簡単に分散投資ができる!/

マネックス証券のiDeCoの取扱商品

マネックス証券では、iDeCoで28本の金融商品に投資できます。下図のように、さまざまな資産カテゴリーの商品を取り扱っています。

| 国内株式 | 7本 |

|---|---|

| 国内債券 | 1本 |

| 国内REIT | 2本 |

| 海外株式 | 9本 |

| 海外債券 | 3本 |

| 海外REIT | 1本 |

| コモディティ | 1本 |

| バランス/ターゲットイヤー | 3本 |

| 元本確保型 | 1本 |

| 合計 | 28本 |

主要な資産クラスの特徴について詳しく解説していきます。なおマネックス証券のiDeCoにおけるおすすめ商品については、こちらの記事も参考にしてください。

マネックス証券のiDeCoでおすすめの商品3選|他社との比較も解説

\iDeCoでさまざまな市場に投資ができる!/

国内株式型

| 商品名 | ファンドのタイプ | 運用管理費用 (税込・年率) |

| ONE DC国内株式 インデックスファンド |

インデックス投信 | 0.154% |

| 日興アクティブバリュー | アクティブ投信 | 1.672% |

| DCニッセイ日経225 インデックスファンド |

インデックス投信 | 0.154%以内 |

| iFree JPX 日経400インデックス |

インデックス投信 | 0.2145% |

| SBI中小型割安成長株ファンド ジェイリバイブ<DC年金> | アクティブ投信 | 1.65% |

| スパークス・新・国際優良日本株ファンド | アクティブ投信 | 1.804% |

| ひふみ年金 | アクティブ投信 | 0.836% |

インデックス投資信託とアクティブ投資信託が、バランスよくラインナップに並んでいるのが特徴です。

手数料を抑えて着実に資産を増やしたい場合は、インデックス投資信託を選ぶのがよいでしょう。以下のようにTOPIX、日経平均株価、JPX日経400それぞれのインデックスファンドを選択できるのも特徴です。

- ONE DC国内株式インデックスファンド:TOPIX

- DCニッセイ日経225インデックスファンド:日経平均株価

- iFree JPX日経400インデックス:JPX日経400

一方、日本株で市場平均を上回るパフォーマンスを狙いたい場合は、アクティブ投信にチャレンジすることも一案です。「日興アクティブバリュー」「ひふみ年金」は、長期成長に資する割安株を中心に投資する戦略となっています。

「SBI中小型割安成長株ファンド ジェイリバイブ<DC年金>」は、中小型株投資、「スパークス・新・国際優良日本株ファンド」は長期成長が見込まれる優良企業に投資します。長期で資産成長が期待できる先へ投資する点で、いずれのファンドもiDeCoで適した銘柄といえるでしょう。

国内債券型

| 商品名 | ファンドのタイプ | 運用管理費用 (税込・年率) |

| 三菱UFJ 国内債券 インデックスファンド (確定拠出年金) |

インデックス投信 | 0.132% |

国内債券に投資するファンドは「三菱UFJ 国内債券インデックスファンド(確定拠出年金)」がラインナップに入っています。

こちらは、「NOMURA-BPI総合」というインデックスに連動することを目指して運用されるインデックス投信です。インデックスには、日本の公社債が含まれています。実質的に社債、国債、地方債など日本の幅広い債券に分散投資できるのが特徴です。

債券ファンドをポートフォリオに組み入れると、リスクが低減して市場悪化局面の損失抑制が期待できます。長期でより安定したポートフォリオを構築するうえでは、債券ファンドをポートフォリオに加えることも一案です。

海外株式型

| 商品名 | ファンドのタイプ | 運用管理費用 (税込・年率) |

| ハリス グローバル バリュー株ファンド (年1回決算型) |

アクティブ投信 | 1.98% |

| eMAXIS Slim 先進国株式インデックス |

インデックス投信 | 0.09889%以内 |

| ラッセル・インベストメント外国株式ファンド (DC向け) |

アクティブ投信 | 1.463% |

| たわらノーロード NYダウ |

インデックス投信 | 0.2475% |

| eMAXIS Slim 新興国株式インデックス |

インデックス投信 | 0.1518%以内 |

| eMAXIS Slim米国株式 (S&P500) |

インデックス投信 | 0.09372%以内 |

| eMAXIS Slim 全世界株式 (オール・カントリー) |

インデックス投信 | 0.05775%以内 |

| iFree NEXT NASDAQ100 インデックス |

インデックス投信 | 0.495% |

| iFree NEXT インド株インデックス |

インデックス投信 | 0.473% |

海外株式については、全世界・先進国・新興国と網羅したラインナップとなっています。自分が期待する市場にフォーカスして投資ができるのが特徴です。

投資先の分散が効いたファンドとしては、全世界や先進国の株式市場へ投資するファンドがあります。また米国についてはダウ・S&P500、NASDAQ100それぞれに投資するインデックスファンドを取りそろえています。

さらに個別国としては、インド株のインデックスを取り扱っているのが特徴です。アクティブ投信についてもバリュー株の「ハリス グローバル バリュー株ファンド」とさまざまな運用戦略を組み合わせた「ラッセル・インベストメント外国株式ファンド(DC向け)」へ投資できます。

投資地域・戦略の双方において幅広い選択肢のなかから投資先を選べる充実したラインナップです。

海外債券型

| 商品名 | ファンドのタイプ | 運用管理費用 (税込・年率) |

| eMAXIS Slim先進国債券インデックス | インデックス投信 | 0.154%以内 |

| たわらノーロード 先進国債券 <為替ヘッジあり> |

インデックス投信 | 0.22% |

| iFree 新興国債券 インデックス |

インデックス投信 | 0.242% |

海外債券については、3銘柄を取り扱っています。いずれもインデックス投信ですが、先進国2銘柄のほか、新興国債券にも投資できるのが特徴です。株式市場のリスクを抑えつつ相対的に魅力的な利回りの新興国債券をポートフォリオに加えることも一つの選択肢といえます。

また先進国については、為替ヘッジあり・なしの2種類があります。「為替リスクを取ってパフォーマンス向上を狙う」「リスクを抑えて安全性の高いポートフォリオを構築する」など意向に沿った債券ファンドを組み入れることも可能です。

REIT

| 商品名 | ファンドのタイプ | 運用管理費用 (税込・年率) |

| DCニッセイJ-REIT インデックスファンドA |

インデックス投信 | 0.187%以内 |

| 野村J-REITファンド (確定拠出年金向け) |

アクティブ投信 | 1.045% |

| 三井住友・DC外国リートインデックスファンド | インデックス投信 | 0.297%以内 |

マネックス証券のiDeCoでは、REITのファンド3本がラインナップに加わっています。REITを通じて不動産へ投資することが可能です。国内2本、海外1本のラインナップとなっていて、特に国内では「野村J-REITファンド」というアクティブ投信を選ぶこともできます。

同銘柄は、配当水準が高く長期的な成長が見込まれるJ-REITを選別して投資する方針で、一般的に長期で運用するiDeCoにマッチした商品設計です。

その他

| 商品名 | ファンドのタイプ | 運用管理費用 (税込・年率) |

| ゴールド・ファンド (為替ヘッジあり) |

インデックス投信 | 0.407% |

| ラッセル・インベストメント・グローバル・バランス 安定成長型 | アクティブ投信 | 1.254% |

| eMAXIS Slimバランス (8資産均等) |

インデックス投信 | ~0.143% |

| マネックス資産設計 ファンド<育成型> |

アクティブ投信 | 0.55% |

コモディティでは、金ファンドの取り扱いがあります。インフレに対する耐性を高めたい場合は、コモディティファンドを入れることも一つの方法です。またさまざまな資産に分散投資するバランス型投信では、特徴的なファンド3本がラインナップに入っています。

「ラッセル・インベストメント・グローバル・バランス 安定成長型」は、純粋なアクティブ投信です。長期での資産成長を追求します。「eMAXIS Slimバランス(8資産均等)」は、8つの市場に均等投資するものです。各市場の指数に連動する仕組みであるため、低コストで投資ができます。

最後に「マネックス資産設計ファンド」は、各市場の市場指数に連動するものの、投資比率は運用者が決定するため、アクティブ投信としては費用が低めなのが特徴です。

マネックス証券iDeCoのおすすめの組み合わせ

マネックス証券のiDeCoにおけるおすすめの組み合わせについて3つ紹介します。

自分の投資やリスクに対する考え方を踏まえて、適したポートフォリオで運用しましょう。

銘柄の組み合わせ方については、こちらの記事も参考にしてください。

投資信託を複数所有するメリット・デメリットとおすすめの組み合わせを解説!

積極型|値上がり益を追求

長期的な資産成長を積極的に追求したい方は、海外株でポートフォリオを構築するのがよいでしょう。例えば次のように「米国株」「世界株」で分散投資するのが一案です。

| 商品名 | 投資比率 |

|---|---|

| eMAXIS Slim米国株式 (S&P500) |

50% |

| eMAXIS Slim全世界株式 (オール・カントリー) |

50% |

こちらの組み合わせにより、2025年1月時点では市場規模が大きい米国に多くの資産を投資できます。万が一将来米国の市場規模や成長性にかげりが見えたとしても「eMAXIS Slim全世界株式(オール・カントリー)」は、各国の時価総額に応じて投資比率が変わるため、市場規模の大きな大国へ実質的に多くの部分を投資できます。

米国以外の先進国への投資比率を増やしたい場合は「先進国株」「世界株」を組み合わせることも一案です。

| 商品名 | 投資比率 |

|---|---|

| eMAXIS Slim 先進国株式インデックス |

50% |

| eMAXIS Slim全世界株式 (オール・カントリー) |

50% |

市場悪化局面では、一時的な損失に見舞われるリスクがある点には注意が必要です。しかし10年単位の長期を見据えて考えれば、資産を大きく増やせる可能性がある組み合わせといえます。

安定型|損失リスクを抑えて着実に運用

安定性を重視する場合は、債券を一定程度組み入れて資産全体のリスクを抑えることが得策です。また日本の資産を組み入れて為替リスクを抑制することも有効でしょう。

| 商品名 | 投資比率 |

|---|---|

| eMAXIS Slim全世界株式 (オール・カントリー) |

30% |

| eMAXIS Slim 先進国債券インデックス |

30% |

| ONE DC国内株式 インデックスファンド |

20% |

| 三菱UFJ 国内債券 インデックスファンド (確定拠出年金) |

20% |

eMAXISの世界株式と先進国債券のファンドを組み入れて海外資産へ投資します。一方で日本株・債券のインデックスファンドも組み入れることで為替リスクの抑制が可能です。株:債券の比率で見ると50:50となります。

株式市場の悪化時には、債券が損失抑制の効果を発揮するでしょう。老後に向けて着実に資産を増やしていきたい方にとって、おすすめの組み合わせといえます。

シンプル型|バランス型1本で手間いらず

資産の組み合わせについて細かく考える手間を省きたい場合は、バランスファンド1本に投資してリスク分散を達成させる方法もあります。

| 商品名 | ファンドのタイプ | 運用管理費用 (税込・年率) |

| eMAXIS Slimバランス (8資産均等) |

インデックス投信 | 0.143%以内 |

「eMAXIS Slimバランス(8資産均等)」は、1銘柄保有するだけで以下の8カテゴリーの資産に分散投資ができるファンドです。

- 国内株

- 国内債券

- 先進国株

- 新興国株

- 先進国債券

- 新興国債券

- 国内REIT

- 先進国REIT

各投資先へ12.5%ずつ投資するため、特定市場に資産が偏ることもありません。株・債券だけでなく、REITにまで分散投資できることも特徴です。「特に投資先にこだわらないけど長期での価格変動リスクは抑えたい」という方は、バランスファンド1本に絞って投資するのも一つの方法といえるでしょう。

\iDeCoで柔軟にポートフォリオが組める!/

マネックス証券のiDeCoの評判

SNSなどにおけるマネックス証券のiDeCoの良い評判と悪い評判をまとめました。マネックス証券でiDeCoを始めようと考えている方は、ぜひ参考にしてください。

なお、一般の証券口座の魅力や口コミについては、こちらの記事で紹介しています。

マネックス証券のメリットとは?ドコモとの提携によるメリットも解説

良い評判

良い評判としては、次のようなものが見られました。

- NASDAQ100、オールカントリーのインデックス投信の取り扱いがある

- ロボアドで簡単に分散投資ができる

- Webサイトが使いやすい

マネックス証券は、SBI証券、楽天証券の主要ネット証券3社のなかで唯一、NASDAQ100に連動する「iFree NEXT NASDAQ100インデックス」と、MSCIオール・カントリーインデックスに連動する「eMAXIS Slim全世界株式(オール・カントリー)」へ投資ができます。これらの銘柄へ積極的に投資したい方にとってマネックス証券は、魅力的な証券会社です。

また「iDeCoポートフォリオ診断の機能が便利」との意見も散見されます。いくつかの質問に答えるだけで簡単に自分に合った組み合わせが見つけられて、初心者でもポートフォリオ運用を実践可能です。最後に「Webサイトが見やすい」との意見も見られました。取引画面だけでなくiDeCoに関する情報ページを評価する口コミもあります。

悪い評判

悪い評判としては、次のようなコメントがありました。

- 手続きに時間がかかる

- 取扱本数が少ない

iDeCoは、申し込み開始から書類が届くまで1~2ヵ月かかります。銀行口座から現金が引き落とされて実際に運用が始まるのは、さらにあととなります。この手続きのタイムラグを嫌がる人もいるようです。

ただしこれは、マネックス証券固有のデメリットではありません。基本的にiDeCoは、運用開始まで時間がかかるケースが多い点には留意しましょう。

また運用商品が楽天証券やSBI証券と比べて少ない点を指摘する意見も見られます。たしかに絶対的な銘柄数ではやや少ないですが、市場の網羅性についてはSBI証券と楽天証券と比べても遜色ありません。

SBI証券と楽天証券は、ターゲットイヤーファンドが銘柄数を押し上げている部分もあるため、「ポートフォリオ構築の柔軟性」という観点では、SBI証券、楽天証券、マネックス証券の間で大きな差はないでしょう。

マネックス証券のiDeCoの始め方

マネックス証券でiDeCoを始める場合の基本的な手順は、次のとおりです。

iDeCoの書類を請求

まずマネックス証券WebサイトのiDeCoのページにアクセスします。マネックス証券の口座の有無で、それぞれの申し込みボタンがあるので該当するほうをクリックしましょう。

いずれかを選択すると、それぞれの状況に合った設問が表示されるため、回答しながら進めていきます。

【設問の例】

手続きプロセスのなかで書類送付先の住所を記入する部分があります。手続きが完了すると記入した住所に書類が郵送されます。

書類を記入して返送

届いた書類に必要な情報を記入していきます。毎月の拠出額や拠出額の投資先の組み合わせなどを指定します。自分の意向に沿って銘柄と投資比率を指定しましょう。記入が終わったあとは、同封されている返信用封筒を使用してマネックス証券に送付してください。

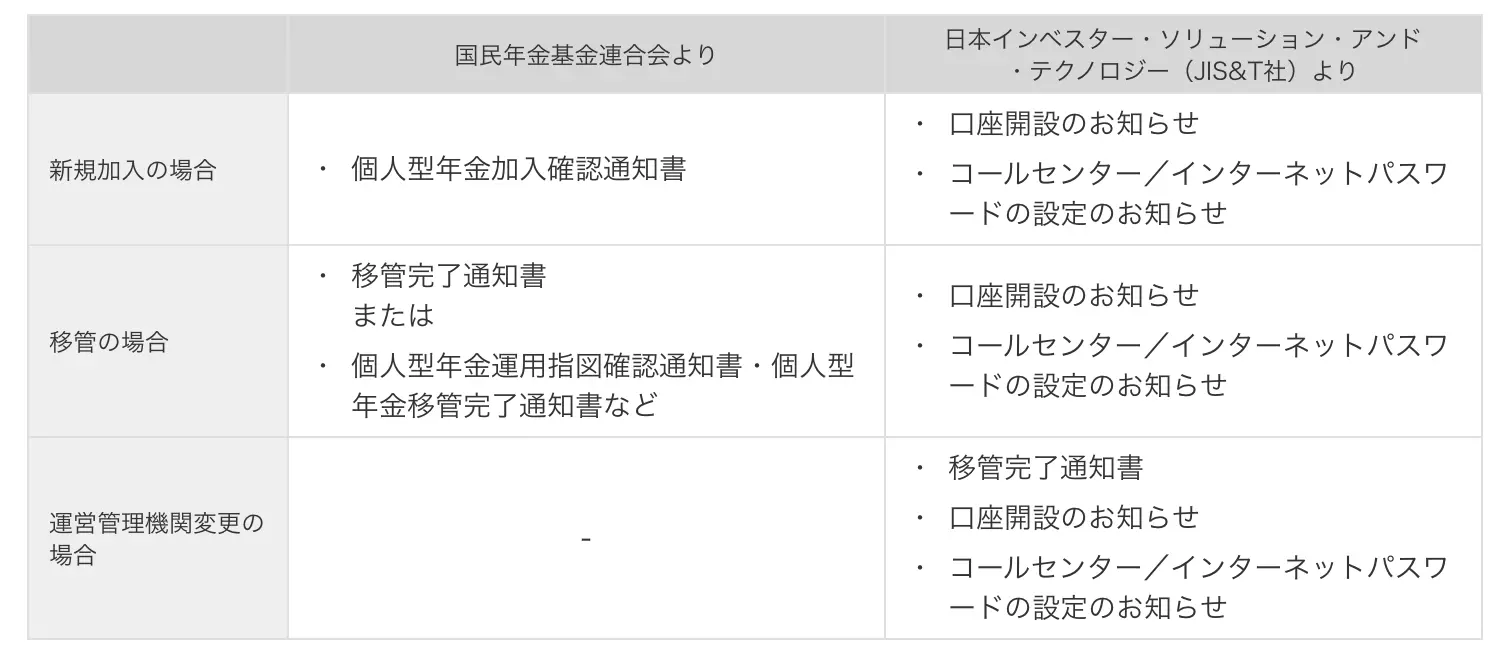

関連する書類を受け取る

正常に手続きが済んでマネックス証券でのiDeCo運用が可能になったあとは、所定の先から書類が届きます。

なお手続きの完了および書類の郵送には約1~2ヵ月かかります。届く書類は次のとおりですが、新規加入・移換・運営管理機関の変更の場合でそれぞれに異なるため、注意しましょう。また年金を管理する団体によっても異なります。

資金が引き落とされて運用開始

iDeCoは、証券口座と異なり自動的に銀行から資金を引き出して運用されるものです。書類受領後は、毎月26日(休日の場合は翌営業日)に引き落とし(口座振替)が始まります。

手続き完了のタイミングによっては、初回に2ヵ月分の掛金額が引き落とされる場合もあるため、銀行口座が残高不足とならないように注意しましょう。自動的に申込時に指定した割合で投資が進むため、追加で対応する事項は特にありません。

\Webサイトから簡単に申し込める!/

マネックス証券のiDeCoで老後に備えよう

マネックス証券のiDeCoを活用して年金資産を蓄積していき、ゆとりある老後生活を実現しましょう。マネックス証券のiDeCoは、ラインナップが充実していて手数料が安いため、自分の意向に従って効率良く資産を増やしていけます。

「SBI証券や楽天証券と比べて銘柄数が少ない」との意見がありますが実際に投資できる市場は多岐にわたるため、意向に沿って柔軟にポートフォリオを構築可能です。投資銘柄に悩む場合は、iDeCoポートフォリオ診断を活用して自分に合った資産の組み合わせを実践することも一案です。

今回紹介した組み合わせ案も活用して納得のいく方法で資産形成を進めましょう。iDeCoは、運用開始まで1~2ヵ月程度かかるため、思い立ったら早めに運用を始めるのがおすすめです。