マネックス証券は高い人気を誇るネット証券会社です。

そしてiDeCoは、税制優遇(節税)を受けながら老後の資産運用に備えられる制度です。

そこで本記事では、マネックス証券のiDeCoでおすすめの商品を紹介します。

他社のiDeCoとも比較しているため、どの金融機関でiDeCoを始めようか迷っている人も必見です。

マネックス証券とは?

マネックス証券は、NTTドコモの子会社であり、日本を代表するオンライン証券会社の一つです。

マネックス証券は、国内株式、投資信託、米国株など、幅広い金融商品を取り扱っており、投資家の多様なニーズに対応しています。

特に、国内株式の売買手数料が無料であるなど、コストを抑えて投資を始めたい方にとって大きなメリットです。

さらに、ロボアドバイザーやラップ(投資一任)サービスなど、AIやフィンテックを活用した先進的なサービスを提供しており、初心者から経験者まで、さまざまな投資スタイルに対応しています。

IPO(新規公開株)の引受け件数実績も業界トップクラスであり、IPO投資に関心のある方にとっても魅力的な証券会社です。

iDeCoとは?

iDeCo(個人型確定拠出年金)は、自分で老後資金を積み立てることができる年金制度です。

毎月、決まった金額を拠出し、その資金を投資信託や定期預金などの金融商品で運用します。

掛金は所得税・住民税の控除対象となり、運用益も非課税です。

また、受取時には一定の条件で税制優遇措置が適用されるため、税制上のメリットが大きい制度です。

ただし、60歳までは原則として引き出すことができないため、長期的な資産形成を目的としています。

企業型確定拠出年金とは異なり、個人が自分の意思で加入できるため、自営業者や企業年金がない人にも適しています。

運用方法やリスクを自分で選択できる点が特徴です。

マネックス証券のiDeCoのおすすめポイント

マネックス証券のiDeCoのおすすめポイントは4つあります。

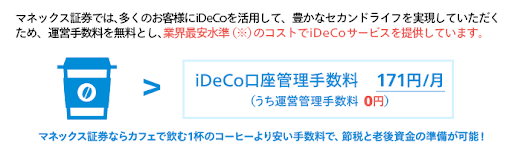

1.加入時・運用時の手数料が業界最安水準

マネックス証券のiDeCoは、加入時や運用時の手数料が業界最安水準です。

マネックス証券のiDeCoの手数料(税込)

| 加入時 | 2,829円 |

|---|---|

| 運用時 (掛金を出す月) |

171円/月 |

| 運用時 (掛金を出さない月) |

66円/月 |

(2024年9月20日時点)

iDeCoは加入時や運用時に必ず発生する手数料があり、それらは国民年金基金連合会や信託銀行に支払われます。

マネックス証券自体は、利用者からiDeCoの手数料を徴収していません。

毎月掛金を出す場合の手数料は年間2,052円(税込)、年1回掛金を出す場合の手数料は年間897円(税込)です。

安定した収入がある会社員や公務員であれば、iDeCoによる税制優遇が最低でも年間9,000円程度あるため、手数料の元は取れます。

少しでも手数料を抑えつつ老後に備えたい人は、マネックス証券のiDeCoを選びましょう。

2.低コスト商品が厳選されている

マネックス証券のiDeCoは、低コスト商品が厳選されています。

取扱銘柄数はSBI証券や楽天証券と比べて少ないものの、信託報酬(投資信託の保有中にかかる主なコスト)の低いものが厳選されている印象です。

主なネット証券のiDeCoの比較

| マネックス 証券 |

SBI証券 | 楽天証券 | |

|---|---|---|---|

| 取扱 銘柄数 |

27銘柄 | 38銘柄 | 32銘柄 |

| 信託報酬 (最安銘柄) |

0.05775% (年率) |

0.05775% (年率) |

0.09889% (年率) |

年率0.05775%の信託報酬は、個人投資家が購入できる投資信託のなかで最安水準です。

iDeCoは途中で買い替えない限り、60歳まで金融商品を持ち続けることになります。

できる限り低コストで運用するためにも、信託報酬の安い商品を取り揃えているマネックス証券のiDeCoを選ぶといいでしょう。

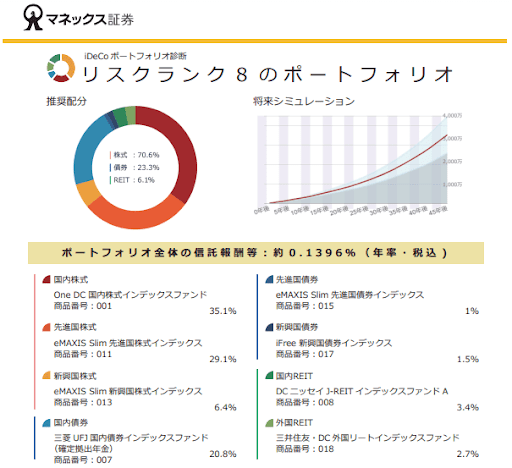

3.簡単な質問に答えるだけで銘柄を選んでくれる

マネックス証券のiDeCoの場合、5つの簡単な質問に答えるだけで銘柄が選べます。

回答に対してリスク許容度が判定され、自分のリスク許容度に応じたポートフォリオを提案してくれます。

診断結果は日本株(国内株式)への投資割合が高い傾向にあるものの、その他はおおよそ妥当です。

複数の銘柄に投資したい人は、マネックス証券のiDeCoポートフォリオ診断を試してみましょう。

4.iDeCo専用ダイヤルは平日20時、土曜17時まで受け付けている

マネックス証券のiDeCoは、平日20時、土曜17時まで専用ダイヤル(0120-034-401)で電話相談を受け付けています。

フリーダイヤルなので、通話料は発生しません。

平日であれば夜の時間帯でも受け付けているため、日中は仕事で忙しい人でも問い合わせしやすい環境といえるでしょう。

マネックス証券のiDeCoでおすすめの商品

マネックス証券が取り扱うiDeCoの商品は、2024年9月時点で国内・海外併せて27以上あります。

その中からおすすめの商品(投資信託)を3つ紹介します。

投資信託を保有する場合は信託報酬(保有中に発生する主なコスト)がかかるため、できるだけ信託報酬の低い商品を選ぶのがおすすめです。

今回は、業界最低水準の運用コストを目指し続ける商品として有名な「eMAXIS Slimシリーズ」を詳しくみていきましょう。

1. eMAXIS Slim 米国株式(S&P500)

eMAXIS Slim 米国株式(S&P500)の概要

| 基準価額 | 2万9,440円 |

|---|---|

| 信託報酬 (年率) |

0.09372%以内 |

| 純資産総額 | 5兆1,414億1,300万円 |

| 直近リターン (3年・年率) |

19.11% |

(2024年9月20日現在、直近リターンは8月時点)

eMAXIS Slim 米国株式(S&P500)は、米国の主要企業およそ500社で構成される株価指数「S&P500」に連動した運用を目指す商品(投資信託)です。

AppleやMicrosoft、Amazonをはじめとした世界的に有名な企業の株式に分散投資しています。

個人投資家が自由に買える投資信託のなかで高い人気を誇り、投資信託の規模といわれる純資産総額は国内トップです。

米国株は他国の株式と比べて安定したリターンを出している実績があるため、商品選びで迷ったらeMAXIS Slim 米国株式(S&P500)を選びましょう。

2. eMAXIS Slim 全世界株式(オール・カントリー)

eMAXIS Slim 全世界株式(オール・カントリー)の概要

| 基準価額 | 2万4,590円 |

|---|---|

| 信託報酬 (年率) |

0.05775%以内 |

| 純資産総額 | 4兆572億4,500万円 |

| 直近リターン (3年・年率) |

15.78% |

(2024年9月20日現在、直近リターンは8月時点)

eMAXIS Slim 全世界株式(オール・カントリー)は、米国や日本などの先進国、中国やインドなどの新興国の株式に投資する商品(投資信託)です。

およそ2,900銘柄の株式に分散投資しています。

iDeCo対象商品のなかで信託報酬が最安水準に設定されているため、低コストで運用可能です。

できる限り運用コストを下げたい人は、eMAXIS Slim 全世界株式(オール・カントリー)を選びましょう。

3. eMAXIS Slim 先進国株式インデックス

eMAXIS Slim 先進国株式インデックスの概要

| 基準価額 | 2万9,943円 |

|---|---|

| 信託報酬 (年率) |

0.09889%以内 |

| 純資産総額 | 7,689億8,600万円 |

| 直近リターン (3年・年率) |

17.20% |

(2024年9月20日現在、直近リターンは8月時点)

eMAXIS Slim 先進国株式インデックスは、主に日本を除く先進国の株式に投資する商品(投資信託)です。

AppleやMicrosoft、Amazonをはじめとした約1,300銘柄の株式に分散投資しています。

米国が主な投資先になるものの、全体の30%程度は米国以外の先進国にも投資しています。

政治が比較的安定している先進国を中心に投資先を分散したい人は、eMAXIS Slim 先進国株式インデックスを選びましょう。

マネックス証券でiDeCoを始める方法

マネックス証券でiDeCoを始める方法は、以下の3ステップです。

マネックス証券のiDeCoは、マネックス証券の取引口座を持ち、証明書をアップロードできる人であればWeb申込みが可能です。

ただし、証券口座が未開設の人や証明書のアップロードができない人の場合は、郵送による申込み手続きが求められます。

ここでは、郵送で申し込む場合を想定して解説します。

STEP1. 書類を請求する

まずはiDeCoの申込みに必要な書類を請求しましょう。

「マネックス証券のiDeCoに申し込む」から、該当する加入資格と年齢、職業を選択してください。

必要書類は、転職や退職で企業型DC(企業型確定拠出年金)からiDeCoに資産を移す場合と、新規でiDeCoに申し込む場合で異なります。

間違えないようにしましょう。

STEP2. 書類を記入・返送する

請求した書類がマネックス証券から届いたら、書類に必要事項を記入し、返送しましょう。

基礎年金番号や勤務先の登録事業所番号、毎月の掛金や配分の指定、掛金引落口座などの情報を案内に従って記載してください。

なお、企業型DCに加入していない人の場合、掛け金を年1回だけ出すようにすると、運用時の手数料を年間1,155円節約できます。

・会社員または公務員は勤務先の証明書が必須

会社員や公務員がiDeCoに申し込む場合、勤務先の証明書が必須です(2024年12月以降廃止予定)。

郵送で申し込む場合は証明書が同封されているので、証明書を勤務先に提出して署名をもらいましょう。

証明書の有効期限は、証明日から3ヵ月です。

証明書を受け取ったら、すみやかに提出してください。

なお、企業型DCに加入している人がiDeCoと併用したい場合、企業型DCの制度内容や金額によってはiDeCoに申し込めない場合があります。

- 企業型DCの拠出が毎月ではない

- 企業型DCだけで月5万円を超える

- 企業型DCに自分で追加して掛金を出している

STEP3. 1〜2ヵ月ほど待つ

書類の返送後、マネックス証券と国民年金基金連合会の審査に1〜2ヵ月かかるため、審査完了を待ちましょう。

記載ミスがなければ、原則として審査に落ちることはありません。

なお、Webで申し込んでも書類の郵送手続きが省けるだけで、開設に要する期間は同じです。

マネックス証券のiDeCoは本当におすすめ?他社と比較

マネックス証券のiDeCoが本当におすすめなのかを他社と比較します。

他社と迷っている人はぜひ参考にしてください。

楽天証券との比較

マネックス証券と楽天証券のiDeCoの比較

| マネックス証券 | 楽天証券 | |

|---|---|---|

| 株式 | 15銘柄 | 13銘柄 |

| 債券(※1) | 4銘柄 | 6銘柄 |

| REIT(※2) | 3銘柄 | 3銘柄 |

| バランス (※3) |

3銘柄 | 5銘柄 |

| その他 | 1銘柄 | 4銘柄 |

| 元本確保型 (定期預金) |

1銘柄 | 1銘柄 |

| 信託報酬 (最安銘柄) |

0.05775% (年率) |

0.09889% (年率) |

取扱銘柄数は楽天証券のほうが多いものの、信託報酬の安い銘柄はマネックス証券のほうが豊富です。

楽天ポイントを使って投資したい人は楽天証券にしたほうが便利ですが、楽天ポイント投資に興味がなければマネックス証券のiDeCoを選びましょう。

SBI証券との比較

マネックス証券とSBI証券のiDeCoの比較

| マネックス証券 | SBI証券 | |

|---|---|---|

| 株式 | 15銘柄 | 21銘柄 |

| 債券(※1) | 4銘柄 | 5銘柄 |

| REIT(※2) | 3銘柄 | 2銘柄 |

| バランス (※3) |

3銘柄 | 4銘柄 |

| その他 | 1銘柄 | 5銘柄 |

| 元本確保型 (定期預金) |

1銘柄 | 1銘柄 |

| 信託報酬 (最安銘柄) |

0.05775% (年率) |

0.05775% (年率) |

SBI証券のiDeCoは取扱銘柄数が多いことに加え、業界最低水準のコストを目指す「eMAXIS Slimシリーズ」の取り扱いも豊富です。

新NISAなどiDeCo以外での投資も考えているなら、豊富な銘柄を提供し、日本株の手数料を完全無料化するサービスをいち早く導入したSBI証券を選びましょう。

その他の金融機関との比較

マネックス証券とその他の金融機関を比較する前に、注意すべき点が1つあります。

それは、金融機関のなかには、独自に手数料を設けている会社が存在する点です。

・マネックス証券と手数料の高い金融機関の比較

| マネックス 証券 |

金融機関A | |

|---|---|---|

| 加入時 | 2,829円 | 2,829円 |

| 運用時 (掛金を出す月) |

171円/月 | 501円/月 |

| 運用時 (掛金を出さない月) |

66円/月 | 396円/月 |

| 取扱銘柄数 | 27銘柄 | 25銘柄 |

| 信託報酬 (最安銘柄) |

0.05775% (年率) |

0.10989% (年率) |

(2024年2月1日時点、CRAZY MONEY Plus編集部調べ)

例えばマネックス証券と金融機関Aを比較した場合、毎月掛金を出すケースで年間3,960円、30年間で11万8,800円の手数料差が生じます。

また、iDeCo以外の運用も考えると、マネックス証券などの大手ネット証券と比べて取扱銘柄数の乏しい銀行や保険会社、対面証券を無理に選ぶ必要はありません。

一方、マネックス証券のiDeCoと同じ手数料の三菱UFJ eスマート証券(旧:auカブコム証券)や松井証券は、検討の余地があります。

なかでも松井証券はiDeCoの取扱銘柄数が多く、低コスト商品もマネックス証券と同様に取り扱っているのでおすすめです。

・三菱UFJ eスマート証券(旧:auカブコム証券)や松井証券との比較

| マネックス 証券 |

松井証券 | 三菱UFJ eスマート証券 (旧:auカブコム証券) |

|

|---|---|---|---|

| 株式 | 15銘柄 | 14銘柄 | 9銘柄 |

| 債券 | 4銘柄 | 7銘柄 | 3銘柄 |

| REIT | 3銘柄 | 4銘柄 | 2銘柄 |

| バランス | 3銘柄 | 1銘柄 | 5銘柄 |

| その他 | 1銘柄 | 13銘柄 | 7銘柄 |

| 元本 確保型 (定期預金) |

1銘柄 | 1銘柄 | 1銘柄 |

| 信託報酬 (最安銘柄) |

0.05775% (年率) |

0.05775% (年率) |

0.132% (年率) |

ただし、iDeCo以外での運用も検討している場合は、新NISAでクレカ積立(指定のクレジットカードで可能な投資信託の積立投資)ができるマネックス証券を選んだほうがよいでしょう。

iDeCoについてよくある質問

iDeCoについてよくある質問をまとめました。

Q.iDeCoのポートフォリオはどうすればいい?

iDeCoで投資できる投資信託はすべて分散投資されているため、1銘柄に絞って選んだほうがよいでしょう。

そもそもiDeCoの掛金の上限は、会社員で月額2万3,000円、公務員だと月額1万2,000円しかありません。

少ない掛金のなかで銘柄を分散しても、資産全体のリスク分散には繋がりません。

リスク分散を図りたい場合は、iDeCo以外の運用資産を工夫してみるとよいでしょう。

Q.企業型DCとの違いは?

企業型DCは企業が掛金や手数料を負担します。

一方でiDeCoは、加入者本人が掛金や手数料を負担します。

Q.iDeCoで税制優遇(節税)を受けるには?

勤務先がiDeCoの掛金を払う場合は、手続きなしでも税制優遇(節税)が受けられます。

一方、自分の銀行口座から掛金を引き落とす場合は、年末調整で「小規模企業共済等掛金控除」の欄に年間の掛金を記載し、国民年金基金連合会が発行する証明書(小規模企業共済等掛金払込証明書)を添付して提出すると、税制優遇が受けられます。

ただし、年末調整の期限までに証明書が届かない場合は、翌年の2月16日〜3月15日の間に確定申告が必要です。

勤務先から渡される源泉徴収票に従って給与収入などを記載し、「小規模企業共済等掛金控除」の欄に年間の掛金を記載して申告することで税制優遇が受けられます。

Q.iDeCoの手数料はどうやって払う?

手数料は、掛金またはiDeCoにある資産から自動的に支払われます。

例えばマネックス証券のiDeCoで月2万円掛金を出す場合、実際に運用されるのは手数料171円を引いた1万9,829円です。

なお、iDeCoを始める際には、最初の掛金またはiDeCoにある資産から加入手数料2,829円が差し引かれます。

まとめ|マネックス証券のiDeCoは手数料が業界最安水準

マネックス証券のiDeCoは、手数料が業界最安水準であることに加えて、低コスト商品が選びやすいのでおすすめです。

業界最低水準の運用コストを目指す「eMAXIS Slimシリーズ」も6銘柄取り扱っており、銀行や保険会社のiDeCoと比べて低コストで運用できます。

iDeCoは1人1口座しか開設できません。

金融機関の変更はできるものの、資産の移行手続きに2ヵ月程度かかるため、注意が必要です。

手数料が高い金融機関でiDeCoを始めて後悔するくらいなら、業界最安水準の手数料を謳うマネックス証券でiDeCoを始めましょう。