「株式投資を始めたいが必ず儲かるのか知りたい」「儲かっている人はどのようなことをしているのか知りたい」と考えている人向けの記事です。

結論からいえば株式投資は、必ず儲かるわけではありませんし、必勝法のような便利なものもありません。しかしリスクを抑えながら株式投資を始めることは可能です。

この記事で、儲かっている人の投資傾向や特徴を知り、証券会社の分析ツールを活用して自分なりの投資方法を模索する参考にしてください。

これから株式投資を始めたいと検討している人は、ぜひご覧ください。

- 株式投資で利益を出している人の割合は87.8%

- 株式投資で利益を出すための仕組みには、値上がり益、配当金、株主優待、IPOの4つがある

- 株式投資で設けるコツは、長期的な視点を持つこと、大型優良株を中心に投資すること

株で儲かっている人の割合は?

2024年7月に株の学校ドットコム金融教育研究所が800人に行った調査によると、株式投資で「利益を出している」と答えた人は87.8%でした。(2024年6月時点)

株式投資をしている人の約90%が「利益が出ている」と回答しています。

本調査は、半年に一度行われていますが、前回の2023年12月時点と比べて「利益が出ている」と答えた人は6ポイント増加しました。

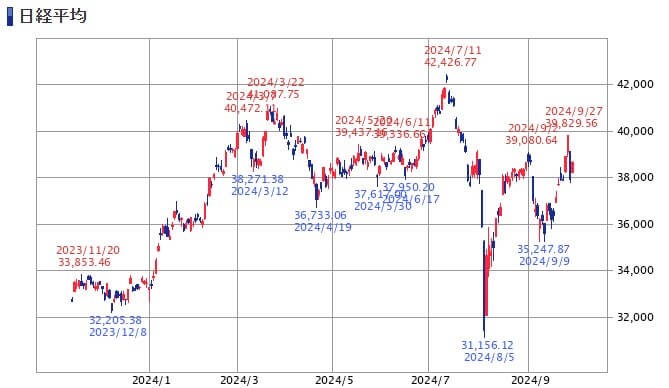

割合の高さに驚いた人も多いのではないでしょうか。とはいえ、この調査が行われた2024年7月は、日経平均が4万2,000円前後まで上昇していたころです。

このあと日経平均は、2024年8月に3万1,000円前後まで大暴落しました。

2024年11月時点では、3万9,000円前後で推移していますが、今アンケートを取ったら「利益が出ている」と答える人の割合は、また変わってきそうです。

こちらの記事では、株で月に1万円稼ぐ方法を解説しています。

株で月に1万円稼ぐ4つの方法は?注意点やおすすめの証券会社を解説

株で儲ける仕組み

株で儲けるために、どのような仕組みで利益を出すのか理解しておきましょう。

以下の4つの仕組みを詳しく解説します。

1. 値上がり益(キャピタルゲイン)

株の値上がりによって利益を出す方法です。

株価が安いときに買い、高くなったら売ることで値上がり益を得られます。

この値上がり益は「キャピタルゲイン」もしくは「売却益」と呼ぶこともあります。

株式投資と聞くと、多くの人がイメージするのがこの値上がり益ではないでしょうか。

値上がり益を出すためには、自分が買ったとき以上の株価で株を売ることが必要です。

例えば100円の株を買ったとします。

株は、通常100株単位での売買ですから100円×100株で1万円が必要資金です。

その後、この株が200円に値上がりしたので売りました。

200円×100株は2万円となるため、差額の1万円が値上がり益になります。

値上がり益を狙う方法は「短期での利益を狙う」というイメージを抱く人もいるかもしれません。

しかし「優良株を長く保有して資産を増やす」という手法もあるので覚えておいてください。

三菱UFJフィナンシャル・グループ<8306>の株価推移を見てみましょう。

2021年11月29日の株価は、601.4円でした。

もしこの時点で1,000株購入した場合は60万1,400円(601.4円×1,000株)で購入できます。

これを約3年間保有したとすると、2024年11月20日時点の株価は1,816円なので評価額は181万1,600円です。

「いつ売るべきかわからない」「売買のタイミングが難しい」と株式投資をためらっている人は覚えておいてください。

通常の株式投資では、値上がり益に対して20.315%(復興特別所得税)の税金が課せられます。

しかし、NISA口座での取引であれば非課税になるため、税金の心配がいりません。

株式投資を始めるなら、NISA口座を活用することをおすすめします。

NISAの始め方について詳しく解説した記事もあるので合わせて読んでみてください。

NISAの始め方は?金融機関選びや口座開設の手順から解説

2. 配当金(インカムゲイン)

配当金とは、企業が得た利益を株主に還元する仕組みです。

株式を保有することで得られるこの配当金をインカムゲインともいいます。

配当金を受け取るためには、企業ごとに定められた権利確定日の2営業日前(権利付最終日)に株を保有していること(権利確定日に株主名簿に登録されている)が条件となります。

間違って売ってしまったり、買うタイミングを間違えたりしないように注意しましょう。

実際にどのくらい配当金が受け取れるのか、配当利回りが3%以上の大型企業を例に挙げて見てみましょう。

【配当金の例】

| 銘柄名 | 最低購入金額 | 2024年度1株あたりの通年予想配当金 | 100株保有時の 年間受取予想配当金 |

| 日本郵船 <9101> |

48万7,500円 | 260円 | 2万6,000円 |

| 日本製鉄 <5401> |

31万5,800円 | 160円 | 1万6,000円 |

| 日本たばこ産業 <2914> |

42万400円 | 194円 | 1万9,400円 |

| 武田薬品工業 <4502> |

42万2,100円 | 196円 | 1万9,600円 |

| ソフトバンク <9434> |

1万9,520円 | 8.6円 | 860円 |

配当金は、企業業績が悪化すると減ったりなくなったりする可能性があります。

配当金を目的に株式投資を始める場合は、財務状況が健全で今後の業績に期待できるかも確認してください。

3. 株主優待

株主優待とは、企業が自社の株を保有している投資家に対して自社商品やQUOカード、カタログギフト、サービスといった特典を進呈する制度です。

株主優待もインカムゲインになります。

ただし、すべての企業が株主優待制度を導入しているわけではありません。

株主優待の内容や条件は、企業によって異なるため、よく確認しておきましょう。

また株主優待を目的として株式投資を始める場合、本当に自分に必要な優待かを確認することも大切です。

なかには、ネットやSNSでの評判だけで株を購入したものの「優待内容が自分に合わない」「結局使わなかった」など無駄にしてしまう人もいます。

株主優待も配当金と同様に、企業の定めた権利付最終日まで株を保有している必要があるので注意しましょう。

具体的に2024年11月末が権利確定日と仮定して、以下の表で「いつまでに株を購入しないといけないのか」について解説します。

【2024年11月末が権利確定日の場合】

| 2024年11月27日(水) (権利確定日の2営業日前) |

・権利付最終日 |

| 2024年11月28日(木) |

・権利落ち日 |

| 2024年11月29日(金) |

・権利確定日 |

| 2024年11月30日(土) |

・株式市場休場 |

一般的に権利付最終日までは株価が上がりやすく、反対に権利落ち日には株価が下がる傾向があります。

今期の株主優待を見送って、あえて権利落ち日の株価が下げたところで購入する方法もあるので参考にしてください。

4. IPO(新規公開株式)

IPOとは、新規公開株のことです。

それまで上場していなかった会社の株式が、証券取引所に上場することで不特定多数の投資家が株式市場で売買できるようになります。

IPOへ参加するには、当該銘柄を取り扱っている証券会社を通して抽選に応募することが必要です。

この抽選に当選することでIPO株の購入権を得られます。

しかし人気のIPO株になると倍率が高くなるため、なかなか当選できません。

IPOの抽選方法は、各証券会社によって異なるので、実際に確認してみましょう。

【各ネット証券会社のIPO抽選方法】

| SBI証券 | 楽天証券 | マネックス証券 | 松井証券 |

| ・60%:申し込んだ株数に応じて抽選番号が付与され抽選 ・30%:IPOチャレンジポイントの多い順に配分 ・10%:企業の裁量配分 |

申し込んだ株数に応じて抽選番号が付与され、 コンピューターによって抽選 |

1人1抽選券の完全平等抽選 (何株で申し込んでも抽選券は1人1つ) |

・約70%:1人1抽選券の完全平等抽選 ・約30%:企業の裁量配分 |

株式投資で儲かる人の特徴

株式投資で利益を出している人の特徴を解説します。

2024年6月に『日経マネー』が行った「日経マネー個人投資家調査2024」によると株式投資で利益が出ている人には、以下のような共通点がありました。

1. 長期的な視点を持つ

短期ではなく長期的な視点で投資をするように心がけましょう。

同調査では、目標額の達成までに長時間かかっている人が多いことがわかっており、実に70%以上の人が「10年以上」と回答しています。

株式投資と聞くとデイトレーダーのように短期間での利益を狙う人をイメージする人も多いかもしれません。

しかし実際に株式投資で利益を出している人は、長い期間をかけて資産を増やしている傾向があります。

実際に日本を代表する株価指数の一つ「TOPIX」のチャートを見てみましょう。

短期的な下落を繰り返しながら、少しずつ上昇していることがわかります。

半年や1年といった短期間では、大きな利益になりにくい傾向ですが、5年10年といった長い年月で見ると将来大きな資産に育っていく可能性があります。

もちろん保有している銘柄が間違っていない点が前提ではありますが、短期的な相場の変動に一喜一憂せず長期的な視点で投資を始めてみましょう。

こちらの記事でも、株の長期投資によるメリットやデメリットなどを詳しく解説しています。

「株の長期投資によるメリット・デメリットと長期投資のコツを解説」

2. 大型優良株を中心に投資する

中小型株式よりも、大型優良株を中心に投資をすると良いでしょう。

大型優良株とは「時価総額の大きい株式」「資産内容や企業業績が優れている株式」を意味します。

株式投資では、今の業績が悪くても将来成長する可能性があり株価が10倍になるような、いわゆる「テンバガー投資」をイメージする人も多いかもしれません。

しかし実際に株式投資で利益を出している人は、そうしたハイリスクな銘柄よりも安定した銘柄を中心に投資をしている傾向があります。

SBI証券で利用できる銘柄スクリーニングで「大型優良銘柄」が検索できるので、実際に銘柄を見てみましょう。

【SBI証券の銘柄スクリーニングによる大型優良銘柄の一例】

| 銘柄 | 最低購入金額 | 時価総額 | ROE |

| 東京海上ホールディングス<8766> | 59万8,100円 | 約11兆5,891億円 | 15.80% (2024年3月時点) |

| 第一三共<4568> | 48万5,000円 | 約8兆9,914億円 | 12.81% (2024年3月時点) |

| 三菱重工業<7011> | 23万1,650円 | 約7兆7,172億円 | 11.14% (2024年3月時点) |

| 野村総合研究所<4307> | 46万8,000円 | 約2兆6,917億円 | 19.95% (2024年3月時点) |

※時価総額は2024年11月13日13時27分~31分ごろ

誰もが知る大企業が名を連ねていることがわかります。

証券会社の銘柄スクリーニング機能を活用すると銘柄選定も難しくありません。記事の後半でも活用法を紹介するので、ぜひ参考にしてください。

3. 高配当・優待など利回りを狙う

値上がり益よりも高配当な銘柄や優待を目的として長期で保有しましょう。

株式投資で利益を狙いたい場合は、ネットやSNSなどで人気のある銘柄よりも大型優良株で配当が高いものや優待などで株主還元のある銘柄がおすすめです。

値上がり益を重視すると、どうしても投機的な資金の動きに流されやすくなります。

SNSやネットで人気の銘柄であってもトレンドになっているうちは良いのですが、資金の向きが変わると大きく値下がりすることもあるため、注意が必要です。

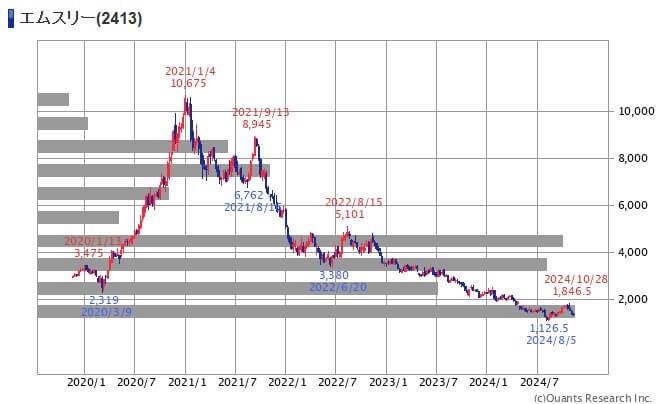

例えば医療ITビジネスとして2004年9月に上場したエムスリー<2413>を見てみましょう。

業績の拡大に伴って、2020年後半にかけて株価が急騰。

それに伴ってネットやSNSでも「将来値上がりする」とインフルエンサーがこぞって紹介したため、投資資金が多く流れ込み一時はPERが100倍を超えていました。

しかし2021年1月4日に1万675円の高値をつけたあとは、業績の伸び悩みを受けて株価は下がる一方です。

2024年11月20日の終値は1,376.5円となっています。

このように一時的な流行の銘柄を追うのではなく、安定した配当金や株主優待といった株主還元のある大型優良株を中心に長期的に保有するのがおすすめです。

4. 割安株を長く保有する

PERやPBRといった株価指標を見て割安株を長期的に保有しましょう。

「割安」とは、企業本来の価値よりも安い価格がついている状態を意味しています。

「一時的に割安な株価がついているけれど長期的には本来の価値に戻って株価が上がるだろう」という考え方です。

株価が割安かどうかを確認するための代表的な株価指標が「PER」と「PBR」です。

以下では、それぞれにどのような意味があるのかについて解説します。

【PER・PBR】

| 用語 | 計算式 | 意味 |

| PBR (株価純資産倍率) |

株価÷1株あたりの純資産(BPS) | ・純資産は企業の財務面の安定性を見るための指標 ・1倍以下の場合、解散価値を下回っていると示し「割安」とされる ・割安だと思ったら人気のない銘柄の可能性もあるので注意 |

|---|---|---|

| PER (株価収益率) |

株価÷1株あたりの純利益(EPS) | ・現在の株価が1株あたりの純利益の何倍になっているかを見る指標 ・業界によって割高、割安の水準は異なる ・1つの企業だけでなく日経平均全体のPER、業種のPER、競合他社のPERなどと比較することが重要 |

こうした指標は、各証券会社の銘柄ページで確認できます。

株を買う前には、必ず確認して自分が納得できる株価で購入するようにしてください。

株式投資で失敗しないための心得

株式投資で失敗しないための心得を5つ紹介します。

これから投資を始める人は、ぜひ覚えておいてください。

1. 自分で良いと思った銘柄を買う

必ず自分で良いと思った銘柄、事業内容に納得できる銘柄を買ってください。

「ネットやSNSでインフルエンサーが良いと話していたから」といった他力本願的な理由で買ってしまうと、投機的な資金の動きに流されて高値づかみからの塩漬け(評価損になって売るに売れず、そのままになってしまうこと)になりかねません。

ポイントは「その企業の事業内容を自分が理解できているか」です。

例えば「なぜ利益が出ているのかわからない」「どのようなビジネスモデルなのか理解できない」といった場合、その銘柄は避けたほうがいいでしょう。

企業の事業内容は、四季報や企業の公式サイトでも確認できるので安心してください。

証券会社によっては、今後の注目したい業界やニュースになっている銘柄を投資情報レポートとしてまとめているところもあります。

こちらの記事で、今後伸びそうな銘柄、配当株、優待株などを紹介しているので参考にしてください。

【2024年7月】これから伸びそうなおすすめ銘柄や配当・優待株を紹介

2. 焦らず買いどき、売りどきを待つこと

焦らずに買いどきと売りどきを待ちましょう。

相場が上がっているときは「まだ上がる気がする」と感じて「早く買わなければ」という気持ちになりやすいものです。

反対に相場全体が下げたときは「もっと下がるかも」と不安になって買いどき、仕込みどきを逃してしまいやすい傾向があります。

「自分自身の感情に振り回されない」「マーケットの指標を確認して焦らない」「必要以上に恐れない」といった点を意識して買いどきと売り時を待ちましょう。

買い時と売りどきの見極め方は、投資家によって異なります。

そのため「絶対にこの方法なら外さない」という必勝法のようなものは残念ながらありません。

一般的には、移動平均線や「VIX指数」を使用します。

VIX指数とは、株価の変動率を指数化したものです。「恐怖指数」と呼ばれることもあります。

この値が高いほど相場の先行き見通しに不透明感が強く、投資家が「恐怖・不安」を感じているというわけです。

通常は10~20の間で推移し、20を超えると警戒している人が多い(=売りが多く買い時が近い)とされます。

仕込むタイミングは、必ず相場が底を打ったことを確認してからにしましょう。

3. 短期投資は慣れてから

短期投資は、相場の動きに慣れてからにしましょう。

短期投資の場合は、その銘柄の業績や財務状況などよりも「注目度が高く資金が多く流れる銘柄」を追いかけることになります。

「今日はこの銘柄が上がる(下がる)」と多くの情報が飛び交うなかで投資初心者が短期投資で儲けようとすると、高値づかみになってしまい、損を抱えたまま塩漬けになってしまうパターンも少なくありません。

まずは、配当金や株主優待のある大型優良株を中心に長期投資から始めることをおすすめします。

相場の動きに慣れてきてPERやROEなどの指標や出来高の推移、移動平均線などを自分なりに理解できるようになってから短期投資を始めてください。

株の長期投資について、こちらの記事で詳しく解説しています。ぜひ参考にしてください。

「株の長期投資によるメリット・デメリットと長期投資のコツを解説」

4. 含み損になってからが本番

投資は、含み損になってからが本番です。

投資を開始後に避けて通れないのが買ったときよりも株価が下がって含み損になることです。

とはいえ「元本割れ=投資に負けた」ということではないので落ち着いてください。

まずは、なぜ株価が下がっているのか分析しましょう。

「相場全体が下がっているのか」「個別に業績が悪くなって売られているのか」など原因を特定してから、保有を継続するか売却するかを悩んでください。

なぜなら、含み損で不安になるのは自分のリスク許容度を超えているからです。

この場合は、投資する資金量を減らしたほうが良いでしょう。

個別銘柄での株式投資にこだわらず、インデックス型の投資信託などの積立投資に切り替えることもおすすめです。

反対に含み損になっても気にならない人の場合は、下がったところで買い増しするのも選択肢の一つです。

相場全体が下がって、保有している銘柄が含み損になったタイミングこそ自分の投資スタイルを見つめ直すチャンスと考えてください。

5. インデックスファンドに投資するのも選択肢の一つ

個別銘柄での株式投資にこだわらず、インデックスファンドに投資するのも選択肢の一つです。

「純粋に株式投資を始めたい」「自分で四季報を読み込んで優良企業を見つけて投資をしたい」という人は、個別銘柄への株式投資をおすすめします。

一方で「何となく儲かりそうだから」という理由で株式投資を始めたいのであれば、おすすめできません。株式投資で儲けたい人は、お金を増やしたい人のはずです。

しかし株式投資は、必ず儲かるものではないため、何となくで始めた結果マイナスになってしまうリスクもあります。

具体例として以下で日本株式に投資を行うインデックスファンドのトータルリターンを見てみましょう。

【日本株インデックスファンドのトータルリターン一例】

| 銘柄名 | 6ヵ月 トータルリターン |

1年トータルリターン | 3年トータルリターン |

| 三井住友TAM-SMT 日本株配当貴族インデックス・オープン |

+1.09% | +19.42% | +20.85% |

| One-コア30インデックス | -2.28% | +25.89% | +15.24% |

| ニッセイJPX日経400インデックス | -0.27% | +24.66% | +13.60% |

| 東京海上セレクション・日本株TOPIX | -0.64% | +22.27% | +13.25% |

リターンとしては、インデックスファンドへ長期的に積立投資をしたほうが高くなる可能性があります。

「個別銘柄への投資に不安を感じている」「元本割れしたときに焦ってしまう」という人は、インデックスファンドへの積立投資がおすすめです。

株式投資で儲かるためのおすすめ銘柄分析ツール

株式投資で儲かるための、おすすめ銘柄分析ツール、資産管理アプリを3つ紹介します。

1. SBI証券「銘柄スクリーニング」

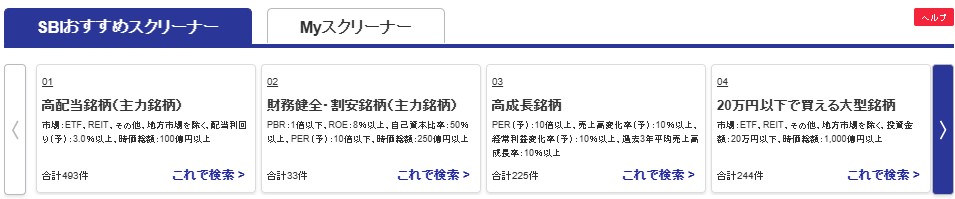

SBI証券の銘柄スクリーニングは、シンプルでわかりやすいので投資初心者におすすめです。

「SBIおすすめスクリーナー」が設置されており、クリックするだけで条件にあった銘柄が表示されます。

該当銘柄が表示されたあとで上場市場や規模、業種、株価指標などを自分で調整できる点もポイントです。

例えば「高配当銘柄」では「利回り3.0%以上、時価総額100億円以上」の個別銘柄が表示されるようになっています。

これを自分で「配当利回り4.0%以上で時価総額1,000億円以上」と設定し、「東証プライムに上場していてPBRが1倍以下」と条件を付け加えて検索することも可能です。

シンプルで使いやすいので、ぜひ自分だけの特別カスタマイズを見つけてください。

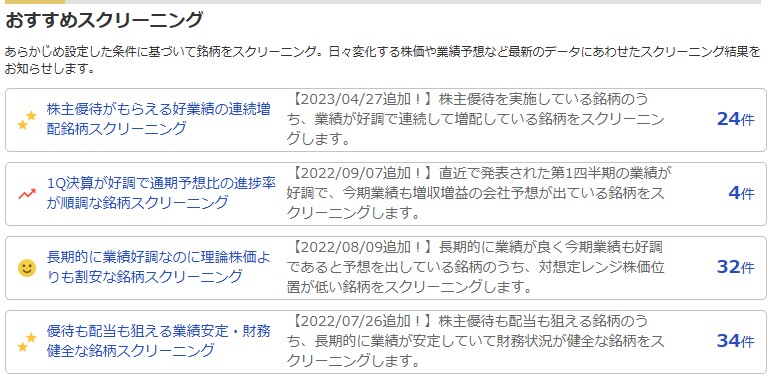

2. マネックス証券「銘柄スカウター」

マネックス証券の「銘柄スカウター」は、さまざまなデータが見られるので投資中~上級者におすすめです。

銘柄スカウターで行える主な内容は、以下の7つです。

2. 決算スケジュールを見る

3. 業績修正銘柄を探す

4. アナリストの予想変化から探す

5. 10年スクリーニング

6. 業績ニュースを見る

7. 適時開示情報を見る

特に銘柄の比較や10年スクリーニングは、投資初心者にも大切なポイントなので解説します。

PERやPBRといった株価指標は、業種ごとに平均値が異なるケースがあります。

そのため1銘柄だけではなく競合他社と比較することが大切です。

例えば、

銘柄スクリーニングを利用して大手銀行のデータを比較してみましょう。

PERやPBR、ROEなどが一目で比較でき、タブを切り替えると、通期業績グラフや四半期業績グラフも見られるので、銘柄選定が楽になります。

通常のスクリーニングは「今」を起点にしています。

ところが、マネックス証券の「10年スクリーニング」は、その名の通り過去10年間の業績をもとに銘柄選定されているため、より深い分析が可能です。

すでにマネックス証券で設定しているスクリーニング条件に沿った検索もできるので、投資初心者はぜひ活用してください。

3. アプリ「配当管理」

「配当管理」は、配当金の管理ができるアプリです。

使い方は、とてもシンプルで画面右上の「+」ボタンで保有中の銘柄を入力していくだけです。

銘柄を登録して保有株数や平均取得単価を1社ずつ自分で入力する必要がありますが、銀行や証券口座と連携する必要がないのでIDやパスワードを管理しなくていいこともおすすめポイントといえます。

画面下の真ん中にある「配当グラフ」をタップすると年間配当金の総額が表示され、ページを下にスクロールしていくと配当の出る月がグラフで表示されます。

保有銘柄の割合も円グラフで表示されるので、買い増しや一部売却するなど資産をリバランスしたいときにも便利でしょう。

配当金を目的に長期保有で株市投資を始めるのであれば、絶対におすすめの無料アプリです。

株式投資におすすめの証券会社

ここでは、株式投資におすすめのネット証券を紹介します。

また証券会社でクレジットカードを利用した投信積立をする場合は、対応しているクレジットカードとポイントを事前に確認しておきましょう。

SBI証券

画像引用:SBI証券

SBI証券は、投資初心者におすすめの証券会社です。

手数料無料化の「ゼロ革命」により日本株や米国株、投資信託の売買でコストを気にする必要がありません。

株式投資に欠かせない銘柄スクリーニングは、シンプルで使いやすいので投資初心者でもすぐに活用できるはずです。

どこの証券会社に口座開設すべきか悩んでいる人は、SBI証券をおすすめします。

さらに詳しいことを知りたい方は以下の記事をご覧ください。

SBI証券で口座開設する手順を解説|メリットや利用者の口コミも紹介

\手数料無料化でコストがかからないのはSBI証券/

楽天証券

画像引用:楽天証券

楽天証券は、手数料の安さと楽天ポイントが貯まる・使える点が魅力のネット証券です。

国内株取引手数料が条件付きで無料になる「ゼロコース」や、投資信託の豊富なラインナップが特徴です。

楽天銀行や楽天カードとの連携で、さらに便利にお得に活用できます。

楽天グループのサービスをよく利用する人におすすめのネット証券です。

さらに詳しいことを知りたい方は以下の記事をご覧ください。

楽天証券でのNISAの始め方!おすすめ銘柄や他社からの変更方法

\楽天ポイントでNISAが可能/

マネックス証券

画像引用:マネックス証券

マネックス証券は、株式投資で手数料がかかります。

しかし、NISA口座であればすべての取引で手数料が無料になるので、NISAでの株式投資を検討している人にはおすすめです。

マネックス証券の「銘柄スカウター」は、銘柄情報が充実しているため、投資初心者だけでなく中級者~上級者の人も重宝するでしょう。

dカードによる投信積立で、dポイントが貯まるのでドコモユーザーはぜひ口座開設を検討するといいでしょう。

さらに詳しいことを知りたい方は以下の記事をご覧ください。

マネックス証券のメリットとは?ドコモとの提携によるメリットも解説

\投資情報豊富な銘柄スカウターでの銘柄選びが楽しい!/

三菱UFJ eスマート証券(旧:auカブコム証券)

画像引用:三菱UFJ eスマート証券

三菱UFJ eスマート証券は、三菱UFJフィナンシャル・グループが運営するネット証券会社で、2025年2月にauカブコム証券から社名変更しました。

株式、投資信託、NISA、FX、米国株式など多様な金融商品を取り扱い、1日100万円までの取引で売買手数料が無料の「一日定額手数料コース」を提供しています。

高機能トレードツール「kabuステーション」やスマホアプリを通じて、初心者から上級者まで使いやすいサービスを提供しています。

また、三菱UFJ銀行との自動入出金サービス「三菱UFJマネーコネクト」を導入し、利便性を向上させています。

さらに詳しいことを知りたい方は以下の記事をご覧ください。

三菱UFJ eスマート証券のメリット徹底解説!auユーザー必見の特典とは

\MUFGグループの信頼性と使いやすさが魅力/

松井証券

画像引用:松井証券

松井証券は、1918年5月に創業した老舗の証券会社です。

25歳以下の人、NISA口座での取引は全取引手数料が無料なのでコストがわかりやすい点が魅力といえます。

松井証券のおすすめポイントは、ズバリ投資情報です。

松井証券YouTube公式チャンネルでは、著名な投資家やお笑い芸人が、わかりやすく投資初心者が知りたい情報を解説してくれています。

テクニカル分析の方法や実際に投資家の人たちがどうやって板情報を読んでいるのかなど、投資中~上級者でも知っておいて損のない内容です。

知識を身につけながら株式投資を始めたい人は、松井証券での口座開設をご検討ください。

さらに詳しいことを知りたい方は以下の記事をご覧ください。

松井証券のメリットとデメリットは?松井証券が向いている人まで解説

\面白くてわかりやすい、投資情報動画で知識が身につく!/

株式投資に関するよくある質問

ここでは株式投資に関するよくある質問とその回答を紹介します。

Q1. 株式投資って初心者でも始められますか?

はい、株式投資は初心者でも十分に始められます。

現在はスマホやパソコンから簡単に証券口座を開設でき、100円などの少額から投資が可能です。

まずは情報収集を行い、リスクの低い投資信託やNISA制度を活用するのがおすすめです。

時間をかけてゆっくりと学びながら、自分のペースで資産形成を目指すことが成功への第一歩です。

Q2. 日本株と米国株、どっちを買ったほうがいい?

それぞれに魅力があります。

日本株は、私たちがよく知る企業が多く、情報も比較的入手しやすいです。

一方、米国株は、GAFAMのような世界的な大企業が多く、成長性が期待できる銘柄も豊富です。

どちらが良いかは、あなたの投資目標やリスク許容度によって異なります。

分散投資として、両方の株式を少しずつ保有することも検討してみましょう。

Q3. 株価はどうして上がったり下がったりするの?

株価は、企業の業績や将来性、経済全体の状況、投資家の需給バランスなど、様々な要因によって変動します。

業績が良くなると期待されれば買いたい人が増え、株価は上がりやすくなります。

逆に、業績が悪化したり、景気が悪くなると売る人が増え、株価は下がりやすくなります。

短期的な株価の動きに一喜一憂せず、長期的な視点を持つことが大切です。

Q4. 新NISAって何がお得なの?

新NISAは、年間投資上限額の拡大と非課税保有期間の恒久化が大きなメリットです。

つみたて投資枠と成長投資枠を併用でき、より多くの資金を非課税で運用できます。

通常、株式投資で得た利益には約20%の税金がかかりますが、新NISA口座で得た利益は非課税になります。

長期的な資産形成において、非常に有利な制度といえるでしょう。

関連記事

NISAのクレカ積立はどこで始めればいい?おすすめ証券会社を紹介

Q5. 投資で損をすることもありますか?

株式投資は価格が日々変動するため、元本割れのリスクが常にあります。

しかし、分散投資や長期保有を実践することで、リスクを抑えることが可能です。

短期間で大きな利益を狙うのではなく、余裕資金を使って無理のない範囲でコツコツと続けることが大切です。

損をしたときも慌てず、情報を見直して冷静に対応することが投資成功の鍵となります。

まとめ

この記事は、株式投資で利益を上げたいと考えている人に向けて、投資で儲けるための仕組みや、実際に利益を出している投資家の特徴、おすすめの分析ツールなどを紹介しました。

株式投資は必ず儲かるわけではありません。

リスクも伴いますが、長期的な視点を持ち、大型優良株への投資や割安株への長期投資など、利益を出している投資家の特徴を参考にすることで、リスクを抑えながら資産を増やすことが可能です。

また、証券会社が提供する銘柄分析ツールや資産管理アプリなどを活用することで、効率的な投資判断や資産管理を行うことができます。

株式投資を始める際には、この記事で紹介されている情報を参考に、自身のリスク許容度に合わせて銘柄を選び、長期投資・分散投資・積立投資を行い、リスクを軽減するようにしましょう。