NISAでは、さまざまな資産へ投資が可能なため、ポートフォリオを組んで運用することも可能です。ポートフォリオとは、金融商品や資産の組み合わせを意味します。株・債券・コモディティなど資産カテゴリー別の投資比率や、具体的な保有銘柄・保有数量などを整理したものです。

“ポートフォリオを組む”とは、どの「資産カテゴリー・銘柄」を「資産全体の何%くらい保有するか」を決める作業を意味します。

NISAでは、つみたて投資枠だけでも投資信託を通じてさまざまな資産に実質的な投資が可能です。成長投資枠を活用すれば株やREIT、ETF等にも投資できるため、さらに柔軟にポートフォリオを構築できます。

今回の記事では、NISAでポートフォリオを組むときのポイントや年齢別のポートフォリオの考え方などをまとめました。NISAを活用して本格的に資産運用にチャレンジしようと考えている方は、ぜひ参考にしてください。

- NISAは多様な資産へ投資ができるため、ポートフォリオでの運用が可能

- 運用目標や投資期間、リスク・リターンをふまえて資産配分を行うのが重要

- 運用のプロフェッショナルのポートフォリオを参考にするのも一案

- 最適なポートフォリオの組み合わせは年代によっても異なる

- ポートフォリオ運用に役立つツールを提供する証券会社も

NISAでポートフォリオを組むことはできる?

NISAでは、投資信託や株式、REIT、ETFなどさまざまな資産に投資できるため、ポートフォリオでの資産運用が可能です。NISA(少額投資非課税制度)は、一定金額まで投資収益に対する税金がかからなくなる制度です。本来、証券会社の課税口座(特定口座や一般口座)で有価証券投資を行うと、20.315%(復興特別所得税を含む)の税金がかかります。

この税金がNISA口座で投資した資産についてはかからなくなるため、効率よく資産形成が可能です。2024年から始まった新しいNISAの制度のもとでは、非課税期間が恒久化されたため、長期運用に適した制度となっています。また新しいNISAでは「つみたて投資枠」と「成長投資枠」という2つの枠組みがあります。

つみたて投資枠とは、主に投資信託の積立投資に特化した枠で、成長投資枠はスポット投資・積立投資の双方に柔軟に活用できて投資信託に加えて株やREIT、ETFなどへも投資ができる枠です。2つの制度を組み合わせれば、さまざまな資産へ投資できます。NISAを活用して着実な長期投資を実践するためには、ポートフォリオを構築してさまざまな資産に分散投資し、損失リスクを抑えることが大切です。

ポートフォリオを丁寧に考えることで、自分のリスク許容度に合った運用ができるようになります。

NISAで複数銘柄に投資するときのポイントについては、次の記事も参考にしてください。

NISAは複数銘柄へ投資したほうがいい?適切な銘柄数やメリット・注意点やおすすめの組み合わせを解説

NISAを活用したポートフォリオの組み方7つのポイント

NISAを活用して効果的なポートフォリオを組むためには、次のポイントを押さえておきましょう。

以上のポイントをふまえてポートフォリオを構築すれば、適度なリスクで目標に合った資産運用が実現できるでしょう。

1. ポートフォリオの目的と目標を決める

ポートフォリオを組む際には、最初に投資目的と目標を明確にする必要があります。なぜならどのような資産に投資するべきか、またどの程度のリスクを取るべきかを考えるための土台となるからです。例えば「老後資金の確保」「子どもの教育資金の準備」「将来的な住宅購入を目指す」など目的は人それぞれに異なります。

投資目的を明確にすると、資金が必要となるタイミングをもとに投資期間を決められます。投資額と必要な金額の差から目標リターン水準も整理することが可能です。目標を設定することでポートフォリオを決めるための基準が明確になり、資産配分や銘柄選別を進められるようになります。

2. リスク・リターンをふまえてバランスよく配分する

目標に沿って、リスク・リターンのバランスを見ながら資産を配分します。基本的に投資のリスクとリターンは表裏一体の関係にあります。そのため高いリターンを追求するためには、相応に高いリスクを取らなければなりません。リスクとリターンは、資産のカテゴリーによっても異なります。例えば株式はハイリスク・ハイリターンの資産で、債券は一般的にローリスクの資産です。

投資信託は、ファンドの投資先資産によってリスクが異なりますが、平均的には株と債券の中程度のリスク水準となっています。ポートフォリオを組む際には、株式や債券、不動産、現金など異なるリスク特性を持つ資産をバランスよく組み合わせましょう。異なる資産を組み合わせることで、一方の損失を他の資産の値動きで相殺できるため、リスク分散効果が期待できます。

資産の配分を調整できれば、自分のリスク許容度に合ったポートフォリオの構築が実現できるでしょう。

3. 年金積立金管理運用独立行政法人(GPIF)などプロのポートフォリオを参考にする

ポートフォリオを組む際には、プロの運用機関が採用しているポートフォリオを参考にするのも一案です。例えば、世界最大級の年金基金を運用している年金積立金管理運用独立行政法人(GPIF)は、安定性と成長性を両立してポートフォリオをコントロールしていると期待されます。

GPIFのポートフォリオは、国内外の株式や債券、不動産に分散投資を行っており、リスクとリターンのバランスを最適化しています。2024年8月12日時点では、以下のような基本ポートフォリオ方針のもと運用を行っている状況です。

| 国内債券 | 外国債券 | 国内株式 | 外国株式 | ||

|---|---|---|---|---|---|

| 資産構成割合 | 25% | 25% | 25% | 25% | |

| 乖離許容幅 | 各資産 | ±7% | ±6% | ±8% | ±7% |

| 債券・株式 | ±11% | ±11% | |||

現在では、各資産均等に配分する仕組みとなっていますが、過去には国内債券中心のポートフォリオを組む時期もあるなど、市場環境に応じて定期的に資産配分を変更しています。このようなプロのポートフォリオを自分自身のポートフォリオ構築の参考にするのが一案です。

4. つみたて投資枠と成長投資枠をうまく使い分ける

新NISAの「つみたて投資枠」と「成長投資枠」という2つの制度を組み合わせることで、より柔軟にポートフォリオを組めるようになります。

・つみたて投資枠

少額からコツコツと投資を行い、長期的な資産形成を目指すための枠組みです。毎月一定額を自動的に積み立てて時間を分散させることで、パフォーマンスの安定化が期待できます。投資できる資産は、投資信託が中心ですが「株式へ投資するファンドを選んでリスクを積極的に取る」「バランスファンドで着実なリターンを狙う」などの方法があります。

・成長投資枠

一度にまとまった資金を投資することができ、リターンを狙うための枠組みです。株式やETF、REITなど、より積極的な投資商品を選ぶことができ高いリターンを追求できます。しかし資産の組み合わせ次第ではリスクも高くなるため、自分のリスク許容度に応じた投資先や銘柄選択が求められます。

2つの投資枠をうまく使い分けることで、さらに投資先や投資タイミングを多様化させて、リスクを分散しながら目標に沿ったリターンを追求可能です。

5. iDeCoなど他の資産運用も考慮する

NISAを活用する際には、iDeCo(個人型確定拠出年金)など他の運用資産も加味することが重要です。iDeCoは、老後資金の積み立てを目的とした税制優遇制度であり、NISAと併用すれば税制上のメリットを最大限に享受することができます。一方、iDeCoでも実質的に投資信託で拠出した資金を運用するケースが多いため、ポートフォリオを考えるときには双方の投資先を加味することが重要です。

例えば株と債券で半分ずつ投資しようと考えている方が、NISAにおいて投資信託や個別株を活用して半々の投資をしたとします。一見想定通りのポートフォリオで運用できているように見えるかもしれません。この方がiDeCoも運用していて、iDeCoの投資先がすべて株式投資型の投資信託だった場合、実質的に運用資産の構成は株式が多くを占めることになるのです。

その他にも不動産投資や投資型の保険、クラウドファンディングなど、NISA以外で資産運用を併用している方は、投資先を総合的に勘案してポートフォリオを考える必要があります。

6. 定期的にリバランスの是非を検討する

ポートフォリオは、定期的にパフォーマンスや市場環境を見ながらリバランスすることが必要です。市場の動向や経済環境、個別の投資商品のパフォーマンスにより、ポートフォリオのバランスは当初と崩れる場合があります。また市場環境や自身の状況が変われば、適切な資産構成が変化する可能性もあるでしょう。

リバランスとは、目標とする崩れたバランスを資産配分に戻すために、資産の一部を売却して他の資産に再投資する行動です。リバランスのタイミングは、一般的には年1~2回など定期的に行うのが効果的といえます。その他、市場の大幅な変化により資産構成が急激に変化した際には、その都度リバランスを検討しましょう。リバランスを適切に実行することで、計画通りの資産運用を実現できます。

7. ポートフォリオを考えるうえでは年齢も重要

ポートフォリオを組む際には、投資家自身の年齢も考慮することが必要です。年齢によって適切な運用期間やリスク許容度が異なるため、それに応じた資産配分を行うことが求められます。例えば20~30代の若い世代では、リスクを取る余裕があるため、株式の比率を高めに設定しリターンを狙う戦略が効果的です。

一方、40~50代になると老後に向けた資産形成が重要となり、リスクを抑えた運用が求められます。そのため定年退職が近づくにつれて株式の割合を減らし、債券や現金などの安全性の高い資産の比率を増やすのが一般的です。損失リスクを極力抑えつつ、安定した運用を目指すのがよいでしょう。

さらに加齢とともに変化するライフステージに応じた資産配分を考慮することで、無理のない資産形成を実現できます。例えば子どもの教育資金や住宅購入資金など、特定のライフイベントに備えてポートフォリオを調整することで、必要な時期に資金を取り崩す準備が整います。

年齢やライフステージの変化に応じてポートフォリオを見直し、最適な資産配分を保つことが長期的な資産運用の成功につながります。

年齢別のポートフォリオの考え方

NISAを活用した資産運用は、年齢やライフステージに応じて適切なアプローチを取ることが成功の鍵です。ここでは、20~50代までの年代別に「どのようなポートフォリオを組むべきか」について詳しく考えてみましょう。

20代|株式ファンドを中心に積極的にリスクを取る

20代は、投資において最もリスクを取ることができる時期です。この時期に長期的な視点で積極的な資産運用を行うことで、複利効果を享受しながら資産規模の拡大が期待できます。20代のうちに株式ファンドや個別株への投資で積極的にリスクを取っておくことで、将来大きなリターンを得られる可能性が高まるでしょう。

仮に一時的な損失が発生しても、長い投資期間の間にパフォーマンスを回復できる可能性が高いのが特徴です。株式のインデックスファンドを中心としつつ、アクティブファンドを一部取り入れて市場を上回るパフォーマンスを追求するのも一案です。投資信託でポートフォリオを組む場合、例えば次のような構成が考えられます。

| 投資 ファンド |

投資先 | 投資比率 |

|---|---|---|

| ひふみプラス | 日本株 | 25% |

| eMAXIS Slim 先進国株式インデックス | 先進国株式 | 25% |

| ニッセイ-<購入・換金手数料なし> ニッセイ・インデックスバランスF 4資産均等型 |

日本株、日本債券、先進国株式、世界債券25%ずつ | 50% |

こちらの組み合わせで投資すると、日本株と先進国株式がおよそ37.5%ずつで、株式全体で75%、債券が日本・世界債券12.5%ずつで合計25%となります。また「ひふみプラス」は、アクティブファンドです。相対的に情報収集がしやすい日本株でアクティブ運用にチャレンジして、長期でのリターン底上げを追求するポートフォリオといえます。

30代|バランスファンドも取り入れてライフイベントの資金を準備

30代は、結婚や子どもの誕生や住宅購入など、さまざまなライフイベントが想定される時期です。ライフイベントの発生時期や必要な資金は、人により大きく異なります。自身のライフプランをふまえて適切なポートフォリオを形成するのが重要です。具体的には、バランスファンドを活用して債券や不動産などの投資比率を増やしていくことが有効な手段となります。

異なる資産をバランスよく組み合わせれば、リスクを抑えてより安定したリターンを追求できるでしょう。「老後など長期を見据えた投資はつみたて投資で着実に資産を増やす」「スポット投資に適した成長投資枠でライフイベントの出費に対応する」など、2つの枠をうまく使い分けることも一案です。30代が投資信託でポートフォリオを組む場合、次のような組み合わせが考えられます。

| 投資 ファンド |

投資先 | 投資比率 |

|---|---|---|

| ニッセイ-<購入・換金手数料なし> ニッセイ・インデックスバランスF 4資産均等型 |

日本株、日本債券、先進国株式、世界債券25%ずつ | 50% |

| eMAXIS Slim バランス(8資産均等型) | 日本株、先進国株、新興国株、国内債券、先進国債券、 新興国債券、国内不動産、先進国不動産12.5%ずつ |

50% |

以上の組み合わせにより、日本を含む世界中の株、債券、不動産への分散投資が可能です。株式と債券がおよそ44%、不動産が合計13%となり、成長性と安定性のバランスを取った資産構成となります。

40~50代|手堅い運用で老後資金を準備

40~50代にかけては、老後資金を準備する時期です。この時期は、株式の比率を徐々に減らし債券をはじめとしたローリスク資産の割合を増やすのがよいでしょう。特に定年退職が近づく50代では、資産の減少リスクを極力避けるために手堅い運用が求められます。老後に向けて大きく資産を減らすことのないように慎重に投資ファンドや銘柄を選別していきましょう。

例えば投資信託でポートフォリオを組む場合は、次のような組み合わせが考えられます。

| 投資 ファンド |

投資先 | 投資比率 |

|---|---|---|

| eMAXIS 国内債券 インデックス |

国内債券 | 30% |

| eMAXIS 先進国債券 インデックス |

先進国債券 | 20% |

| eMAXIS Slim バランス(8資産均等型) |

日本株、先進国株、新興国株、国内債券、先進国債券、 新興国債券、国内不動産、先進国不動産12.5%ずつ |

50% |

以上の資産構成で投資を行うと、債券が国内外合わせておよそ69%の投資比率となります。株式が19%、不動産が13%です。債券中心のポートフォリオかつローリスクで安定したリターンが期待できます。

ここでは、シンプルな例として投資信託での組み合わせを紹介しました。一方で老後の定期的な現金収入を重視する方は、株やETF、REITなどで配当・分配金が期待できる投資先を検討することも一つの考え方といえます。

NISAでポートフォリオに組み入れる銘柄の選び方

NISAを活用してポートフォリオを組む際には、銘柄の選び方も非常に重要です。次のような観点から、自分に合った投資銘柄を選別していきましょう。

適切な銘柄を選ぶことで、リスクを抑えつつ、安定したリターンを得ることが可能となります。

長期で安定した成長が見込める銘柄を選ぶ

NISAは、長期での資産形成に適した制度のため、長期で安定成長が見込める銘柄を選ぶことが重要です。成長株や小型株のなかには、短期間で株が急騰して一時的にリターンが高くなる銘柄もあります。しかしそのような急成長は長続きするとは限りません。やがて失速して反落するリスクもあるため、注意が必要です。

目先の値動きだけでなく中長期的な業績や株価推移、配当方針などをふまえて、長期で安定成長が見込まれる銘柄を選別しましょう。日本だけでなくグローバルな経済動向や産業および個別企業の成長性を見極め、成長が期待できる銘柄や業種を探してください。

近年で例を挙げればテクノロジー分野や再生可能エネルギー分野などは、目先の一時的な成長に留まらず、長期にわたり発展が期待できる分野と考えられます。こうした分野に投資する投資信託や各分野の優良企業を選別するのが有効な選択肢の一つといえるでしょう。

純資産残高の大きい銘柄を優先する

投資信託における銘柄選びの際には、純資産残高の大きさが一つの指標となります。純資産残高が大きいファンドやETFは、多くの投資家から支持されており運用が安定していることが多い傾向です。ETFにおける流動性は、純資産残高の大きい銘柄のほうが高い傾向にあり、適正価格で売買しやすいメリットもあります。

投資信託は、純資産残高が縮小すると、そのファンドのルールやガイドラインに沿った運用が難しくなります。運用会社による収益性が低下すれば、やがて運用終了もしくは強制償還といった自体に陥る可能性もあるのです。長期で運用を継続するためには、何よりもまずファンドが継続的に運用されていくことが前提となります。

純資産残高の大きいファンドを選別すれば、途中で強制的に運用が終了するリスクを減らせるでしょう。

コストの安いファンドを選ぶ

投資信託やETFなどに投資する際は、運用にかかるコストも重要な要素です。信託報酬をはじめとした手数料が高いと運用益が削られてしまうため、長期的なリターンが低下してしまいます。運用期間が長くなるほど支払うコストの総額は大きくなるため、低コストのファンドや銘柄を選ぶことが、より一層重要です。低コストのファンドを選ぶことで、運用効率を高めることができます。

例えば特定の市場指数に連動するように運用されるインデックスファンドは、一般的に手数料が低くコストを抑えた運用が可能です。また購入時や売却時にかかる手数料も考慮することが重要です。手数料水準は、投資銘柄のほか証券会社によっても変わってきます。NISAでの運用においては、コストを意識して投資銘柄やファンドを選びましょう。

証券会社の便利なポートフォリオ診断・投資サービス

NISAを活用した資産運用をより効率的に行うためには、証券会社が提供するポートフォリオ診断や投資サービスを活用することも効果的です。ここでは、次の3つのサービスを紹介します。

SBI証券|ポトフォる

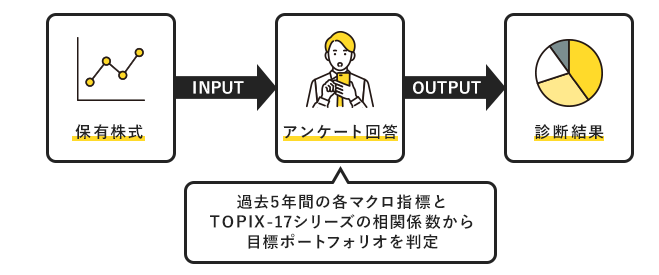

SBI証券では「ポトフォる」という資産診断ツールを提供しています。このツールは、保有している国内株式の状況や投資家自身の収支をはじめとした経済環境に基づいて、最適なリバランスプランを提案してくれるサービスです。

NISAでの運用において、ポートフォリオの見直しやリスク管理に役立つツールといえます。「ポトフォる」では、5つの質問に対する投資家の回答内容と過去の相関データを用いて分析を行い、リスク・リターンのバランスを最適化するポートフォリオを提案しています。

なおポートフォリオは、TOPIXの17種の業種別に設定されたETF「NEXT FUNDS」の業種別シリーズで構成されます。

\ポトフォるを活用してSBI証券で投資してみる!/

SBI証券でNISA投資を始めるなら、こちらの記事も参考にしてみてください。

SBI証券でのNISAの始め方を徹底解説!初心者でも操作は簡単

マネックス証券|投信ポートフォリオ診断

マネックス証券の「投信ポートフォリオ診断」は、金融工学理論を導入して投資家の考え方や運用期間に基づいた最適なポートフォリオを提案するサービスです。診断結果を活用すれば、自分に適した資産配分をもとにポートフォリオを組むことができます。

将来のパフォーマンスをシミュレーションする機能もあり、提案された資産配分でどの程度資産が増える可能性があるのか、失敗した場合にどの程度の損失リスクがあるのかが一目瞭然です。投信ポートフォリオ診断を活用すれば、自分のリスク許容度や投資目標に合ったポートフォリオを構築できるため、長期的で目標に沿った資産運用が期待できるでしょう。

\マネックス証券の投信ポートフォリオ診断を活用して投資する!/

マネックス証券でのNISA投資については、以下の記事も参考にしてみてください。

マネックス証券の評判は?NISAやワン株のメリット・デメリットやおすすめな人を解説

松井証券|ポートフォリオでまとめて購入・積立が可能

松井証券では、設定した目標に応じて複数の投資信託をまとめて積立投資する「ポートフォリオ積立(一括積立)」というサービスを提供しています。NISA口座でも成長投資枠を活用する形でサービスを利用でき、手間なく方針に沿った資産形成を行うことができます。リバランスを行うときも積立銘柄を一括で変更し投資を実践できるため便利です。

長期投資を進めるうえで、投資家の管理の手間を軽減する役に立つツールといえます。投資信託を組み合わせてポートフォリオを形成しようと考えている方には、特におすすめです。

\松井証券なら目標に沿った銘柄をまとめて投資できる!/

NISAのポートフォリオ運用で長期での安定運用を実現しよう

NISAを活用したポートフォリオ運用は、長期的な資産形成に非常に有効です。非課税枠を最大限に活用してリスクを適切に管理することで、効率よく資産形成を進められます。またつみたて投資枠と成長投資枠を組み合わせれば、短期的な資金需要にも対応できる柔軟な運用が期待できるでしょう。

年齢やライフステージに応じた資産配分を考慮して定期的にポートフォリオを見直すことで、投資リスクをコントロールしながら目標に向かって着実に資産を増やすことが可能です。投資銘柄の選別に悩ンでいる場合は、今回紹介した証券会社のツールを活用することも選択肢の一つといえます。

今回の記事を参考に投資目標を設定したうえで目標に沿ったポートフォリオを構築してはいかがでしょうか。ポートフォリオに沿った運用で投資先を適度に分散して、長期で着実にリターンを追求してください。