ETFとは、東証などの証券取引所で取引されている上場投資信託のことです。

一般的な投資信託と異なり、株のようにリアルタイムで売買できます。

2024年に新NISAが始まり、非課税枠が再利用できるようになったため、ETFに投資しやすくなりました。

本記事では、ETFのおすすめ銘柄5選と買い方を解説します。

ETF(上場投資信託)とは?

まずはETF(上場投資信託)について解説します。

ETFとは、Exchange Traded Fundの略で、日本語では「上場投資信託」といいます。

ETFは、株式市場で取引される投資信託の一種です。

特定の株価指数や商品、債券などの資産をベースに作られ、その価格変動に追随することを目的としています。

ETFの主な特徴は以下のとおりです。

【ETFの主な特徴】

| 取引所で 売買可能 |

株式と同様に、リアルタイムで価格が変動し、取引できる。 |

|---|---|

| 分散投資 | 一つのETFで多数の銘柄に投資でき、リスク分散が図れる。 |

| 低コスト | 通常の投資信託と比べて運用管理費が低いことが多い。 |

| 透明性 | 構成銘柄や資産内容が公開されているため、投資対象が明確である。 |

| 柔軟性 | さまざまな戦略に基づいたETFが存在し、投資家のニーズに合わせて選択できる。 |

これらの特徴により、ETFは個人投資家から機関投資家まで幅広く利用されています。

ETF5つのメリット

続いては、ETFのメリットについて解説します。

主なメリットは以下の5つです。

以下で詳しく解説します。

・1.効率的に分散投資ができ安定したポートフォリオ構築が可能

一つのETFで多数の銘柄や資産に投資できるため、効率的にリスクを分散できます。

これにより、個別銘柄のリスクを軽減し、安定したポートフォリオ構築が可能になります。

・2.管理手数料が低く長期的な投資リターンの向上につながる

多くのETFは管理手数料が低く、運用コストが抑えられます。

アクティブ運用の投資信託と比較して、管理手数料が低いことが一般的です。

これにより、長期的な投資リターンの向上につながる可能性があります。

・3.引時間中はいつでも売買可能なので流動性が高い

ETFは株式市場で取引されるため、通常の取引時間中はいつでも売買可能です。

株式と同様に価格がリアルタイムで更新され、迅速な投資判断と売買が可能になっています。<< /p>

・4.透明性が高いので投資内容を明確に把握できる

ETFは保有銘柄や運用状況を定期的に公開するため、投資家は自分の投資内容を明確に把握できます。

この透明性により、投資判断や運用状況の評価がしやすくなります。

・5.幅広い資産クラスに投資することが可能

ETFを通じて、個人投資家でも通常アクセスが難しい海外市場や特定のセクター、債券、商品など、幅広い資産クラス※に投資することができます。

これにより、ポートフォリオの多様化と投資機会の拡大が可能になります。

これらのメリットにより、ETFは多くの投資家にとって魅力的な投資手段となっています。

ETF4つのデメリット

ETFは手軽に分散投資ができる魅力的な投資商品ですが、メリットだけでなくデメリットも理解しておくことが重要です。

以下に、ETFの主なデメリットを4つご紹介します。

・1. 指数に連動するため指数が下落すると損失が出る

ETFは、日経平均株価など特定の指数に連動して作られています。

そのため、その指数が下落すると、ETFの価格も下がり、損失が出る可能性があります。

・2. 株価の変動リスクがある

ETFは株式市場で取引されるため、株価の変動の影響を受けやすく、価格が大きく変動する可能性があります。

特に、市場全体が不安定な時期には、大きな価格変動が起こるリスクがあります。

・3. 希望の価格で売買できない可能性がある

取引量の少ないETFの場合、希望の価格で売買できない可能性があります。

特に、市場が急変動している時や、ニッチなテーマのETFでは、流動性が低いことがあります。

・4. 分配金再投資ができない場合がある

ETFによっては、分配金が自動的に再投資される仕組みになっていない場合があります。

そのため、分配金を受け取りたい場合は、別途手続きが必要になることがあります。

これらのデメリットを踏まえ、ご自身の投資スタイルやリスク許容度に合わせて、ETFを選ぶことが重要です。

新NISAは圧倒的に使いやすい

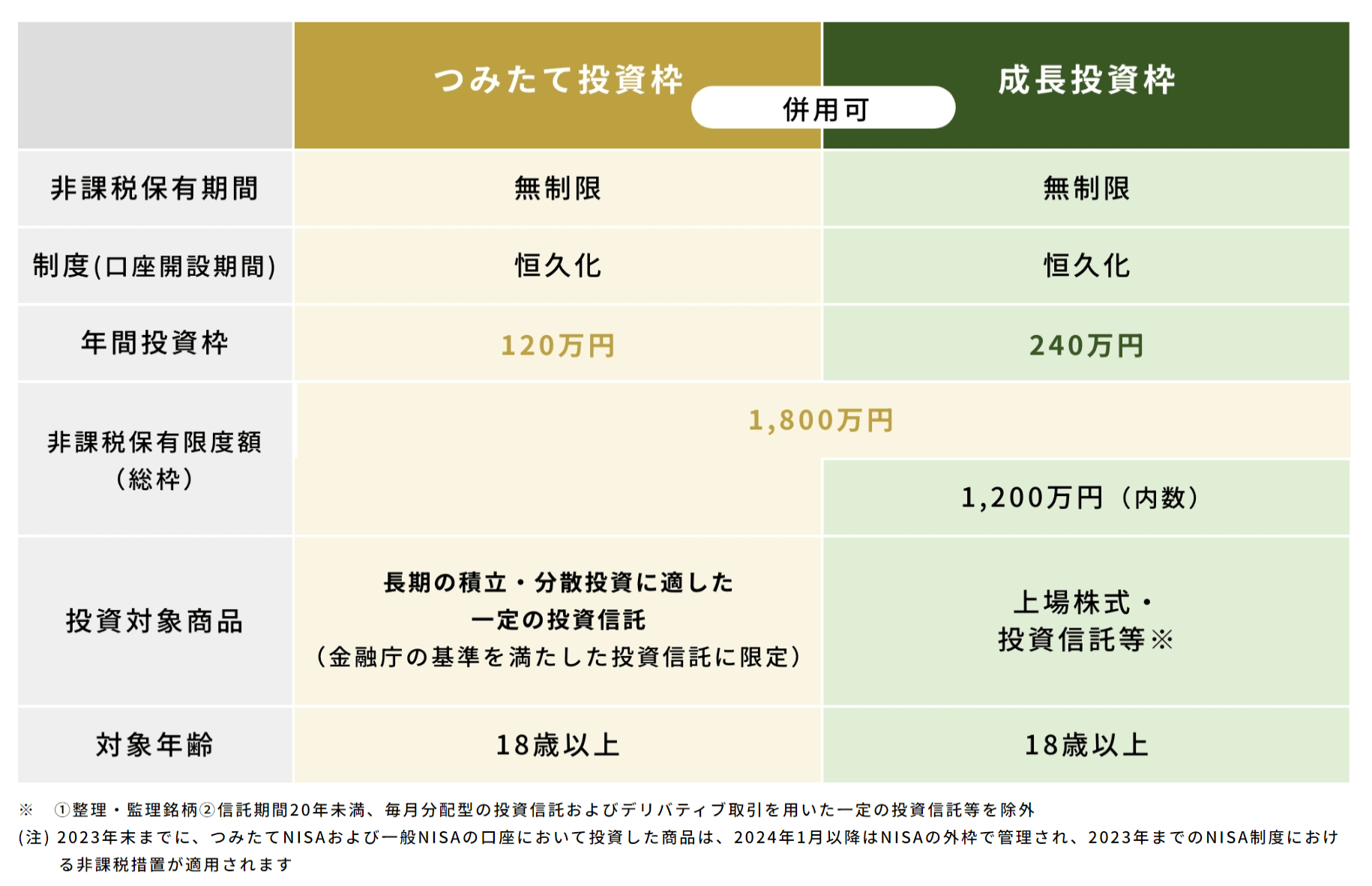

2024年1月に新NISAが始まりました。

新NISAは、2023年までのつみたてNISA・一般NISAと比べて圧倒的に使いやすいといえます。

ここでは、NISAの概要や使いやすくなった理由を解説します。

新NISAとは?

新NISAは、これまでのNISA制度を大幅に拡充したもので、より多くの人が長期的な資産形成に取り組めるよう設計されています。

新NISAの大きな特徴は、非課税枠の拡大と制度の恒久化です。

年間の投資上限額が大幅に増え、つみたて投資枠と成長投資枠を併用することで、より自由度の高い投資が可能になりました。

また、非課税保有期間が無期限化されたことで、長期的な視点で資産形成に取り組むことができます。

つみたて投資枠は、毎月コツコツと積立投資を行い、長期的に資産を増やしたい方におすすめです。

一方、成長投資枠は、中長期的な視点で、より積極的に成長が見込める資産に投資したい方におすすめです。

新NISAは、非課税枠が大きいだけでなく、非課税期間が無期限化されたことで、より魅力的な制度となりました。

しかし、非課税枠には上限があり、投資にはリスクがともなうことを忘れてはいけません。

新NISAが使いやすくなった理由

続いては、新NISAが使いやすくなった理由を解説します。

使いやすくなった主な理由は以下の3つです。

- つみたて投資枠・成長投資枠の併用が可能になった

- 非課税期間が無期限になった

- 1,800万円の非課税保有限度額は再利用が可能になった

これまでは「つみたてNISA」「一般NISA」のどちらかを選ぶ必要がありました。

新NISAでこれらが一本化されたため、併用できるようになりました。

非課税期間が無期限になり、最大1,800万円まで非課税で投資が可能です。

非課税保有限度額は、簿価(購入した金額)で計算されます。

たとえば、購入後に株価が上がって1,800万円を超えた場合でも継続保有ができます。

新NISAの成長投資枠でETFを買うべき理由

ETFを買うなら新NISAの成長投資枠を使うべき理由が3つあります。

1.つみたて投資枠と比べて取扱銘柄数が豊富

ETFを買う場合、つみたて投資枠と比べて取扱銘柄数が豊富です。

【ETFの取扱銘柄数】

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 国内ETF | 7本 | 243本 |

| 米国ETF | 1本 | 200本前後(※) |

(2024年8月20日現在、CRAZY MONEY Plus編集部調べ)

米国ETFの取扱銘柄数は、証券会社によって異なります。

しかしSBI証券や楽天証券をはじめとした大手ネット証券であれば、国内ETFと米国ETFだけで440銘柄以上から選べます。

2.国内のETFなら利益と配当金(分配金)が非課税

配当金(分配金)を証券口座に入金する方式にすれば、新NISAで国内ETFに投資した場合の利益と配当金が非課税です。

国内ETFで10万円の利益または配当金が出た場合、新NISA以外では税金が20.315%発生するため7万9,685円しかもらえません。

しかし新NISAであれば非課税となるため、10万円をそのまま受け取れます。

ただし、配当金を銀行振込や郵便局の窓口で引き換える方式にすると利益のみ非課税となり配当金は課税されてしまうため注意しましょう。

【配当金(分配金)の受領方式による新NISAでの課税の有無】

| 受領方式 | 受取方法 | 配当金の 課税 |

|---|---|---|

| 株式数比例 配分方式 |

証券口座に入金 | 非課税 |

| 登録配当金 受領口座方式 個別銘柄指定方式 |

銀行口座に振込 | 20.315%課税 |

| 配当金受領証方式 | 郵便局で 引き換え |

20.315%課税 |

(2024年8月20日現在、CRAZY MONEY Plus編集部調べ)

各証券会社で受領方式は確認、変更できるので、配当金目当てで投資を始める人は必ずチェックしましょう。

3.銘柄の買い替えがしやすい

新NISAであれば売却後に非課税枠の再利用ができるため、銘柄の買い替えがしやすいです。

1,800万円の非課税保有限度額に達したあとでも保有銘柄を売却すれば翌年度以降に枠が復活します。

たとえば2024年に100万円分のETFを購入して2028年に新NISAの非課税枠を使い切ってから売った場合、2029年に100万円分を再利用できます。

新NISAの成長投資枠におすすめのETF5選

新NISAの成長投資枠で買いたいETFは、以下の5銘柄です。

なお、ここでは東証で取引されている国内ETFのみ紹介します。

VTIをはじめとした米国ETFを買いたい人は、以下の関連記事を確認してみましょう。

米国ETFのおすすめ銘柄10選!おすすめ証券会社や銘柄の選び方も紹介

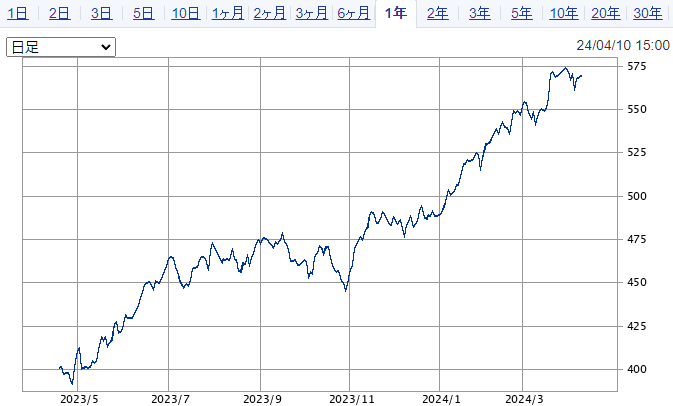

1.iシェアーズ S&P 500 米国株 ETF :米国株に分散投資したい人向け

iシェアーズ S&P 500 米国株 ETF <1655> は、米国株に分散投資をしたい人向けのETFです。

AppleやAmazonなど、米国の主要企業およそ500社で構成された株価指数「S&P500」に連動した運用を目指しています。

最低売買単位は10口(10株)なので、1万円以内で投資可能です。

投資先が同じ商品は、投資信託でも複数あります。しかし分配金がない銘柄がほとんどです。

米国株に分散投資しつつ分配金も欲しいなら、新NISAの成長投資枠で買ってみましょう。

【iシェアーズ S&P 500 米国株 ETF <1655> の概要】

| 価格 | 569.8円 |

|---|---|

| 最低投資金額 | 5,698円 |

| 分配金 (直近1年間) |

6円 |

| 配当利回り (分配金利回り) |

約1.05% |

| 信託報酬 (年率・税込) |

0.066% |

| 主な取り扱い 証券会社 |

SBI証券 楽天証券 |

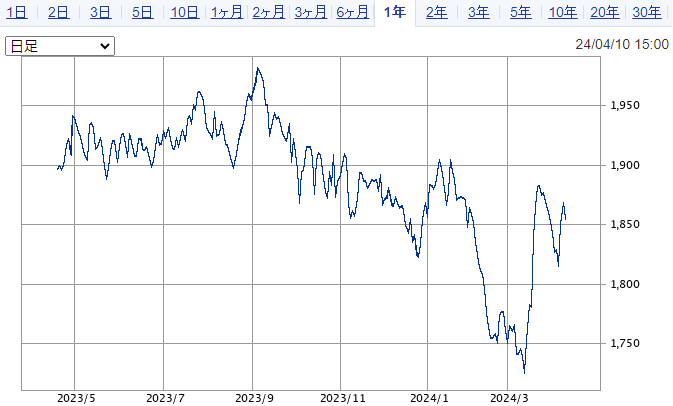

2.iシェアーズ・コア Jリート ETF :配当金(分配金)狙いの人向け

iシェアーズ・コア Jリート ETF <1476> は、配当金(分配金)目当てで投資する人向けのETFです。

日本の不動産に投資しており、不動産の売却益や賃料が分配金に充てられます。

日本株では、多くの銘柄が年2回の配当ですが、このETFは年4回分配金がもらえます。

2,000円前後から投資でき、配当利回り(分配金利回り)も2024年4月10日現在で約4.04%と高いです。

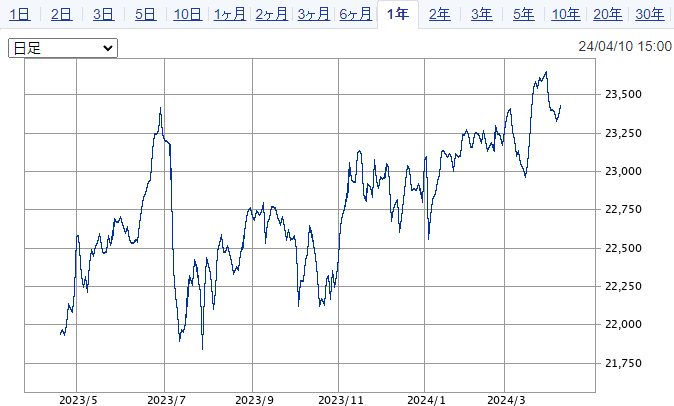

直近1年間の値動きは芳しくありませんが、分配金狙いならおすすめです。

【iシェアーズ・コア Jリート ETF <1476> の概要】

| 価格 | 1,855円 |

|---|---|

| 最低投資金額 | 1,855円 |

| 分配金 (直近1年間) |

75円 |

| 配当利回り (分配金利回り) |

約4.04% |

| 信託報酬 (年率・税込) |

0.165% |

| 主な取り扱い 証券会社 |

SBI証券 楽天証券 |

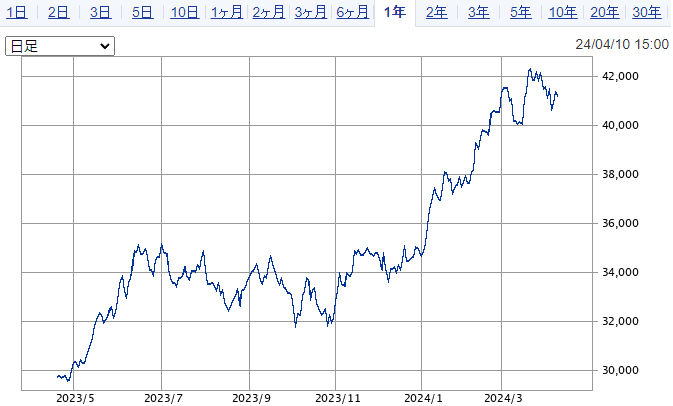

3.iシェアーズ・コア 日経225 ETF :日本株に分散投資したい人向け

iシェアーズ・コア 日経225 ETF <1329> は、日本を代表する225社の平均株価「日経平均株価(日経225)」に連動した運用を目指すETFです。

似たような商品は投資信託に複数ありますが、このETFであれば分配金がもらえます。

信託報酬(保有中に発生する主なコスト)も投資信託より低めなため、効率よく運用可能です。

日本株に分散投資をしたい場合は、新NISAの成長投資枠で買ってみてはいかがでしょうか。

【iシェアーズ・コア 日経225 ETF <1329> の概要】

| 価格 | 4万1,220円 |

|---|---|

| 最低投資金額 | 4万1,220円 |

| 分配金 (直近1年間) |

607円 |

| 配当利回り (分配金利回り) |

約1.47% |

| 信託報酬 (年率・税込) |

0.0495%以内 |

| 主な取り扱い 証券会社 |

SBI証券 楽天証券 |

4.上場インデックスファンド米国債券 :リスクを抑えつつ配当金(分配金)が欲しい人向け

上場インデックスファンド米国債券 <1486> は、米国が発行した債券(米国債)に連動した運用を目指すETFです。

債券は、国や企業などが発行する借用書のようなもので、発行時に金利が決まっています。

投資家は、定められた金利を受け取れ、株と比べて値動きが安定しているのが特徴です。

分配金利回りも2024年4月10日現在で約3.15%あるため、リスクを抑えつつ配当金(分配金)が欲しい人におすすめです。

【上場インデックスファンド米国債券 <1486> の概要】

| 価格 | 2万3,430円 |

|---|---|

| 最低投資金額 | 2万3,430円 |

| 分配金 (直近1年間) |

388円 |

| 配当利回り (分配金利回り) |

3.15% |

| 信託報酬 (年率・税込) |

0.1045%以内 |

| 主な取り扱い 証券会社 |

SBI証券 楽天証券 |

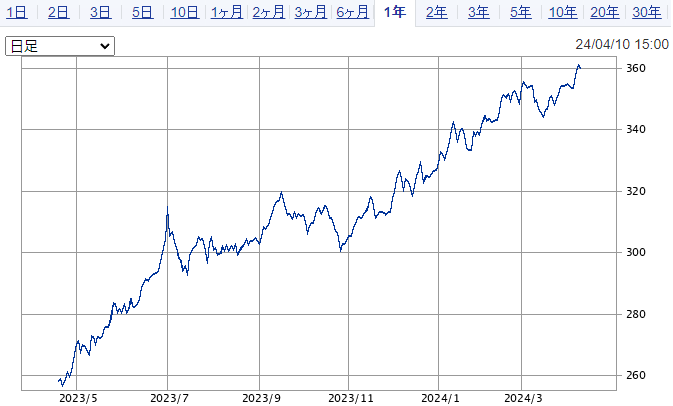

5.NEXT FUNDS インド株式指数・Nifty 50連動型上場投信 :新興国に投資したい人向け

NEXT FUNDS インド株式指数・Nifty 50連動型上場投信 <1678> は、インドを代表する株価指数「Nifty 50指数」に連動した運用を目指すETFです。

インド株は、他の新興国株と比べて上昇率が高く将来的な成長期待もあります。

人口は、中国を抜いて世界一になっており、年間6.0%以上の経済成長が見込まれています。

信託報酬が高めで分配金はありませんが、将来有望な国に投資したい人は新NISAの成長投資枠で買ってみましょう。

【NEXT FUNDS インド株式指数・Nifty 50連動型上場投信 <1678> の概要】

| 価格 | 360.2円 |

|---|---|

| 最低投資金額 | 3,602円 |

| 分配金 (直近1年間) |

0円 |

| 配当利回り (分配金利回り) |

0% |

| 信託報酬 (年率・税込) |

1.045% |

| 主な取り扱い 証券会社 |

SBI証券 楽天証券 |

新NISAの成長投資枠でETFを買う場合の注意点3つ

新NISAの成長投資枠でETFを買う場合の主な注意点は、以下の3つです。

選んだ銘柄や配当の受取方式によって、配当金(分配金)の税金が変わります。

1.米国ETFに投資すると配当金(分配金)が10%課税される

VTIやVOOなどの米国ETFに投資すると、新NISAでも配当金(分配金)が10%課税されます。

NISAは、国内の税金を非課税にする制度のため、米国の税金は非課税にできません。

【米国株や米国ETFに投資した場合の税金】

| NISA | NISA以外 | |

|---|---|---|

| 米国で 発生する税金 |

利益:非課税 配当:10%課税 |

利益:非課税 配当:10%課税 |

| 国内で 発生する税金 |

非課税 | 20.315% |

(2024年8月20日現在、CRAZY MONEY Plus編集部調べ)

なお、ここで紹介した銘柄はすべて国内ETFなので、NISAなら非課税です。

2.配当金(分配金)を銀行振込にすると20.315%課税される

配当金(分配金)を銀行振込にすると、新NISAでも配当金は20.315%課税されます。

配当金が非課税になるのは、証券口座で受け取る「株式数比例配分方式」のみです。

【配当金(分配金)の受領方式による新NISAでの課税の有無】

| 受領方式 | 受取方法 | 配当金 の課税 |

|---|---|---|

| 株式数比例 配分方式 |

証券口座に入金 | 非課税 |

| 登録配当金 受領口座方式 個別銘柄指定方式 |

銀行口座に振込 | 20.315%課税 |

| 配当金受領証方式 | 郵便局で 引き換え |

20.315%課税 |

(2024年8月20日現在、CRAZY MONEY Plus編集部調べ)

複数の証券会社に口座を持っている場合、1社で配当金の受領方式(受取方法)を変更すると、他の証券会社でも変更されてしまいます。

NISAで投資をしている人は、他の証券会社へ口座開設するときに「株式数比例配分方式」以外を選ばないようにしましょう。

3.分配金のない投資信託と比べて長期的な資産形成に不向き

ETFは、分配金のない投資信託と比べて長期的な資産形成に不向きです。

たとえば分配金利回りが3.0%のETFを100万円分買うと1年で3万円が現金化されてしまいますが、分配金のない投資信託であれば運用で得られた配当などを再投資してくれます。

1~2年程度では大した差はつきませんが、10年、20年と長期になるほど投資元本の差が広がり、投資信託と比べてETFの運用成果は悪くなるでしょう。

ETF投資に向いている人・向いていない人

ETF投資は、配当収入を増やしたい人に向いていますが、資産を増やしたい人には向いていません。

なお、ここでのETFは配当金(分配金)があるものと想定します。

1.配当収入を増やしたい人に向いている

ETF投資は、配当収入を増やしたい人に向いています。

分配金利回りが3.0%のETFを新NISAで1,000万円保有すれば、年間30万円(月2万5,000円)の収入です。

長期的な資産形成よりも、毎年の収入UPを優先させたい方にETF投資はおすすめです。

2.資産を増やしたい人には向いていない

ETF投資は、資産を増やしたい人には向いていません。

ETFの価格が上がるなら、投資先が似ている投資信託を買うほうが分配金を出さない分、リターン(利益)が増えます。

投資の目的が将来の資産形成の場合は、ETFではなく投資信託を選びましょう。

投資信託について詳しくはこちら

投資信託の証券会社の選び方!手数料などの違いを比較や、おすすめ銘柄も紹介

まとめ|配当収入を増やしたいなら新NISAの成長投資枠でETFを買ってみよう

配当収入を増やしたい場合は、新NISAの成長投資枠でETFを買ってみましょう。

配当金(分配金)のないETFもありますが、人気のETFは分配金ありの銘柄が多い傾向です。

ある程度の資産があって、分配金による毎年の収入UPを目指している人は、ETFを買ってみましょう。

ETFを買うときは、取扱銘柄数が豊富で新NISAであれば米国ETFの手数料も無料になるSBI証券や楽天証券がおすすめです。