SBI証券は数多くあるオンライン証券のなかでも、国内株式、NISA、iDeCoなど各種の取扱銘柄数も多く、手数料も低く抑えられるため高い人気を誇っています。また各種ポイント投資のサービスやクレカ積立もあり資産形成に興味を持つ初心者にもおすすめです。

2024年1月からNISA制度が恒久化され、NISAを始めた方も多くいるでしょう。しかし、「銘柄の選び方や積立の始め方がわからない」という方も多いのではないでしょうか。そこで本記事では、SBI証券で買えるおすすめのNISA(つみたて投資枠)で購入できる投資信託銘柄の特徴や積立の始め方、特徴を他社との比較して紹介します。

NISAの不安や疑問を解消して、賢く資産形成を始めましょう。

SBI証券でつみたてNISAを始める5つのメリット

| 項目 | 内容 | |

|---|---|---|

| 証券口座数 | 約1,200万口座(2024年2月6日時点) | |

| 最低積立金額 | 100円 | |

| 積立頻度 | 毎日、毎週、毎月の3コース ボーナス月設定、NISA枠ぎりぎり設定も可能 |

|

| つみたてNISA取扱銘柄数 | 211本 | |

| クレカ積立 | 可(三井住友カード) | |

| ポイント還元率 | 0.5~5.0% | |

| 貯まるポイント | Tポイント Pontaポイント Vポイント dポイント など |

|

| 購入可能なつみたてNISA 対象商品 |

インデックス型 | SBI・全世界株式インデックス・ファンド eMAXIS Slim先進国株式インデックス SBI・V・S&P500インデックス・ファンド など |

| アクティブ型 | ひふみプラス セゾン・グローバルバランスファンド コモンズ30ファンド など |

|

| ETF | なし | |

SBI証券は、保有口座数1,200万を超える人気のネット証券会社です。SBI証券のつみたてNISAには、以下のような特徴があります。

- 投信マイレージでポイントが貯まりやすい

- クレカ積立はVポイントが貯まる

※三井住友カード以外でのクレカ積立も可能です。 - つみたてNISA全銘柄の約8割がカバーできる

- 月額100円から始められる

- 積立タイミングは「毎日・毎週・毎月」から選択できる

銘柄数が豊富で自分に合った商品を選択できるほか、積立頻度を細かく設定できるため自分に合った積み立てをカスタマイズできます。またポイントが貯まりやすいなど投資利益以外のメリットが充実している点もSBI証券のメリットです。以下でそれぞれの特徴を詳しく解説します。

投信マイレージでポイントが貯まりやすい

SBI証券の投信マイレージとは、毎月の投資信託月間保有金額に応じて各種ポイントが付与される仕組みのことです。SBI証券の付与率は、通常銘柄で0.1%、プレミアムチョイス銘柄で最大0.25%となっています。

SBI証券投信マイレージポイント付与率

| 投信月間平均保有金額 | ||

|---|---|---|

| 1,000万円 未満 |

1,000万円 以上 |

|

| 通常銘柄 | 0.10% | 0.20% |

| SBIプレミアムチョイス銘柄 | 0.15% | 0.25% |

| その他指定銘柄 | ファンドごとにSBI証券が指定した付与率 | |

プレミアムチョイス銘柄(3ヶ月ごとに見直し)には、ひふみプラスやコモンズ30ファンドなど、積極的な運用指針をもつ投資信託銘柄が多くあります。また投信マイレージで貯まるポイントの種類を選べる点もSBI証券の特徴です。なおJALのマイルの選択も可能ですが、他のポイントに比べて付与率が半減してしまう点に注意しましょう。

また2023年12月18日よりPayPayポイントもメインポイントに設定できるようになり、さらにサービスが拡充されています。

- Vポイント

- Pontaポイント

- dポイント

- Tポイント

- JALマイル

- PayPayポイント

また貯まったVポイント、Tポイント、Pontaポイントは、1ポイント=1円からNISA(成長投資枠・つみたて投資枠も)などの投資に利用できます。

クレカ積立はVポイントが貯まる

SBI証券のクレカ積立は、Vポイントが貯まります。Vポイントとは、三井住友カードの利用で獲得できるポイントです。クレカ積立で投資可能な金額は、毎月100円~最大で5万円までとなっています。つみたてNISAの投資枠である年間120万円をフルで利用することはできませんが、最大ポイント還元率5.0%で毎月5万円を積み立てていくと、10年間で30万ポイント貯めることが可能です。

少額積立でもポイントが付くので、「なるべく投資金額を抑えながら経験を増やしたい」という初心者の方にとってもメリットといえるでしょう。またクレカ積立を設定すれば自動で積立入金されるため、自分で入金する手間が省けます。

なおクレカ積立によるポイント還元率は、利用している三井住友カードの種類によって異なります。ポイント還元率とカードの種類は、以下のとおりです。

| ポイント 還元率 |

カードの種類 |

|---|---|

| 5.0% | 三井住友カード プラチナプリファード |

| 2.0% | 三井住友カード プラチナ 三井住友カード プラチナ PA-TYPE 三井住友ビジネスプラチナカード for Owners |

| 1.0% | 三井住友カード ゴールド 三井住友カード ゴールド PA-TYPE 三井住友カード ゴールド(NL 三井住友カード プライムゴールド 三井住友カードゴールドVISA 三井住友カードプライムゴールドVISA 三井住友カード ビジネスオーナーズ ゴールド 三井住友ビジネスゴールドカード for Owners 三井住友銀行キャッシュカード一体型カード |

| 0.5% | 三井住友カード(NL) など |

つみたてNISA全銘柄の約8割がカバーできる商品数

SBI証券のつみたてNISA取扱銘柄数は、211本(2024年2月20日現在)と非常に豊富です。つみたてNISAで取扱可能な銘柄は、金融庁の基準をクリアした投資信託のみと定められており、2024年1月30日時点で「インデックス型投資信託」227本、「アクティブ型投資信託など」46本、「ETF」8本が対象商品として認められています。

SBI証券は、8割以上の銘柄をカバーしており(2024年2月時点でETFの取扱なし)、豊富な銘柄から自分の運用目的に合った商品を選択できます。なかには「銘柄が多いと迷ってしまう」という方もいるかもしれませんが、ポイントを押さえて選べばそれほど難しくはありません。本記事で銘柄の選び方やおすすめ銘柄を紹介していますので、ぜひ読みながらお気に入りの銘柄を探してみてください。

月額100円から始められる

SBI証券のつみたてNISAは、月額100円から始められます。「投資は怖い」「資産運用って難しそう」というイメージがあり、つみたてNISAのスタートをためらっている方には、少額からの積立投資がおすすめです。まずは、月額数百円~数千円の積み立てから始めてみましょう。これなら万が一資産が減ったとしても経済的なリスクは最小限に抑えられるはずです。

少額でも長期的な運用による資産の変動を経験できたり、経済への関心が高まったりするなどの効果も期待できます。またSBI証券は、100円以上1円単位で積立金額の設定が可能です。NISA枠ぎりぎり注文設定も利用できるため、つみたてNISAの投資枠を上限まで有効に使い切りたい方にもおすすめです。

積立タイミングは「毎日・毎週・毎月」から選択できる

SBI証券の積立タイミングは、毎月・毎週・毎日の3コースから選択できます。またボーナス月コースでボーナス月のみ増額したり、NISA枠ぎりぎり設定でつみたてNISAの投資枠をめいっぱい活用する設定にしたりすることも可能です。ただしクレカ積立を選択した場合、自動的に毎月1日の積み立てとなり、毎週コース、毎日コースの選択はできない点に注意しましょう。

SBI証券のつみたてNISAで選べる積立コース

| 毎日コース | 土日祝日を除く毎営業日に自動積立 |

|---|---|

| 毎週コース | 毎週月曜日から金曜日の間で選択 |

| 毎月コース | 毎月1~30日または月末の中から選択 |

なお各コースの積立上限額は、つみたてNISA年間投資枠120万円を各コースの設定可能頻度で割った額と決まっているため、つみたてNISA設定時に画面で確認しましょう。

またクレカ積立は毎月上限が5万円となっているため、5万円を超える積立に関しては証券口座からの引き落としで対応する必要があります。

各積立コース1回あたりの設定上限額

| 毎日コース | 約3,287円 |

|---|---|

| 毎週コース | 約23,077円 |

| 毎月コース | 10万円 |

\SBI証券でつみたてNISAをお得にスタート/

SBI証券のつみたてNISAが選ばれる理由【他社と比較】

SBI証券のつみたてNISAが選ばれる理由を、他社のサービスと比較して紹介します。どこの証券会社でつみたてNISAを始めるか迷っている方は、比較ポイントを参考にして証券会社を選んでみましょう。

買い付け可能な銘柄数が豊富

SBI証券のつみたてNISAで買い付け可能な銘柄数は、ネット証券各社のなかでもトップレベルです。

ネット証券主要各社のつみたてNISA銘柄数

| SBI証券 | 211本 |

|---|---|

| 楽天証券 | 206本 |

| 松井証券 | 212本 |

| マネックス証券 | 202本 |

| 三菱UFJ eスマート証券(旧:auカブコム証券) | 206本 |

つみたてNISAで取扱可能な銘柄は、金融庁の基準をクリアした投資信託のみです。毎年新しい銘柄が追加され、つみたてNISA開始当初から対象商品数は増えています。SBI証券でも銘柄の取扱数は増えているので、対応力の高さがうかがえるでしょう。銘柄数が多いため、投資家にとってはあらゆるタイプの銘柄から自由度の高い選択ができる点がSBI証券の強みです。

投資信託は、株や債券、REIT(不動産投資信託)といったあらゆる資産クラスを組み合わせて構成されており、一つの銘柄で分散投資ができます。また各資産クラスにも国内、海外があり、海外のなかでも先進国、新興国など各地域に分かれているのが特徴です。

さらに運用指針もそれぞれの商品で異なるため、各商品の特色や方針が書かれた目論見書などを読んでみると銘柄選びの面白さを感じられるかもしれません。

貯まるポイントが6種類で豊富

SBI証券の投信マイレージは、貯まるポイントを4種類から選べます。他社もつみたてNISAでポイントが貯まるサービスを行っていますが、ポイント種類が選べるのはSBI証券の強みといえるでしょう。

つみたてNISAで貯まるポイント種類

| SBI証券 | Tポイント Pontaポイント dポイント Vポイント JALマイル PayPayポイント |

|---|---|

| 楽天証券 | 楽天ポイント |

| 松井証券 | マツイポイント(PayPayポイント、dポイント、Amazonギフトカードに交換可能) |

| マネックス証券 | マネックスポイント(PayPayポイント、dポイント、Amazonギフトカード、nanaco、waonポイント、ANAマイル、JALマイルに交換可能) |

| 三菱UFJ eスマート証券(旧:auカブコム証券) | Pontaポイント |

また利用条件によっては東急ポイントやタカシマヤポイントなどが貯まるサービスも行っているため、よく利用するポイントを選んでお得に投資を楽しみましょう。

\SBI証券で投信マイレージを貯める!/

積立NISAの銘柄を選ぶポイント

つみたてNISAの銘柄を選ぶ主なポイントは以下の3つです。

銘柄選定のポイントを押さえて銘柄を見ていくと、その特色や違いに気づくはずです。またたくさんある銘柄にも共通点があったり、こだわりが見えたりするなども面白さを感じられるポイントといえます。ここで紹介するポイントを押さえたうえで、銘柄選びを楽しみましょう。

【関連記事】

SBI証券でのNISAの始め方を徹底解説!おすすめの銘柄も紹介

SBI証券と楽天証券|つみたてNISAならどっち?9つの項目で比較

楽天証券からSBI証券への移管完全ガイド!メリット・デメリットと手続き方法を詳細解説

世界に分散投資が可能な銘柄を選ぶ

つみたてNISAでは、世界に分散投資が可能な銘柄を選びましょう。つみたてNISAに限らず一般投資家の資産運用においては、長期投資、分散投資、積立投資が推奨されており、金融庁も投資の基本として紹介しています。そのなかでも分散投資は、資産の分散や地域の分散といったポイントがあり、つみたてNISAにおいて資産形成を図るうえで非常に重要な考え方です。

つみたてNISAで取り扱いが認められている投資信託銘柄には、一つの商品で世界中への分散投資が可能な商品がたくさんあります。まずは、世界株やオールカントリーといった名前がついた銘柄を探してみましょう。

手数料が低い銘柄を選ぶ

つみたてNISAでおすすめな銘柄は、手数料が低い銘柄です。投資信託による資産運用には、手数料等のコストがかかります。手数料は保有している信託財産の1%未満である商品も多く、大した金額ではないような印象を受けるかもしれません。ただ10年以上の長期運用を行うことや資産額が大きくなる可能性を考えると手数料等のコストが与える影響は考慮しておきましょう。

投資信託の運用にかかる主な手数料は、以下のとおりです。

つみたてNISAにかかる主な手数料

| 手数料の種類 | 内容 | 一般的な手数料率 |

|---|---|---|

| 販売手数料 | ・投資信託購入時に販売会社に支払う手数料 ・手数料に加えて消費税がかかる |

販売手数料無料の商品も多い つみたてNISAで扱う投資信託はすべて販売手数料無料 |

| 信託報酬 | ・投資信託にかかる管理や運用のための費用 ・投資信託の運用中は信託財産から差し引かれ続ける |

純資産総額の年0.5~2.0%程度 |

| 信託財産留保額 (解約手数料) |

・投資信託を解約(売却)して現金化するときに投資家が負担する費用 ・解約代金から差し引かれる |

基準価額の0.3%程度 |

なお販売手数料無料の商品をノーロードと呼び、商品名にしている銘柄もあります。つみたてNISAの取り扱い銘柄は、すべて販売手数料無料です。信託報酬や信託財産留保額で差が出ますので、よく確認しておきましょう。

純資産総額が大きい銘柄を選ぶ

つみたてNISAでの運用を考えると、純資産総額が大きい銘柄がおすすめです。

純資産総額とは

『純資産総額』はファンドの大きさです。 たとえば、10人の投資家が10万円ずつ投資したとします(1万口あたり1万円のファンドを10口購入)。 そのときの合計100万円が、『純資産総額』です。

引用元:北陸銀行

純資産総額が小さいと効率的に運用を継続できず、途中で運用を停止してしまう可能性があります。ただし販売されている投資信託の純資産総額が小さくても安定的に運用が行われているケースもあるため、覚えておきましょう。私たちが一般的に購入する投資信託の多くは、ファミリーファンド方式という形態で運用されています。

マザーファンドという大元の投資信託から派生して、ベビーファンドという投資信託を作るという仕組みです。

ファミリーファンド方式の場合、一般的に私たちが購入する投資信託はベビーファンドということになります。つまりベビーファンドで集めた投資家の資金を大元のマザーファンドで運用するため、マザーファンドの純資産総額が十分にあればベビーファンドの運用を効率的に継続できる可能性があるということです。

以上の理由から純資産総額が小さいだけで良くない銘柄と断定することはできません。ただ投資経験の浅い方や銘柄選びに自信がない方は、純資産総額が大きい銘柄を選択しましょう。

SBI証券でおすすめのつみたてNISA銘柄【5選】

| ファンド名 | 資産クラス | 連動指数 | 信託報酬 (税込/年) |

純資産 | トータルリターン (3年・年率) |

運用会社 |

|---|---|---|---|---|---|---|

| eMAXIS Slim全世界株式(オール・カントリー) | 株式 | MSCIオール・カントリー・ワールド・インデックス | 0.05775%以内 | 2兆5,349億円 | 18.88% | 三菱UFJ国際投信 |

| SBI・全世界株式インデックス・ファンド | 株式 | FTSEグローバル・オールキャップ・インデックス(円換算ベース) | 0.1102%程度 | 1,770億円 | 17.92% | SBIアセットマネジメント |

| eMAXIS Slim米国株式(S&P500) | 株式 | S&P500(税引き前配当金込/円換算ベース) | 0.09372%以内 | 3兆7,003億円 | 23.80% | 三菱UFJ国際投信 |

| SBI・V・S&P500インデックス・ファンド | 株式 | S&P500株価指数(円換算ベース) | 0.0938%程度 | 1兆4,140億円 | 23.88% | SBIアセットマネジメント |

| eMAXIS Slim全世界株式(3地域均等型) | 株式 | 合成指数 | 0.05775%以内 | 86億9,800万円 | 15.48% | 三菱UFJ国際投信 |

ここでは、SBI証券で取り扱いのある信託報酬が低く分散投資できるつみたてNISAで選べるおすすめ銘柄を紹介します。なかでも「eMAXIS

Slim全世界株式(オール・カントリー)」は、一つの銘柄で全世界の株式に投資が可能です。米国や日本、イギリスなどの先進国だけでなく台湾や中国、シンガポールといった新興国への投資もできます。

純資産総額も大きく多くの投資家が投資先に選定していることがうかがえる銘柄です。投資先に迷ったら、eMAXIS Slim全世界株式(オール・カントリー)での積み立てを検討してみてはいかがでしょうか。

全世界株式(オールカントリー)おすすめ3選

まずは、全世界株式(オールカントリー)に投資できる銘柄のなかからおすすめの3選を紹介します。

全世界株式(オールカントリー)の銘柄は、世界の国々の優良企業に分散投資が可能です。

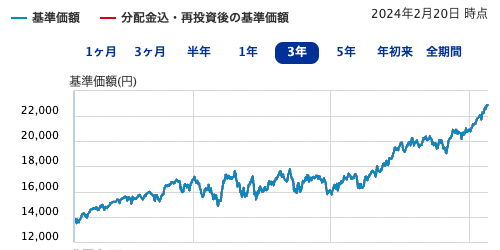

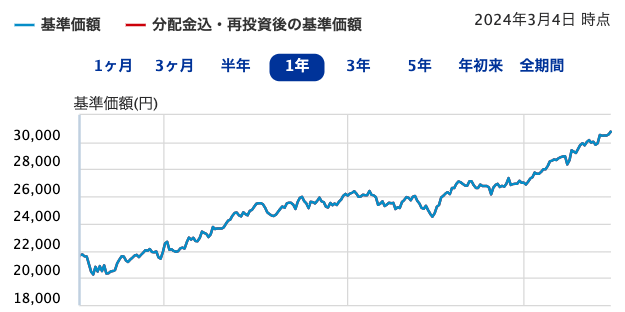

eMAXIS Slim全世界株式(オール・カントリー)

eMAXIS Slim 全世界株式(オール・カントリー)の概要

| 項目 | 内容 |

|---|---|

| ファンド名 | eMAXIS Slim 全世界株式 (オール・カントリー) |

| 資産クラス | 株式 |

| 連動指数 | MSCIオール・カントリー・ワールド・インデックス |

| 信託報酬(税込/年) | 0.05775%以内 |

| 純資産 | 2兆5,349億円 |

| トータルリターン(3年・年率) | 18.88% |

| 運用会社 | 三菱UFJ国際投信 |

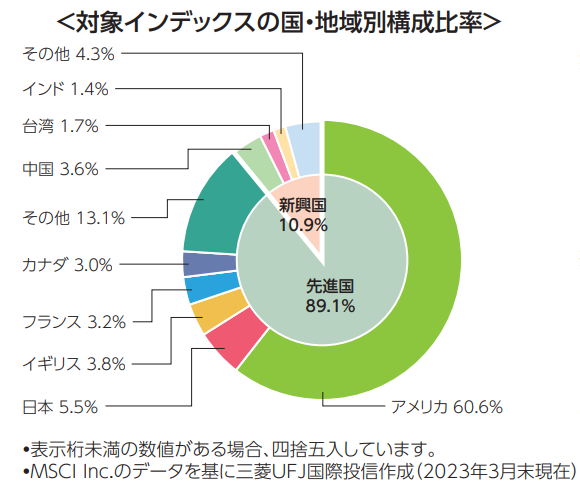

eMAXIS Slim 全世界株式(オール・カントリー)は、日本を含む全世界の株式に投資できる銘柄です。連動指数は、MSCIオール・カントリー・ワールド・インデックスで、世界の新興国、先進国の株価指数に連動した成果を目指します。投資先となる国は、米国が半分以上を占める(2023年3月末時点)ものの、日本を含む先進国の強みを享受しつつ、新興国の台頭に備えた銘柄といえそうです。

eMAXIS Slim 全世界株式(オール・カントリー)がおすすめな人の特徴は、以下のとおりです。

- 米国中心に投資したい人

- 新興国への投資にも興味がある人

- コストを抑えて運用したい人

- 長期的な運用を考えている人

全世界とはいえ米国への投資が中心なので、米国経済の成長の恩恵を受けられる銘柄といえるでしょう。また信託報酬が低く、長期運用のコストが気になる人にもおすすめです。

【関連記事】

SBI証券でのNISAの始め方を徹底解説!おすすめの銘柄も紹介

SBI証券と楽天証券|つみたてNISAならどっち?9つの項目で比較

楽天証券からSBI証券への移管完全ガイド!メリット・デメリットと手続き方法を詳細解説

楽天・全世界株式インデックス・ファンド

楽天・全世界株式インデックス・ファンドの概要

| 項目 | 詳細 |

|---|---|

| ファンド名 | 楽天・全世界株式インデックス・ファンド |

| 資産クラス | 株式 |

| 連動指数 | FTSEグローバル・オールキャップ・インデックス(円換算ベース) |

| 信託報酬 (税込/年) |

0.192%程度 |

| 純資産 | 4,312億3,200万円 |

| トータルリターン (3年・年率) |

17.88% |

| 運用会社 | 楽天投信投資顧問 |

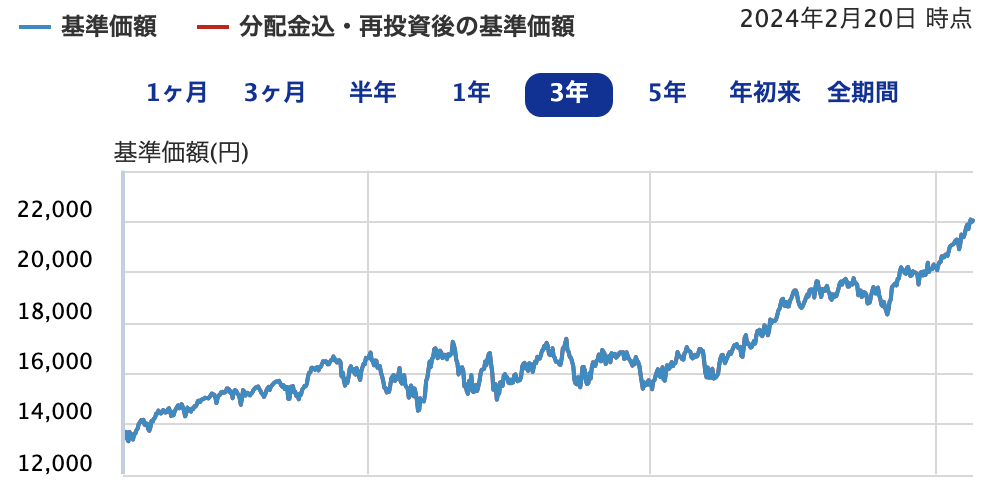

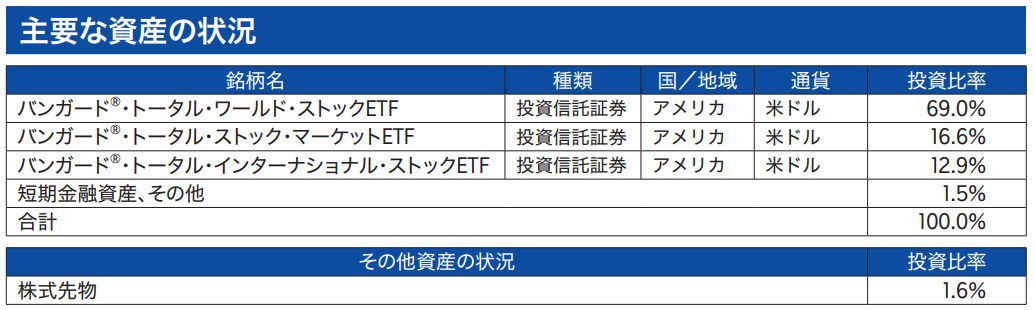

楽天・全世界株式インデックス・ファンドは、愛称「楽天・VT」とも呼ばれるファンドで、日本を含んだ全世界の株式市場へ投資できる銘柄です。投資対象は、米国資産運用会社バンガードが運用するETFとなっている点が特徴で米国への投資割合が大きくなっています。

このなかでは、バンガード®・トータル・インターナショナル・ストックETFにおいて、米国を除く新興国や先進国株式への投資を行っています。楽天・全世界株式インデックス・ファンドがおすすめな人の特徴は、以下のとおりです。

- 米国株中心に投資したい人

- 新興国投資にも興味がある人

- バンガードのETFに興味がある人

つみたてNISAで買い付けできるETFは非常に少なく、つみたてNISAでのETF投資やバンガードのETFに興味がある方にとっては非常に魅力的な銘柄といえるのではないでしょうか。米国の成長による恩恵を受けつつも、新興国株に興味がある人にもおすすめの銘柄です。

SBI・全世界株式インデックス・ファンド

SBI・全世界株式インデックス・ファンドの概要

| 項目 | 内容 |

|---|---|

| ファンド名 | SBI・全世界株式インデックス・ファンド |

| 資産クラス | 株式 |

| 連動指数 | FTSEグローバル・オールキャップ・インデックス(円換算ベース) |

| 信託報酬 (税込/年) |

0.1022%程度 |

| 純資産 | 1,770億7,600万円 |

| トータルリターン (3年・年率) |

17.92% |

| 運用会社 | SBIアセットマネジメント |

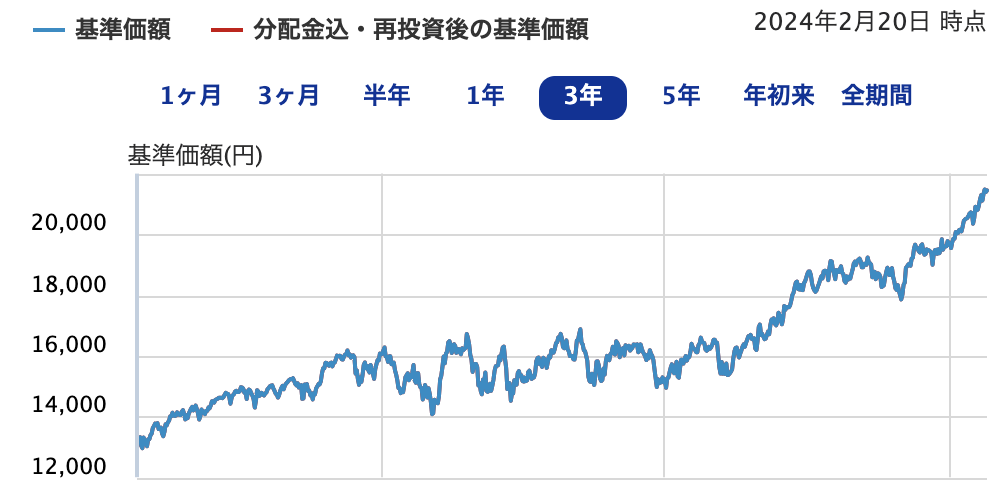

SBI・全世界株式インデックス・ファンドは、「雪だるま(全世界株式)」という愛称が付けられており、純資産総額が1,300億を超える大規模なファンドです。全世界の株式に投資できるため、一つの銘柄で広く地域分散が可能な点が魅力といえます。ベンチマークとなっているFTSEグローバル・オールキャップ・インデックスは、世界中の小型株、中型株、大型株を網羅する世界経済の動向を示す指数です。

SBI・全世界株式インデックス・ファンドへの投資がおすすめな人の特徴は、以下のとおりです。

- 世界中の株式に分散投資したい人

- コストを抑えて投資したい人

- 新興国への投資にも興味がある人

新興国への投資も可能なため、米国などの先進国経済だけでなく東南アジアや中国、ブラジルやインドなどへの分散投資に興味がある人におすすめです。

米国株式(S&P500等)おすすめ3選

米国株式(S&P500等)のおすすめ銘柄3選は、以下のとおりです。

ここで紹介する銘柄はすべて米国の主要な株価指数の一つであるS&P500に投資するものです。インデックスファンドでは、いわゆる全世界株式(オールカントリー)と人気を二分しているのが「S&P500」関連のインデックスファンドです。

米国株式市場にはいくつかの主要な株価指数がありますが、そのなかでもS&P500は主要な企業500社を厳選した指数で米国市場全体の状態を示す指標となっています。世界経済の中心ともいわれる米国株式市場への投資に興味がある方は、このなかから銘柄を選んでみましょう。

eMAXIS Slim米国株式(S&P500)

eMAXIS Slim 米国株式(S&P500)の概要

| 項目 | 内容 |

|---|---|

| ファンド名 | eMAXIS Slim 米国株式(S&P500) |

| 資産クラス | 株式 |

| 連動指数 | S&P500(税引き前配当金込/円換算ベース) |

| 信託報酬 (税込/年) |

0.09372%以内 |

| 純資産 | 3兆8,435億5,400万円 |

| トータルリターン (3年・年率) |

24.03% |

| 運用会社 | 三菱UFJ国際投信 |

eMAXIS Slim

米国株式(S&P500)は、米国株式市場の主要な株価指数であるS&P500に連動する成果を目指す銘柄です。主要な組入銘柄は世界中で親しまれるサービスや商品を提供する有名な企業ばかりで、初心者の方にとっても投資対象として安心感があるのではないでしょうか。

eMAXIS Slim 米国株式(S&P500)組入上位5銘柄

| 組入銘柄 | 組入比率 | |

|---|---|---|

| 1 | Microsoft | 7.1% |

| 2 | Apple | 6.5% |

| 3 | NVIDIA | 3.6% |

| 4 | Amazon | 3.4% |

| 5 | Alphabet | 2.4% |

組入銘柄5位のAlphabetはGoogleの持ち株会社であり、Googleへの投資と考えて大きな相違はありません。eMAXIS Slim

米国株式(S&P500)は、信託報酬が0.1%を切る水準で長期運用にも向いている銘柄といえるでしょう。

eMAXIS Slim 米国株式(S&P500)がおすすめな人の特徴は、以下のとおりです。

- 米国株式市場への投資に興味がある人

- 知っている企業に投資したい人

- 長期運用を考えている人

- コストを抑えて投資したい人

全世界株と違い、一国の市場へ投資できる銘柄です。多くの地域への分散投資を考えるなら、新興国銘柄や全世界株などと組み合わせるといった考え方もできます。

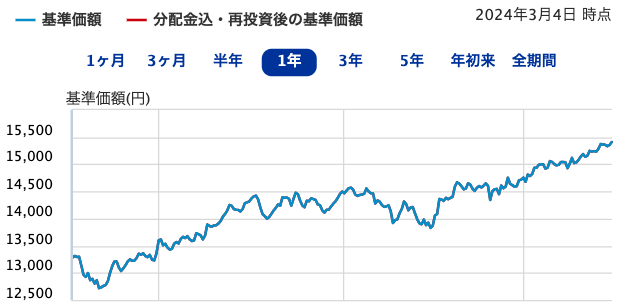

SBI・V・S&P500インデックス・ファンド

SBI・V・S&P500インデックス・ファンド概要

| 項目 | 詳細 |

|---|---|

| ファンド名 | SBI・V・S&P500インデックス・ファンド |

| 資産クラス | 株式 |

| 連動指数 | S&P 500 |

| 信託報酬 (税込/年) |

0.0938%程度 |

| 純資産 | 1兆4,566億4,400万円 |

| トータルリターン (3年・年率) |

23.88% |

| 運用会社 | SBIアセットマネジメント |

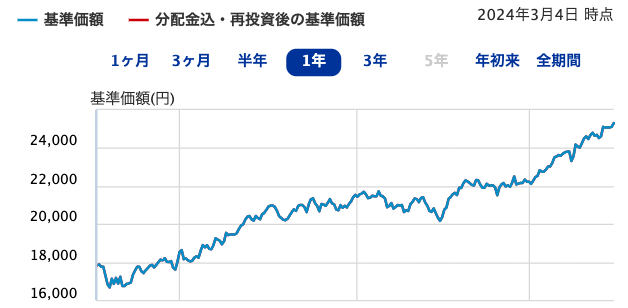

SBIアセットマネジメントが運用するSBI・Vシリーズには、さまざまな投資信託銘柄がありますが、共通した特色は信託報酬が低いという点です。コストの低減は、長期に及ぶNISAでの資産運用において非常に重要で運用成果に好影響といえるでしょう。なかでもSBI・V・S&P500インデックス・ファンドは、米国の代表的な株価指数であるS&P

500に連動するインデックスファンドです。

一つの銘柄でリスクを分散しながらApple、Google、Tesla、Microsoftといった世界中で大きなシェアを誇る大企業や成長株に投資できます。米国市場の成長を狙いたい人におすすめです。

- 米国市場に投資したい人

- 長期的な成長を狙いたい人

- リスクを分散しながら投資を行いたい

- コストを抑えたい人

米国市場は、世界中の投資家が注目しています。長い歴史のあるレジェンド企業や大きなイノベーションを起こす新進気鋭の企業にも投資可能です。ただし大きな経済ショックや戦争などの地政学的な問題が発生すると大きく資産価格が下落する可能性がある点は覚えておきましょう。

iFree S&P500インデックス

iFree S&P500インデックスの概要

| 項目 | 内容 |

|---|---|

| ファンド名 | iFree S&P500インデックス |

| 資産クラス | 株式 |

| 連動指数 | S&P500 (配当込み、円換算ベース) |

| 信託報酬 (税込/年) |

0.22% |

| 純資産 | 1,870億3,800万円 |

| トータルリターン (3年・年率) |

23.84% |

| 運用会社 | 大和アセットマネジメント |

iFree

S&P500インデックスは、米国の主要な株価指数であるS&P500に連動した成果を目指して運用される、インデックスファンドです。基本的には、AppleやMicrosoft、Amazonなど米国の企業が組入銘柄に名を連ねていますが、運用の効率化を図るためにETF(上場投資信託)や先物にも投資しています。

iFree S&P500インデックス組入銘柄

| 組入銘柄 | 組入比率 | |

|---|---|---|

| 1 | iシェアーズ コア S&P 500 ETF | 10.8% |

| 2 | Microsoft | 6.3% |

| 3 | Apple | 5.7% |

| 4 | NVIDIA | 3.2% |

| 5 | Amazon | 3.0% |

なお組み入れられているETFや先物は、すべて米国株価指数に連動するものでS&P500の動きから大きく乖離する可能性は低いと考えられます。

iFree S&P500インデックスがおすすめな人の特徴は、以下のとおりです。

- 米国株投資に興味がある人

- 長期運用を検討している人

- 解約時の手数料も気になる人

iFree S&P500インデックスは、解約時にかかる信託財産留保額や解約手数料が無料のため、解約やスイッチングと言われる銘柄変更を見越してトータルコストを抑えたい方は検討しても良いかもしれません。

バランス型おすすめ3選

バランス型のおすすめ銘柄を3つ紹介します。

バランス型の銘柄は、株式だけでなく債券やREIT(不動産投資信託)といった資産クラスまで投資対象になります。また投資地域は、国内や先進国、新興国にも及ぶため、資産分散、地域分散を重視する方は、バランス型から銘柄を探してみましょう。

つみたて8資産均等バランス

つみたて8資産均等バランス

| 項目 | 内容 |

|---|---|

| ファンド名 | つみたて8資産均等バランス |

| 資産クラス | 株、債券、REIT (不動産投資信託) |

| 連動指数 | 合成指数 |

| 信託報酬 | (税込/年) 0.242% |

| 純資産 | 1,261億2,900万円 |

| トータルリターン | (3年・年率) 8.7% |

| 運用会社 | 三菱UFJ国際投信 |

つみたて8資産均等バランスは、8種類の資産に均等に投資する銘柄です。それぞれの資産クラスに連動する指数があります。

つみたて8資産均等バランスの投資割合と連動指数

| 資産クラス | 基本投資割合 | 連動指数 |

|---|---|---|

| 国内株式 | 12.5% | TOPIX(配当込み) |

| 先進国株式 | 12.5% | MSCIコクサイ・インデックス(配当込み、円換算ベース) |

| 新興国株式 | 12.5% | MSCIエマージング・マーケット・インデックス(配当込み、円換算ベース) |

| 国内債券 | 12.5% | NOMURA – BPI総合 |

| 先進国債券 | 12.5% | FTSE世界国債インデックス(除く日本、円換算ベース) |

| 新興国債券 | 12.5% | JPモルガンGBI‐EMグローバル・ダイバーシファイド(円換算ベース) |

| 国内REIT | 12.5% | 東証REIT指数(配当込み) |

| 先進国REIT | 12.5% | S&P先進国REITインデックス(除く日本、配当込み、円換算ベース) |

株式のみに投資するファンドと比較するとトータルリターンは低めですが、債券も一定割合組み入れられているため、リスクも抑えられている銘柄といえそうです。

8資産均等バランスがおすすめな人の特徴は、以下のとおりです。

- リスクを抑えて運用したい人

- 債券投資にも興味がある人

- 新興国投資も行いたい人

世界の株式や債券、不動産に均等に投資できる銘柄といえます。自分自身でここまでの分散投資ができる方は少ないかもしれません。そのためリスク分散に重点をおいて、安定的に運用を継続したい方におすすめです。

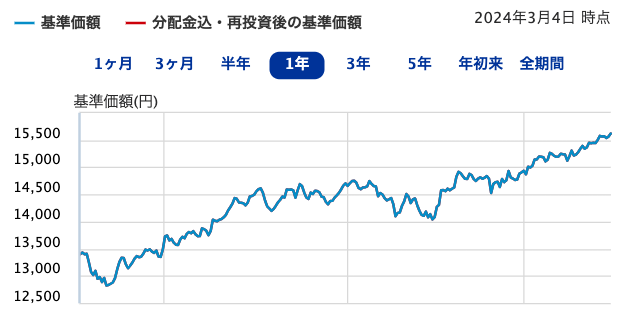

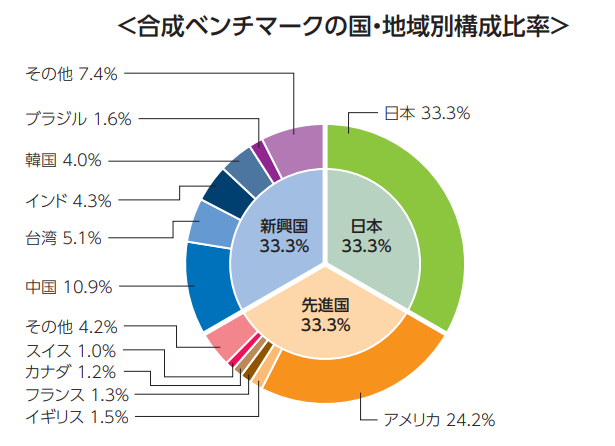

eMAXIS Slim全世界株式(3地域均等型)

eMAXIS Slim 全世界株式(3地域均等型)の概要

| 項目 | 内容 |

|---|---|

| ファンド名 | eMAXIS Slim 全世界株式(3地域均等型) |

| 資産クラス | 株式 |

| 連動指数 | 合成指数 |

| 信託報酬 (税込/年) |

0.05775%以内 |

| 純資産 | 125億6,900万円 |

| トータルリターン (3年・年率) |

13.08% |

| 運用会社 | 三菱UFJ国際投信 |

eMAXIS Slim 全世界株式(3地域均等型)は、日本を含んだ先進国や新興国への株式投資ができる銘柄です。連動指数は合成指数となっていて、以下の3指数に連動する運用が行われます。

- 東証株価指数(TOPIX)

- MSCIコクサイ・インデックス

- MSCIエマージング・マーケット・インデックス

MSCIエマージング・マーケット・インデックスとは、新興国の株式市場の動向を示す指数のこと。eMAXIS Slim

全世界株式(3地域均等型)は、日本や世界の先進国、世界の新興国の3地域を均等に組み わせた指数がベンチマークです。新興国のなかには、インドや台湾、中国、ブラジルなどが含まれ、これから成長が期待される地域への分散投資もできます。

eMAXIS Slim 全世界株式(3地域均等型)がおすすめな人の特徴は、以下のとおりです。

- 日本株にも投資したい人

- 新興国投資の比率も高めたい人

- 米国をはじめ先進国に投資したい人

- 手数料を抑えて長期運用をしたい人

つみたてNISAは、長期・分散・積立投資が基本です。特に資産や地域の分散は重要で、自己資産が大きく毀損する可能性を抑えることが期待できるでしょう。長期的な計画で世界中の地域に分散投資したい人は、eMAXIS Slim

全世界株式(3地域均等型)への投資を検討してはいかがでしょうか

たわらノーロードバランス(8資産均等型)

たわらノーロードバランス(8資産均等型)の概要

| 項目 | 内容 |

|---|---|

| ファンド名 | たわらノーロードバランス(8資産均等型) |

| 資産クラス | 株式、債券、REIT(不動産投資信託) |

| 連動指数 | 合成指数 |

| 信託報酬 (税込/年) |

0.143%以内 |

| 純資産 | 613億5,100万円 |

| トータルリターン (3年・年率) |

7.92% |

| 運用会社 | アセットマネジメントOne |

たわらノーロードバランス(8資産均等型)は、国内外の株式、債券、REIT(不動産投資信託)に均等に投資できる銘柄です。各投資資産の時価変動により、投資割合に変化がある場合は適宜バランスを取るため、投資先を変更します。日本株、先進国株の組入銘柄はトヨタ自動車やApple、Microsoftなど有名企業が名を連ねているのが特徴です。

また新興国株の組入銘柄上位にもテンセント、アリババ、サムスン電子など有名な企業があり、世界の経済成長を取り入れられる銘柄ともいえるでしょう。

たわらノーロードバランス(8資産均等型)がおすすめな人の特徴は、以下のとおりです。

- 債券やREITなどへ資産分散をしたい人

- リスクを抑えて投資をしたい人

- 長期運用を考えている人

- 新興国にも興味がある人

- 日本株も取り入れたい人

あらゆる資産に分散投資できるのが、この銘柄の大きな特徴といえるでしょう。資産分散、地域分散をしたいけど自分で管理する自信がないという方におすすめです。

アクティブ銘柄おすすめ1選

ここで紹介するのは、積極的な運用を行うアクティブファンドのおすすめ銘柄です。アクティブファンドとは、金融機関のプロのファンドマネージャーが投資先を選定し、日経平均やS&P500などの指数を上回る運用成果を目指す投資信託銘柄を指します。一方、株価指数に連動するような成果を目指す投資信託がインデックスファンドです。

インデックスファンドとアクティブファンド

| インデックスファンド | アクティブファンド | |

|---|---|---|

| 運用方針 | 指数に連動した成果を目指す | 指数を超える成果を目指す |

| 組入銘柄 | 指数とほぼ同様 | 運用担当のファンドマネージャーが精査、分析して選定 |

| 信託報酬 | アクティブに比べ低め | インデックスに比べ高め |

アクティブファンドには、運用会社やファンドマネージャーのこだわりが見える商品もあります。主に以下のような人は、好みのアクティブファンドを探してみましょう。

- 投資についてより深く知りたい人

- 運用自体に興味がある人

- インデックスファンドとの組み合わせ銘柄を探している人

ひふみプラス

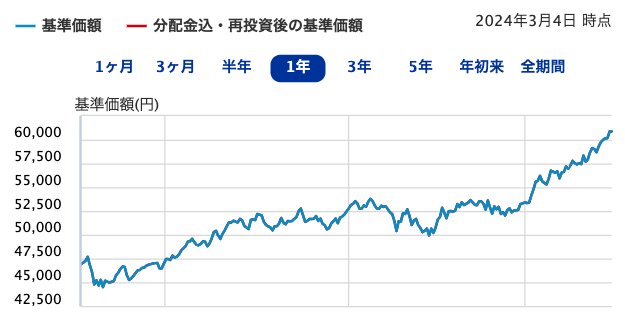

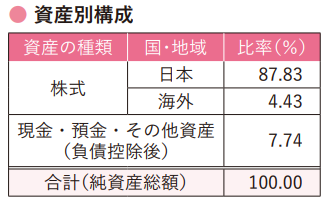

ひふみプラスの概要

| 項目 | 内容 |

|---|---|

| ファンド名 | ひふみプラス |

| 資産クラス | 主に株式 |

| 連動指数 | なし |

| 信託報酬 | (税込/年) 1.078%以内 |

| 純資産 | 5,789億800万円 |

| トータルリターン(3年・年率) | 4.95% |

| 運用会社 | レオス・キャピタルワークス |

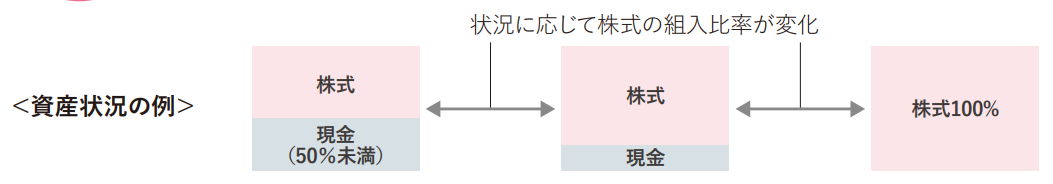

ひふみプラスは、日本株を中心に国内外の株式市場へ投資するアクティブファンドです。組入銘柄は、運用しているファンドマネージャーが選定し投資割合を決定するため、連動指数はありません。状況に応じて株式への投資割合を変更する点が特徴です。

例えば「株価水準が高すぎる」と判断した場合は、株式投資の割合を減らして現金に替え、逆に「株価が割安」と判断した場合は株式投資の割合を増やします。

このように柔軟で専門的な投資行動がアクティブファンドの魅力です。「自分ではできないけどプロに積極的な運用を任せたい」という方は、アクティブファンドとインデックスファンドを組み合わせるなどを検討してみてはいかがでしょうか。またSBI証券のプレミアムチョイス銘柄に指定されているため、通常銘柄に比べて投信マイレージが貯まりやすいというメリットもあります。

ひふみプラスがおすすめな人の特徴は、以下のとおりです。

- 積極的な資産運用をしたい人

- インデックスファンドと組み合わせる銘柄を探している人

- 日本株を中心に投資したい人

- 株価の割安・割高が気になる人

- 長期的な運用を考えている人

- 投信マイレージをお得に貯めたい人

ひふみプラスは、日本株を中心に投資を行っている点も特徴といえます。

米国株や世界株に注目が集まりますが、日本経済や日本の企業にも期待したい方は、ひふみプラスでの投資を考えてみてはいかがでしょうか。

\SBI証券でお得な投信マイレージを貯める!/

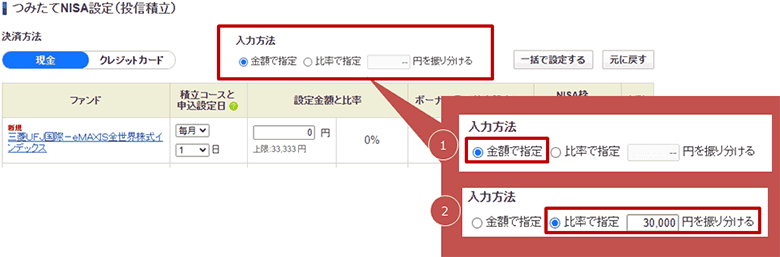

SBI証券におけるつみたてNISAの買い方

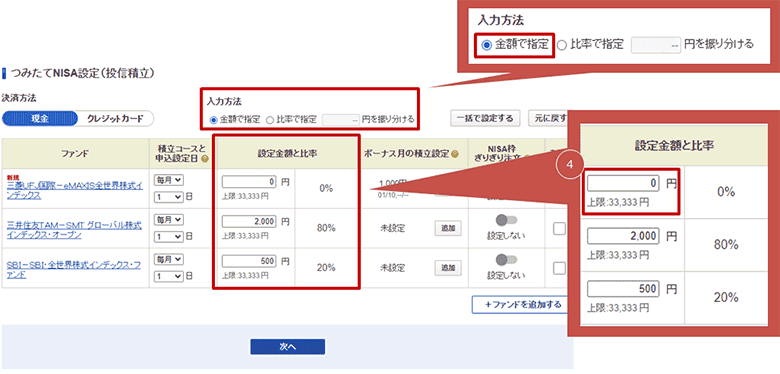

SBI証券で口座開設して銘柄を選定したあとのつみたてNISAの買い方手順は、以下のとおりです。

1.積立設定金額の「入力方法」を指定する

2.銘柄別に積立コースを指定する

3.設定金額を入力する

4.ボーナス月設定とNISA枠ぎりぎり注文の設定方法

5.入力した積立設定内容を確認と保存する

この記事を見ながら進めれば、設定できるように解説していますので、設定の方法が心配な方は参考にしてください。

積立設定金額の「入力方法」を指定する

銘柄選定後は、積立金額の入力方法を指定しましょう。

入力方法には、以下の2つがあります。

- 金額入力

- 比率入力

入力方法によって進め方が異なるため、それぞれの方法に合わせた手順で進めましょう。

銘柄別に積立コースを指定する

次に銘柄別に積立コースを指定しましょう。SBI証券の積立コースには、毎日、毎週、毎月の3コースがありますが、クレジットカード決済を選択した場合、毎月1日の積み立てとなります。

設定金額を入力する

続いて設定金額の入力です。設定金額の入力方法は、金額入力と比率入力で異なるため、それぞれの方法に分けて紹介します。なお設定金額は、積立コースによって上限額が設定されていて上限を超える設定はできません。つみたてNISAの投資枠が残ってしまいますが、あとで解説するボーナス月設定やNISA枠ぎりぎり設定によって上限まで使い切ることが可能です。

順を追って確認していきましょう。

入力方法を「金額入力」に指定する場合

金額入力では、銘柄ごとに積立設定金額を入力していきます。

設定金額の欄に上限額が表示されますが、一度の注文あたりに設定できる上限額となっているため、複数銘柄の設定を行う際は表示されている上限額を銘柄数で分ける点に注意しましょう。なお各積立コースの1回あたりの設定上限額は以下のとおりです。

各積立コース1回あたりの設定上限額

| 毎日コース | 1,619円 |

|---|---|

| 毎週コース | 7,692円 |

| 毎月コース | 3万3,333円 |

入力方法を「比率入力」に指定する場合

比率入力は、設定した積立金額のうち何%をその銘柄に配分して投資するかを決められる入力方法で、複数銘柄を設定している場合に便利です。比率入力を指定したら振り分ける金額を入力し、各銘柄に何%ずつ振り分けるかの比率を入力しましょう。

ボーナス月設定とNISA枠ぎりぎり注文の設定方法

SBI証券には、ボーナス月設定とNISA枠ぎりぎり注文があり、上手に活用すればつみたてNISAの年間投資枠である40万円を余すことなく使い切れます。設定の手順は難しくありません。NISA枠を上限まで使い切りたい方は、それぞれの設定方法を見てみましょう。

ボーナス月設定を利用する場合

ボーナス月設定は「ボーナス月の積立設定」欄から可能です。

「編集」を押して金額と申込設定日を入力しましょう。なおSBI証券では、クレカ積立を設定している場合、ボーナス月設定を利用できません。クレカ積立を利用しながらボーナス月設定をしたい方は、一度現金積立に変更しておきましょう。申込設定日の前営業日までに切り替え、設定をしておけば大丈夫です。

またボーナス月設定は、つみたてNISAの上限を超える金額の設定ができますが、次のNISA枠ぎりぎり注文設定の併用が重要になるため、押さえておきましょう。

NISA枠ぎりぎり注文設定を利用する場合

NISA枠ぎりぎり注文は、つみたてNISAの上限額までの発注に留め、それを超える設定金額については発注を行わない注文方法です。これにより、つみたてNISA枠を上限まで使い切りつつ余計な発注は行わない設定ができます。NISA枠ぎりぎり注文を希望する方は、以下の画像の該当箇所を押して「設定しない」から「設定する」に変更しましょう。

なおNISA可能投資枠が10円未満だとNISA枠ぎりぎり注文は発注されないため、端数が出ないように通常の積立金額やボーナス月の金額を設定しましょう。

入力した積立設定内容を確認と保存する

入力した積立設定内容を確認し、一次保存するために「更新」を押します。

これで入力内容による試算と一時保存が可能です。なお更新ボタンを押して一時保存しただけで注文は完了しないため注意しましょう。「次へ」を押して目論見書や積立内容を確認し、取引パスワードを入力したらつみたてNISAの設定が完了します。

その後は、設定した内容で自動的に積み立てられていくため、運用成果を定期的にチェックしておきましょう。

\SBI証券で積立設定を開始!/

SBI証券のお得な活用術

SBI証券のお得な活用術を紹介します。

SBI証券は、さまざまなポイントが貯まりやすく最大5.0%の還元率のクレカ積立にも対応している点が特徴です。

投信マイレージを設定する

SBI証券でつみたてNISAを始めたら投信マイレージを設定しましょう。投信マイレージは、SBI証券でのあらゆる取引でポイントが貯まるサービスです。貯まったポイントは、投資信託の買い付けにも利用できます。またSBI証券の投信マイレージ、は貯まるポイントの種類を選択できる点が特徴です。

- Tポイント

- Vポイント

- Pontaポイント

- dポイント

- JALマイル

JALのマイルも選択できますが、ポイントの還元率が半減する点に注意しましょう。投信マイレージの申し込みは、マイページへログイン後のホーム画面に表示される「メインポイントを選ぶ」から可能です。

三井住友カードで積立設定をする

SBI証券でつみたてNISAをお得に活用するなら、三井住友カードで積立設定をしましょう。SBI証券で三井住友カードを利用してクレカ積立を行うと、0.5%から最大5.0%のポイント還元を受けられます。還元率は、カードの種類によって異なるため、あらかじめ確認しておきましょう。

ポイント還元率

| ポイント還元率 | カードの種類 |

|---|---|

| 5.0% | 三井住友カード プラチナプリファード |

| 2.0% | 三井住友カード プラチナ 三井住友カード プラチナ PA-TYPE 三井住友 ビジネスプラチナカード for Owners |

| 1.0% | 三井住友カード ゴールド 三井住友カード ゴールド PA-TYPE 三井住友カード ゴールド(NL) 三井住友カード プライムゴールド など |

| 0.5% | 三井住友カード(NL) など |

クレカ積立を行うには、クレジットカード登録をしましょう。SBI証券のマイページにログイン後、サイト上部の「取引」から「投資信託」「投信(積立買付)」「クレジットカード」の順で設定できます。

なおクレカ積立は、毎月1日の積立設定となります。毎週、毎日コース、ボーナス月設定は利用できません。利用を希望する場合は、利用したいタイミングで現金積立に変更しましょう。

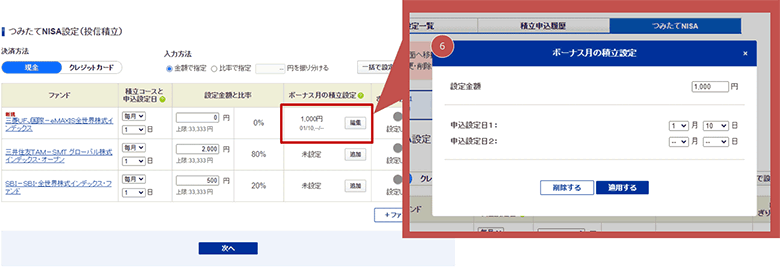

金利が高い「SBIハイブリッド預金」を活用する

SBI証券のつみたてNISAを利用するなら、住信SBIネット銀行のSBIハイブリッド預金の活用するのもメリットが大きくおすすめです。

- 普通預金金利0.01%/年

- 自動振替で資金不足防止

SBIハイブリッド預金は、SBI証券と連携するサービスでSBIハイブリッド預金に預けたお金は自動的にSBI証券の買付余力に反映され、つみたてNISAの積立が可能になります。

これにより、SBI証券口座に投資資金を入金する手間が省けますし、入金忘れによる積み立て停止も防げるでしょう。またSBIハイブリッド預金には0.01%/年(2023年9月3日現在)の高金利が適用されています。一般的な普通預金金利0.001%/年の10倍の利息を毎月受け取れる点もメリットです。SBIハイブリッド預金の利用を希望する方は、まず住信SBIネット銀行の代表口座を開設しましょう。

すでに代表口座を持っている方は、SBIハイブリッド預金口座の開設のみ必要です。

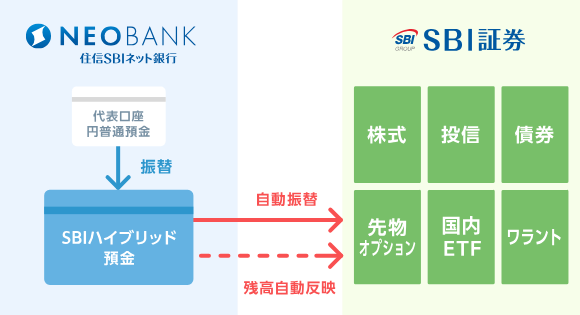

SBI証券のつみたてNISAで得られる利益はどのくらい?

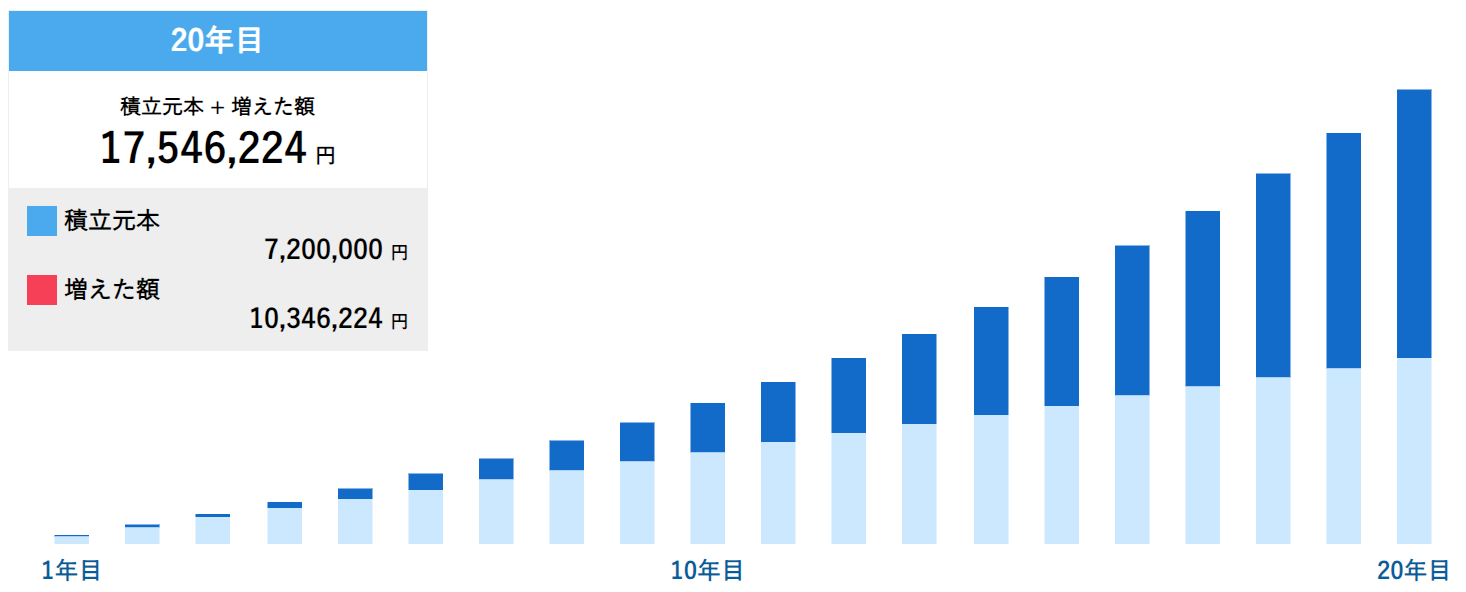

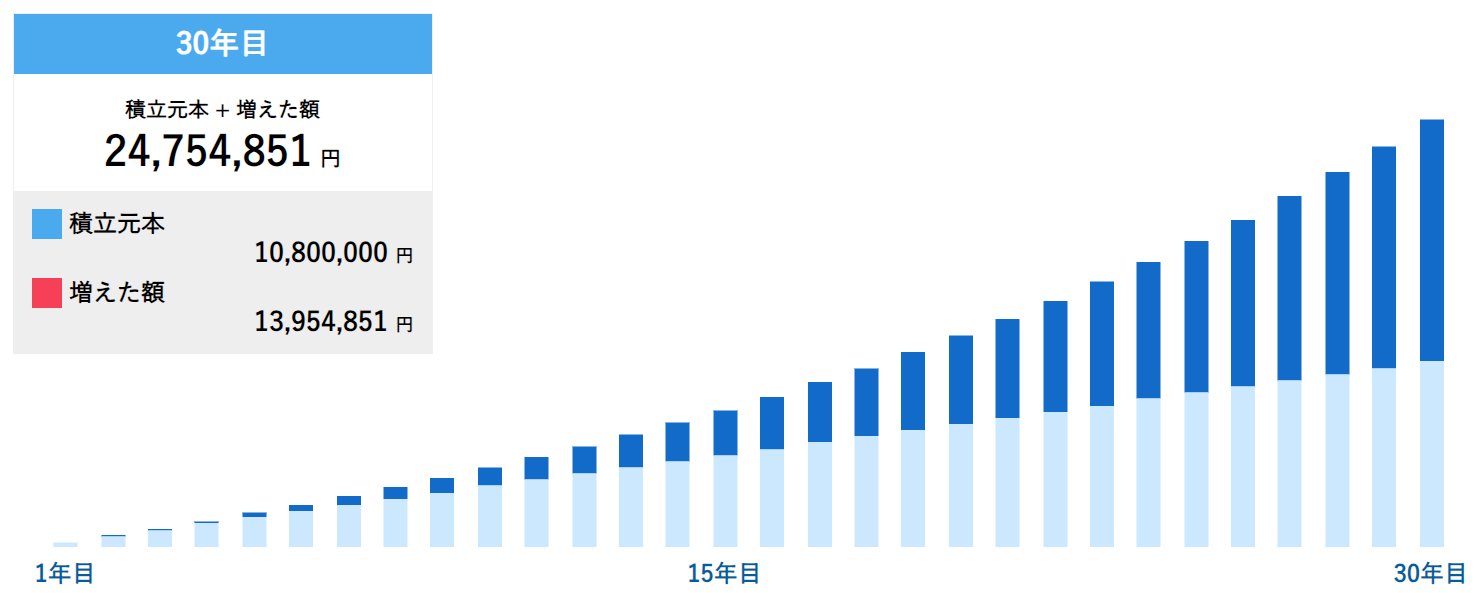

SBI証券のつみたてNISAで得られる利益がどれくらいになるかは、運用商品や運用期間、投資額によって異なります。ここでは、以下の3つのケースでシミュレーションをしてみましょう。

つみたてNISAシミュレーション

| ケース1 | ケース2 | ケース3 | |

|---|---|---|---|

| 毎月積立額 | 3万円 | 3万円 | 3万円 |

| 積立期間 | 10年 | 20年 | 30年 |

| 年率(利回り) | 8% | 8% | 5% |

| 積立総額 (自己資金) |

360万円 | 720万円 | 1,080万円 |

| 運用益 | 約189万円 | 約1,034万円 | 約1,395万円 |

| 自己資産総額 | 約549万円 | 約1,754万円 | 約2,475万円 |

ケース1

ケース2

ケース3

この運用シミュレーションからも各ケースによって成果が大きく異なることがわかります。投資を行う際に、なるべく利回りの良い銘柄を選定し高い成果を望む方が多いのではないでしょうか。もちろんそれも大切ですが、それと同様に運用期間による成果への影響は大きいです。長期運用の場合、運用中に経済の低迷期や大きな震災による経済的ダメージを受ける時期もあるかもしれません。

ただ今までそういった危機を乗り越えて経済は成長してきました。短期的な波に動揺せずに長期的な運用計画で資産形成を進めていきましょう。

\SBI証券で長期運用をスタート/

SBI証券でつみたてNISAを始めよう

本記事では、SBI証券でつみたてNISAを行うメリットや買い方、おすすめの銘柄を詳しく解説してきました。改めてSBI証券つみたてNISAのポイントを確認しておきましょう。

- クレカ積立、ポイント還元がお得

- NISA枠ギリギリ注文で上限まで使い切れる

- 初心者には全世界株(オールカントリー)がおすすめ

- 長期計画で運用しよう

つみたてNISAには、年間40万円の投資上限枠が設定されていますが、上限まで使い切るには、SBI証券のような細かな設定が必要です。またクレカ積立やポイント投資、ハイブリッド預金などを利用すれば投資益以外のリターンも期待でき、楽しみながら運用できるのではないでしょうか。今回、紹介した銘柄の選定ポイントに注意して興味のある銘柄で早速つみたてNISAを始めましょう。

\SBI証券でつみたてNISAのメリットをフル活用!/

SBI証券に関するQ&A

SBI証券に関するよくあるQ&Aをまとめて紹介します。

事前になるべく疑問を解決したり不安を解消したりしてから、運用を開始しましょう。

積立NISAは1年でどのくらい増える?

つみたてNISAで運用した結果、1年でどれくらい増えるかは利回りや投資額によって異なります。またどこの1年を切り取るかによっても大きく年間利益は変化するため、一概にはいえません。ただシミュレーションで解説したとおり、長期的に運用するほど年間に得られる利益は大きくなります。

これは、複利効果によるものです。

複利効果とは?

複利効果とは、運用で得た収益をふたたび投資することで、いわば、利息が利息を生んでふくらんでいく効果のことです。

引用元:マネックス証券

複利効果は、運用期間が長くなるほど大きくなります。

SBI証券で積立NISAを始めるのにお得な方法は?

SBI証券でつみたてNISAを始めるなら、以下の方法を検討してみましょう。

- クレカ積立

- 投信マイレージの活用

- SBIハイブリッド預金からの自動積立

SBI証券は、つみたてNISA銘柄が豊富で、細かい設定が可能なため多様なニーズに対応できる証券会社です。また積立設定の方法によってポイントが付与されたり、高金利の預金が利用できたりします。自分に合った方法でお得に積立を始めましょう。

SBI証券の積立NISAの最低金額はいくらですか?

SBI証券のつみたてNISAの最低金額は、100円です。100円から1円単位で設定でき、積立頻度も毎日、毎週、毎月を選択できます。無理なく長期的に継続できる金額、方法で設定してみましょう。将来的に今の設定が合わなくなっても、途中で変更も可能です。まずは、現状に合わせた方法で設定してみましょう。

SBI証券の積み立てNISAを口座開設したら何をすればいい?

口座開設が完了したら、銘柄を選定して積立コースや金額の設定に進みましょう。銘柄の選定は、投資信託パワーサーチから行います。つみたてNISAの対象銘柄を押せば、つみたてNISAで選択できる銘柄に絞れるので便利です。

銘柄の選定に迷ったら、本記事のおすすめ銘柄を参考に選んでみましょう。

\SBI証券の投資信託パワーサーチをフル活用!/

株式投資、FX、ノックアウトオプションを15年以上継続している現役トレーダー

株式投資、FX、ノックアウトオプションを15年以上継続している現役トレーダー。年間数百万の利益を7年間継続している。

多くの証券会社やFX会社で実際に口座開設し、取引してきた経験から業者比較やトレードノウハウなどの執筆を行うライターとしても活動中。

【関連記事】

SBI証券でのNISAの始め方を徹底解説!おすすめの銘柄も紹介

SBI証券と楽天証券|つみたてNISAならどっち?9つの項目で比較

楽天証券からSBI証券への移管完全ガイド!メリット・デメリットと手続き方法を詳細解説