つみたてNISA口座は1つの金融機関にしか開設することができないため、SBI証券、楽天証券のどちらで開設すべきか悩んでいる人も多いでしょう。

結論を先に伝えると、ポイント還元率や経済圏など、自身が今使っているサービスによって検討するのがおすすめです。例えば、楽天のクレジットカードや銀行口座を持っているなら、楽天証券のつみたてNISA口座を開設するなど。

この記事では、どちらの証券口座を開設すべきなのか、9つの項目を比較して詳しく解説します。また記事の後半では、つみたてNISA口座を開設する方法も紹介します。ぜひ最後まで読んでみてください。

SBI証券と楽天証券のつみたてNISA比較表

| SBI証券 | 楽天証券 | |

|---|---|---|

| 取り扱い銘柄数 | 211本 | 206本 |

| 最低積立額 | 100円 | 100円 |

| 積立頻度 | 毎日、毎週、毎月 | 毎日、毎月 |

| 貯まるポイントと還元率 | ・貯まるポイント →Vポイント、Pontaポイント、dポイント、JALマイル・還元率 →<JALマイル以外> 月間平均保有金額の最大0.25% →<JALマイル> 月間平均保有金額の最大0.125% |

・貯まるポイント → 楽天ポイント・還元率 →毎月末時点の投資信託の保有残高が、はじめて基準残高に到達した場合に、ポイント進呈。 (例) ・10万円:10ポイント ・100万円:100ポイント ・1,000万円:500ポイント |

| クレジットカード積立(クレカ積立) | ・三井住友カード └三井住友カード(NL):0.5% └三井住友カードゴールド(NL)など:1.0% └三井住友カードプラチナなど:2.0% └三井住友カードプラチナプリファード:5.0% |

・楽天カード 【代行手数料が年率0.4%(税込)以上のファンド】 1%の楽天ポイント【代行手数料が年率0.4%(税込)未満のファンド】 楽天プレミアムカード:1%の楽天ポイント 楽天ゴールドカード:0.75%の楽天ポイント 上記以外の楽天カード:0.5%の楽天ポイント |

| ポイント投資 | Vポイント、Pontaポイント →1ポイント1円相当で利用可能 |

楽天ポイント(楽天証券ポイント) →1ポイント1円相当で利用可能 |

| つみたてNISA専用アプリ | 〇(かんたん積立 アプリ) | × |

| ロボアドバイザー | × | 〇(らくらく投資) |

| サポート体制 | ・電話 ・AIチャット ・オペレーターとチャット ・よくある質問 |

・電話 ・AIチャット ・オペレーターとチャット ・よくある質問 |

※2024年1月23日時点

【関連記事】

SBI証券でのNISAの始め方を徹底解説!おすすめの銘柄も紹介

SBI証券と楽天証券|つみたてNISAならどっち?9つの項目で比較

楽天証券からSBI証券への移管完全ガイド!メリット・デメリットと手続き方法を詳細解説

SBI証券のつみたてNISAがおすすめの人

・Vポイント、Pontaポイント、dポイント、JALマイルを貯めている人

・三井住友カードを利用している人

・つみたてNISA専用アプリ(かんたん積立 アプリ)で管理したい人

楽天証券のつみたてNISAがおすすめの人

・日常的に楽天経済圏を利用して、楽天ポイントを貯めている人

・楽天カードを保有しており、楽天カードから積立を行いたい人

・ロボアドバイザー(らくらく投資)を活用して運用を一任したい人

SBI証券と楽天証券のつみたてNISAの違いは?同じ点は?

はじめに、SBI証券と楽天証券のつみたてNISAを9個のポイントから比較します。2023年3月に国内初となる証券総合口座1,000万口座を達成したSBI証券に対して、楽天証券は2023年5月につみたてNISA口座の開設数が300万を突破し、業界最多シェアになったことを高らかに宣言しました。

では、どちらの証券会社がみなさんにとってピッタリなのか、この比較から見えてきます。

1 取り扱い銘柄数

■つみたてNISAの取り扱い銘柄数

| SBI証券 | 楽天証券 | |

|---|---|---|

| インデックス投資信託 | 180本 | 171本 |

| アクティブ運用投資信託等 | 31本 | 35本 |

| 上場株式投資信託(ETF) | 0本 | 0本 |

| 合計 | 211本 | 206本 |

※2024年1月23日時点

SBI証券と楽天証券で、取り扱っている投資信託の銘柄の数に大きな差はありません。

つみたてNISAは、少額からの長期の積立および分散投資を国民に広く促すことを目的とする非課税制度です。金融庁は、つみたてNISAで購入できる商品として以下のような厳しい要件を設けており、対象となる商品の一覧を金融庁のHPで公表しています。

○例えば公募株式投資信託の場合、以下の要件をすべて満たすもの

・販売手数料はゼロ(ノーロード)

・信託報酬は一定水準以下(例:国内株のインデックス投信の場合0.5%以下)に限定

・顧客一人ひとりに対して、その顧客が過去1年間に負担した信託報酬の概算金額を通知すること

・信託契約期間が無期限または20年以上であること

・分配頻度が毎月でないこと

・ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていないこと

引用元:金融庁|つみたてNISAの概要

2024年1月23日現在、これらの要件を満たした商品の数は280本(インデックス投資信託227本、アクティブ運用投資信託等45本、上場株式投資信託(ETF)8本)です。

それぞれ約200本の投資信託を用意しているSBI証券や楽天証券のつみたてNISAは、対象商品のほとんどをカバーしていることから、人気商品が選べないといった心配はいりません。

2 最低積立額

つみたてNISAの積立単位

| SBI証券 | 楽天証券 |

|---|---|

| 各商品100円以上1円単位 | 各商品100円以上1円単位 |

100円から気軽に資産運用が始められる点は、SBI証券と楽天証券に共通する大きな特徴です。SBI証券と楽天証券はそれぞれ各投資信託商品を100円以上1円単位で積立を行うことができるため、つみたてNISAの年間非課税枠40万円に対し、39万9,996円まで買い付けられます。

最低積立額を1,000円や10,000円に設定している金融機関もある中で、大きな魅力と言えるでしょう。また、後ほど説明するように、ポイントを使って積み立てることもできます。

3 積立頻度

つみたてNISAの積立頻度

| SBI証券 | 楽天証券 |

|---|---|

| 毎日、毎週、毎月 | 毎日、毎月 |

積立頻度に関しては、SBI証券にはある「毎週」の選択肢が、楽天証券にはありません。とはいえ、楽天証券でも「毎日」の選択肢が用意されていることから、この項目が、SBI証券か楽天証券かどちらかを選ぶ決め手にはならないでしょう。

4 貯まるポイントと還元率

投資信託の保有で貯まるポイントと還元率

| SBI証券 | 楽天証券 | |

|---|---|---|

| 貯まるポイント | JALマイル、Vポイント、Pontaポイント、dポイント、のいずれか1つ | 楽天ポイント |

| ポイント還元率 | <JALマイル以外> 月間平均保有金額の最大0.25% ・通常銘柄 最大0.2% ・SBIプレミアムチョイス銘柄 最大0.25% ・その他指定銘柄 ファンド毎にSBI証券が指定する付与率<JALマイル> 月間平均保有金額の最大0.125% ・通常銘柄 最大0.1% ・SBIプレミアムチョイス銘柄 最大0.125% ・その他指定銘柄 ファンド毎にSBI証券が指定する付与率 |

毎月末時点の投資信託の保有残高が、はじめて基準残高に到達した場合に、ポイント進呈。

・月末時点の残高が、はじめて10万円に到達した場合:10ポイント |

| 上場株式投資信託(ETF) | 0本 | 0本 |

| 合計 | 211本 | 206本 |

※2024年1月23日時点

金融機関によっては、投資信託を保有することで提携するポイントを貯めることができますが、SBI証券や楽天証券は特に充実しています。楽天経済圏で楽天ポイントを貯めている方には楽天証券がもちろんピッタリで、提携先が豊富なSBI証券も魅力です。

これまで見てきたように、商品ラインアップや最低積立額、積立頻度に大きな違いがないだけに、普段よく利用しているポイントサービスが決め手になるかもしれません。

5 クレジットカード積立(クレカ積立)

対象クレジットカードとポイント還元率

| SBI証券 | 楽天証券 | |

|---|---|---|

| 対象カード | 三井住友カード | 楽天カード |

| 還元率 | ・三井住友カード(NL):0.5% ・三井住友カードゴールド(NL)など:1.0% ・三井住友カードプラチナなど:2.0% ・三井住友カードプラチナプリファード:5.0% |

【代行手数料が年率0.4%(税込)以上のファンド】 1%の楽天ポイント【代行手数料が年率0.4%(税込)未満のファンド】 楽天プレミアムカード:1%の楽天ポイント 楽天ゴールドカード:0.75%の楽天ポイント 上記以外の楽天カード:0.5%の楽天ポイント |

| 備考 | 最大積立金額は5万円 | |

※2024年1月23日時点

SBI証券と楽天証券のつみたてNISAでは、投資信託の積立をクレジットカードで決済することができます。一度設定をすれば自動で積立ができるため、入金の手間も省けるだけでなく、すでに紹介した投資信託の保有残高とは別に、決済額に応じたポイントも還元されるので、さらにお得です。

現在利用しているクレジットカードとポイントから選ぶのはもちろん、つみたてNISAを始めることをきっかけに新しくクレジットカードを発行するのも検討してみるとよいでしょう。

6 ポイント投資

ポイント投資の対象ポイントと利用条件

| SBI証券 | 楽天証券 | |

|---|---|---|

| 対象ポイント | Vポイント、Pontaポイント | 楽天ポイント(楽天証券ポイント) |

| 利用条件 |

|

|

SBI証券と楽天証券のつみたてNISAでは、貯まっているポイントを1ポイント=1円分として、投資信託の購入に使う「ポイント投資」もできます。資産運用の初心者で、まだ投資に対するハードルが高い方は、まずはポイントを使って投資を始めてみることもおすすめです。

なお、SBI証券のつみたてNISAで貯めることができるポイントのうち、dポイントとJALマイルは、ポイント投資の対象外ですので、ご注意ください。

7 つみたてNISA専用アプリ

つみたてNISA専用アプリの有無

| SBI証券 | 楽天証券 |

|---|---|

| 〇(かんたん積立 アプリ) | ×(なし) |

SBI証券には、つみたてNISAをはじめとする投資信託の積立がスマートフォンで完結する「かんたん積立 アプリ」がありますが、楽天証券にはそのようなアプリはありません。この点がSBI証券と楽天証券の大きな違いの一つです。

このSBI証券のアプリでは、次のようなことができます。

- クレジットカードの登録と積立設定

- ファンドの損益や残高推移の確認

- 簡単な質問に答えるだけの積立スタイル診断

とくに資産運用の初心者で、当面はつみたてNISAをメインに取引する方にとっては、SBI証券のつみたてNISA専用アプリは注目する価値がありそうです。

一方で、楽天証券のつみたてNISAは、積立の設定をブラウザで行う必要がありますが、そもそも積立投資は、最初に設定したら自動的に積立(購入)が繰り返されるだけです。また、その効果は、投資期間が長いほどリターンが安定する可能性が高まるため、アプリは不要とする見方もできます。

8 ロボアドバイザー

つみたてNISAに対応するロボアドバイザーの有無

| SBI証券 | 楽天証券 |

|---|---|

| × | 〇(らくらく投資) |

AI(人工知能)を活用して投資診断や投資アドバイス、運用などを行う「ロボアドバイザー(ロボアド)」をいくつかの証券会社は提供しています。しかしつみたてNISAに対応しているところは少なく、SBI証券のロボアドも対応していません。

一方、楽天証券の「らくらく投資」は、つみたてNISAにも対応しています。ロボアドの中でも「運用一任型」と呼ばれるタイプに該当する楽天証券のらくらく投資は、9つの簡単な質問に答えるだけで、下の5つの中から最適な投資コースを提案します。

また、配分比率の自動調整といった運用も任せられるサービスです。さらに、すでに説明したポイント投資やクレカ積立などにも対応しています。

資産運用の初心者でなかなか商品を選べない方には、ロボアドの活用も一つの選択肢としておすすめですが、手数料(ファンド管理費用)には特に注意が必要です。

らくらく投資の対応ファンドでは、その管理費用として年0.4915%(税込)かかりますが、人気のバランス型投資信託商品の一つである、「eMAXIS

Slimバランス(8資産均等型)」の年0.143%(税込)の管理費用と比べても高いことがわかります。

また、ロボアドに運用を一任するとはいえ、運用の成果が保証されているわけではありませんので、注意が必要です。

楽天証券「らくらく投資」の5つの投資コース

| コース | 対応ファンド | 想定リターン(年) | ファンド管理費用(年、税込) | 買付手数料 |

|---|---|---|---|---|

| のんびり資産形成コース | 楽天・資産づくりファンド(のんびりコース) | 3% | 0.4915% | なし |

| じっくり資産形成コース | 楽天・資産づくりファンド(じっくりコース) | 4% | 0.4915% | なし |

| なかなか資産形成コース | 楽天・資産づくりファンド(なかなかコース) | 5% | 0.4915% | なし |

| しっかり資産形成コース | 楽天・資産づくりファンド(しっかりコース) | 6% | 0.4915% | なし |

| がっちり資産形成コース | 楽天・資産づくりファンド(がっちりコース) | 7% | 0.4915% | なし |

9 サポート体制

| SBI証券 | 楽天証券 |

|---|---|

|

|

SBI証券と楽天証券のお客様サポートに大差はありません。どちらの証券会社も、土日には投信NISAの週末専用ダイヤルが設けられているといったサービスがあり、はじめて投資信託を購入し積立設定を行う方にとっても安心と言えるでしょう。

つみたてNISA口座をはじめて開設する方法

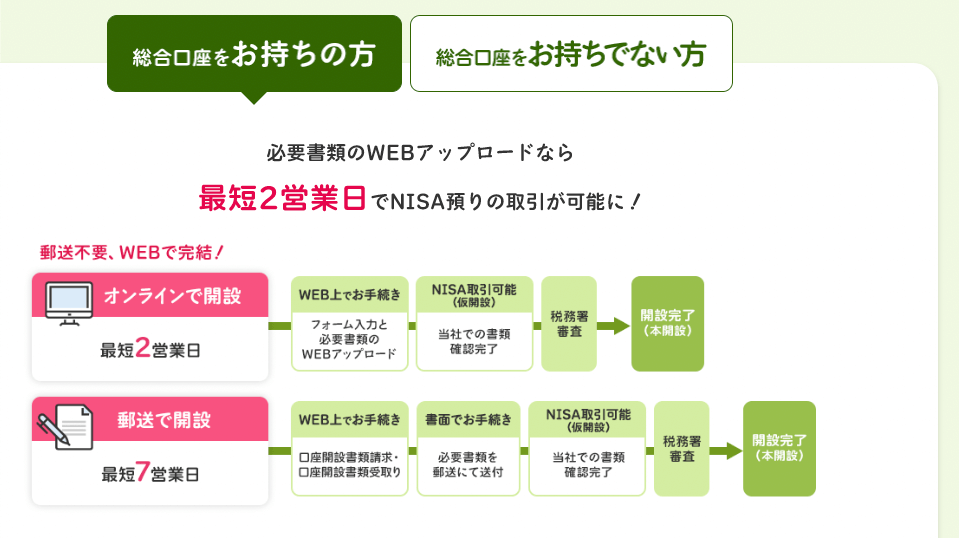

ここでは、SBI証券を例に、つみたてNISA口座を開設する方法を紹介します。基本的な流れは楽天証券も同様で、つみたてNISA口座は簡単に開設できます。

SBI証券におけるつみたてNISA口座開設の流れ

まずはフォームに入力し、必要書類をアップロードします。マイナンバーが未登録の場合には、マイナンバーの通知カードもしくはマイナンバーカードに加えて、本人確認書類が必要です。

その後、最短2営業日でNISA口座が仮開設されて取引ができるようになりますが、この口座開設はあくまで「仮」です。

NISA口座は複数の金融機関で開設することができません。税務署でNISA口座が複数開設されていないかを審査し、約1~2週間後に本開設が完了します。

もし、以前に別の金融機関で口座開設をしたにも関わらず、SBI証券のつみたてNISA口座開設を申し込んだ場合には、仮開設されているSBI証券のNISA口座は無効です。仮開設中に買い付けた商品は当初より一般口座(課税取引)にて買い付けられたものとして扱われます。

一般口座(課税取引)で買い付けると、取引によって得た利益に税金がかかります。確定申告が必要になる場合もあるため、以前に口座を開設した心当たりがある場合には、本開設まで取引を始めない方がよいでしょう。

つみたてNISA口座の金融機関を変更する方法

NISA口座は1つの金融機関でしか開設ができませんが、金融機関を変更することは可能です。ここでは、金融機関変更における注意点と、SBI証券から楽天証券への変更を例に、金融機関を変更する方法について解説します。

金融機関変更の注意点

まずは、金融機関を変更する際の注意点について見ていきましょう。

今年すでに買い付けを行っている人は変更できない

今年すでにどこかの金融機関でつみたてNISAでの買い付けを行っている場合、年内は新しい金融機関で買い付けることはできません。

変更できるのは年1回、9月30日まで

金融機関の変更は、変更したい年の前年10月1日から、変更したい年の9月30日までの間に年1回だけ可能です。

例えば、すでにどこかの金融機関にNISA口座があり、かつ今年2023年はまだ取引を行っていないケースでは、2023年9月30日までに口座開設を完了すれば、変更後の金融機関において2023年分のつみたてNISA非課税枠40万円を利用することができます。

なお、9月30日までに金融機関から税務署へ書類が提出されていなければならないので、余裕を持って、9月中旬までには変更の届出をした方がよいでしょう。もし、変更の手続きが2023年9月30日までに間に合わなかった場合には、2024年分のNISAから変更後の金融機関で取引できるようになります。

保有している商品の移管はできない

変更前のNISA口座で購入した商品は、変更前の金融機関で非課税期間保有することになります。つまり、変更後の金融機関に商品や残高をそのまま移すことはできず、複数の金融機関でNISA口座を管理していく形になるので、管理に注意が必要です。

また、つみたてNISAは本来、長期の積立投資によって安定的にリターンを獲得することを目的としていることから、金融機関を頻繁に変更することは、あまりおすすめしません。

手続きの流れ

ここでは、SBI証券から楽天証券へNISA口座を変更する際の手続きの流れについて解説します。変更前と変更後の金融機関、それぞれでの手続きが必要です。なお、逆の流れでも、手続きの基本的な流れは変わりません。

(1)変更前の金融機関での手続き

すでに説明したように、NISA口座で取引できるのは、1つの金融機関だけです。したがって、変更前の金融機関では、「勘定廃止通知書(または非課税口座廃止通知書)」を発行してもらいます。

SBI証券で現在NISA口座を開設している方は、マイページへのログイン後、「NISA・つみたてNISA」ページ内の「他社への変更手続き」から手続きをすれば、5~6営業日で通知書が送付されるようです。

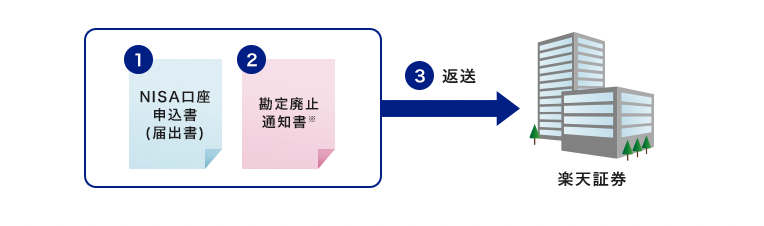

(2)変更後の金融機関での手続き

「勘定廃止通知書」を受け取ったら、変更後の金融機関で口座開設手続きを行います。楽天証券のケースでは、返信用封筒が同封された「NISA口座申込書」が届くので、「NISA口座申込書」と「勘定廃止通知書」を楽天証券へ返送して、手続きは完了です。

なお、マイナンバーを登録していない場合には、郵送もしくはWeb上での手続きがあります。

■楽天証券へのNISA口座変更

つみたてNISA に関するよくある質問

ここでは、つみたてNISAや、2024年からの新しいNISAに関連したよくある質問に答えます。

つみたてNISAができる人は?

口座を開設する年の1月1日現在、日本に住む18歳以上の方は、誰でもつみたてNISAを始められます。NISAと同様に、運用益が非課税になるiDeCo(個人型確定拠出年金)の場合には、国民年金に加入する65歳までしか積立ができません。

NISAには年齢の上限もないので、何歳からでも長期の積立、分散投資にチャレンジできます。

つみたてNISAの非課税金額と期間はどのくらい?

つみたてNISA口座で、毎年40万円の範囲内で買い付けた投資信託等から発生する利益には20年間税金がかかりません。本来は、発生する利益に対して20.315%(所得税及び復興特別所得税15.315%、住民税5%)の税金がかかります。それを考えると、資産運用では活用しないともったいない制度です。

つみたてNISAのメリットは?

つみたてNISAは、2018年1月に少額からの長期、積立、分散投資を支援するための非課税制度として誕生しました。

すでに紹介したように、つみたてNISAでは、金融庁が定める要件をクリアした商品の中からしか購入できない仕組みです。この要件を満たしている商品の数は245本で(2023年7月31日現在)、公募投資信託約6,000本の約4%にすぎません。

もちろん、245本全ての商品が良好なパフォーマンスを発揮するわけではないので、過去の運用成績はチェックする必要がありますが、資産運用において最も大事な商品選びの負担は少し和らぐことでしょう。

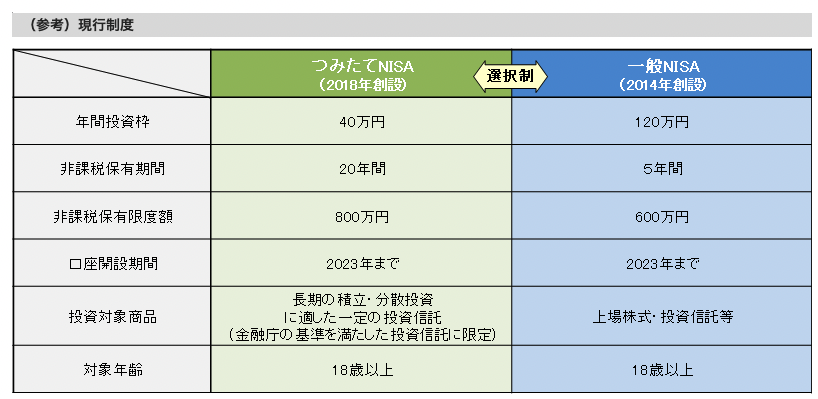

つみたてNISAを一般NISAと一緒に利用できる?

金融庁が定める要件を満たした投資信託やETFが購入できるつみたてNISAに対して、一般NISAでは上場株式も購入することができます。さらに、つみたてNISAとの大きな違いは、一般NISAの年間投資枠がつみたてNISAの3倍の120万円で、非課税保有期間が5年であることです。

残念ながら、つみたてNISAと一般NISAを一緒に利用することはできず、年単位で選択します。例えば2023年につみたてNISA口座で買い付けを行うと、一般NISA口座で金融商品を買い付けることはできません。

■2023年12月31日までのNISA制度

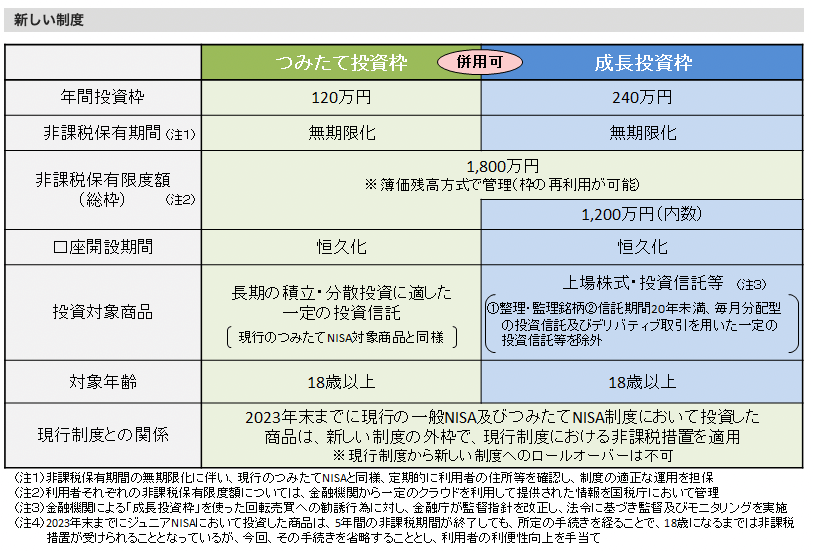

2024年からの新しいNISAでは何が変わる?

現行のつみたてNISAや一般NISAの口座で新たな商品の買い付けができるのは、2023年12月31日までです。2024年1月1日からは、新しいNISAでの買い付けが始まります。

現在のつみたてNISAは、「つみたて投資枠」に名称が変わりますが、金融庁が定める要件は変わりません。大きな変更点としては、これまで年間40万円だった年間の非課税枠が120万円に増額され、非課税で保有できる期間が無期限化される点です。

さらに、新しいNISAでは現行の一般NISAに相当する成長投資枠との併用ができるようになるので、NISAを活用してさまざまな投資にチャレンジできます。

もちろん、つみたて投資枠で購入できる商品を、成長投資枠として購入することもできるので、最大で年間360万円まで積立投資をすることも可能です。総枠としては買い付け金額ベースで1,800万円となりますが、売却をすると売却の翌年からその枠を再利用することもできるので、新しいNISAをフルに活用して資産を運用してみましょう。

■新しいNISAのポイント

2023年からつみたてNISAを始めてもいいの?

2024年から始まる新しいNISAを待たずに、2023年からつみたてNISAを始めることをおすすめします。

新しいNISAの非課税保有限度額の総枠は1,800万円ですが、2023年までのつみたてNISAの非課税枠である40万円は、この1,800万円とは別に20年間非課税枠として保有することができるのです。

さらに、2023年以前にNISA口座を開設している場合、同じ金融機関で自動的に2024年の新しいNISA口座が開設されるため、再度口座を開設する手間は発生しません。

なぜNISA口座は銀行ではなく証券会社で開設したほうがいいの?

2023年いっぱいで終了する現行のNISAでは、つみたてNISAか一般NISAどちらかを選択する必要がありましたが、2024年からの新しいNISAでは、つみたて投資枠と成長投資枠を併用できるようになります。

例えば、長期の積立、分散投資を目的につみたて投資枠を利用しつつ、成長投資枠で上場株式からの配当を受け取ることも、新しいNISAではできます。しかし、銀行では、株式の買い付けはできません。また投資信託商品に関しても、証券会社の方がラインアップは豊富です。

このように、新しいNISAではさまざまな投資スタイルにチャレンジすることができるので、NISA口座は証券会社で開設することをおすすめします。

なぜ、つみたてNISA口座はネット証券で開設した方がいいの?

投資信託の販売手数料が0円(ノーロード)であることが、つみたてNISA対象商品の要件の一つです。各金融機関にとっての収益源は、投資信託の保有残高から日々間接的に負担している信託報酬の一部に限定されます。

つまり、信託報酬率の低い投資信託は、対面型(窓販型)の証券会社にとっては、費用対効果という側面では厳しいでしょう。一方で、リアルな店舗を持たないネット証券は、最低限のコストで運営していることから、信託報酬率が低い商品も販売することができます。SBI証券や楽天証券のように、商品ラインアップが充実しているのです。

以上のような理由から、つみたてNISA口座または、2024年からの新しいNISAの口座は、ネット証券での開設をおすすめします。

【関連記事】

SBI証券でのNISAの始め方を徹底解説!おすすめの銘柄も紹介

SBI証券と楽天証券|つみたてNISAならどっち?9つの項目で比較

楽天証券からSBI証券への移管完全ガイド!メリット・デメリットと手続き方法を詳細解説