将来の値動きは予測できないので、今から投資信託を購入して損をする確率が何%になるのかは、誰にもわかりません。過去のデータを参考にして、特定の商品についてどれくらい損をする確率があるのかは計算できますが、確率はあくまで参考値と捉えましょう。本記事では、投資信託で損をする確率だけでなく、資産運用を検討している人が覚えておいてほしいことも紹介します。

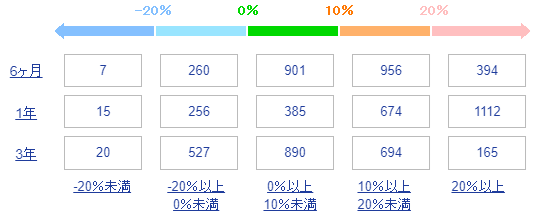

投資信託で損をする確率は保有期間が長いほど低い傾向がある

投資信託で損をする確率は、保有期間(運用期間)が長いほど低い傾向があります。

この確率は「国内債券」「国内株式」「外国債券」「外国株式」の4資産に25%ずつ投資した場合で算出したものです。そのため投資先や投資割合が変われば、確率も変わります。似た投資方針の銘柄として「ニッセイ・インデックスバランスファンド(4資産均等型)」が挙げられます。SBI証券をはじめとした大手ネット証券などで購入可能です。

\アプリで投資信託の積立投資ができる/

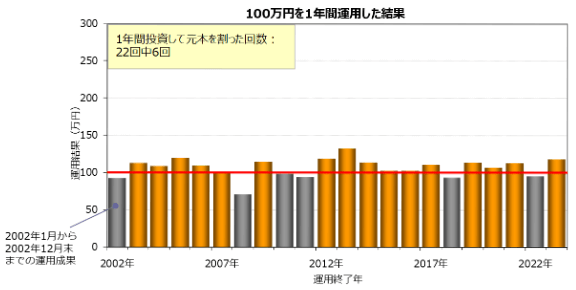

運用期間1年:27%

運用期間を1年とすると2002~2023年の間では22回中6回損をしているので、損失確率は約27%です。リーマンショックや東日本大震災などがあったタイミングで損をしています。運用期間が短い場合は、経済危機や震災などによる株価暴落があった年に損失を避けることは難しいです。

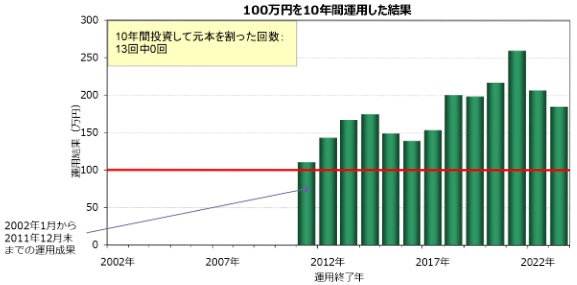

運用期間10年:0%

運用期間を10年にした場合、2002~2023年の間では損失確率は0%です。リーマンショックや東日本大震災があった2002~2011年末の10年間でも損はしていません。金融庁がNISAなどで長期投資を推奨している理由は、過去のデータが説明しています。損失をできる限り避けたい場合、短期間で売買せずに少なくとも10年以上は運用を続けることが大切です。

保有コストが低い投資信託を豊富に取り扱うSBI証券などの大手ネット証券であれば、他の金融機関と比べて損をする確率を下げられるでしょう。

\アプリで投資信託の積立投資ができる/

投資信託で損をする確率を知ったところであまり意味がない理由

投資信託で損をする確率は、過去の値動きを見て計算するしかなく将来どうなるのかは誰にもわかりません。過去の損失確率を知ったところで将来の値動きが確率通りになるとは限らないので、あまり意味がないといえるでしょう。

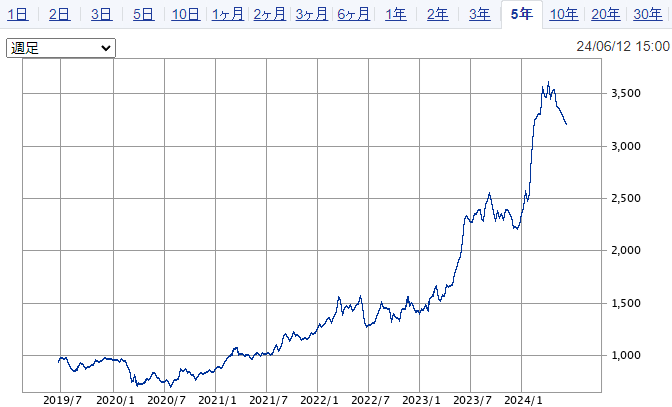

未来のことは誰にもわからないから

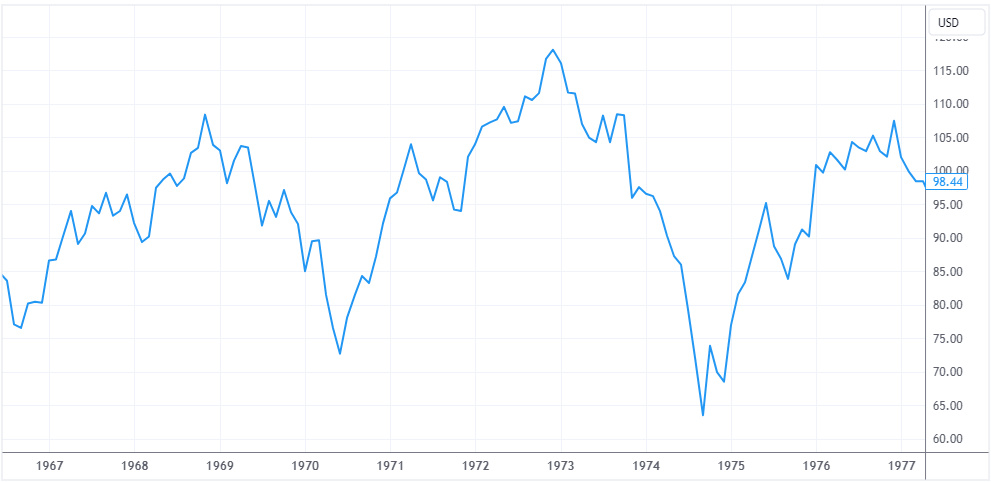

損失確率は、あくまでも過去のデータの一部を抜き取ったものにすぎないため、未来のことは誰にもわかりません。例えば過去70年の米国株を見れば長期的に右肩上がりではあるものの、1967~1977年の値動きだけを見ればほぼ横ばいです。

【1967~1977年のS&P500(主要な米国株およそ500社で構成された指数)】

よくニュースで報道される日経平均株価は、バブル期の最高値を更新するまでに30年以上かかっています。投資を始めてから株価が暴落して、10年以上回復しない可能性はゼロとはいえないでしょう。損をする確率は、都合の悪い時期を省くか、やたら長い保有期間で計算すればいくらでもごまかすことも可能です。

今から50年後までの株価が長期的に見て右肩上がりだったとしても、あなたの投資期間が10年で、たまたまその10年間だけ株価が下がっていたとしたら損をします。簡単に操作できる数字に意味はなく、これから投資をした場合の損失確率を予測することはプロでも難しいです。

銘柄によって差が激しいから

投資信託は、銘柄によって運用方針が異なるため、値動きの差が激しいです。株価が大きく上昇した直近3年でも損をしている銘柄は複数あります。

【SBI証券で扱う投資信託の直近3年間の利益率(3年の場合は年率)】

画像引用:SBI証券

投資信託協会が公表している「投資信託の全体像」によると、個人投資家が買える投資信託だけでも国内で5,978本あります(2024年4月末時点)。本記事では、2002~2023年の間で10年運用した場合の損失確率を0%としていますが、あくまでも「国内債券」「国内株式」「外国債券」「外国株式」の4資産に25%ずつ投資した場合です。

株式だけに投資する投資信託の場合は、損失確率が異なります。

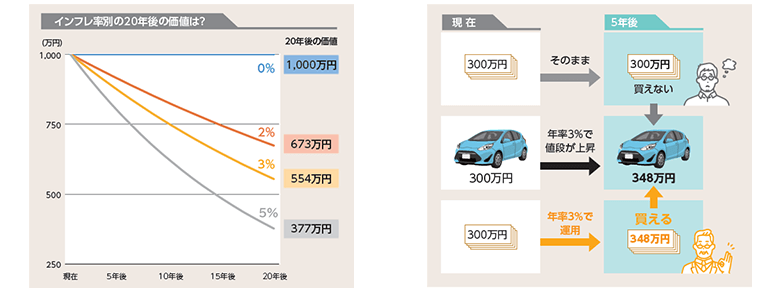

物価が上がり続ける限り資産運用をしないと実質的な損失確率はほぼ100%になるから

物価が上がり続ける限り、投資信託で損をする確率よりも預金のままにしておくことで実質的に損をする確率のほうがはるかに高いです。例えば年率2%物価が上昇した場合、前年まで100円だった商品は102円になります。

メガバンクの定期預金の利息は年率0.025~0.3%程度(2024年6月時点)しかないため、100円預けても0.025~0.3円くらいしか増えません。(厳密には1円未満の預金利息は切り捨てされるので増えません。)

物価が上昇し、お金の価値が相対的に下がることを「インフレ」といい、インフレが続く限り預金の価値は下がり続けます。

インフレになっているかについては、消費者物価指数から判断でき、2024年4月時点で前年同月と比べて2.5%上昇しています。購入したマンションの価格が上がった人などを除けば、資産運用をしない限り実質的には100%の損です。

投資信託について初心者からよく出る質問

投資信託について初心者からよく出る質問が3つあります。

株と投資信託はどちらが儲かる?

儲かっている銘柄だけを抜き出して比較すれば、株のほうが儲かっています。

【株の場合(三菱商事<8058>)】

【投資信託の場合(eMAXIS Slim 米国株式(S&P500))】

ただし株は投資信託と比べて銘柄による利益の振れ幅が大きいです。銘柄選びに失敗すれば、投資信託のほうが儲かる可能性もあります。

どの投資信託を買えばいい?

どの投資信託が上がるのかは誰にもわからないので、できる限り保有コストの低い銘柄を選びましょう。投資信託の主な保有コストは「信託報酬」といわれ、低コスト銘柄が選定されるNISAのつみたて投資枠対象商品の平均信託報酬は、年率0.3%程度です。保有コストが低い銘柄を選んだほうが、損失を被る確率を下げられます。

おすすめ銘柄について詳しくはこちら

積立NISAおすすめ銘柄10選!【2023年最新版】初心者も安心の選び方と証券会社比較

積み立てと一括のどっちがいい?

利益が非課税になるのでNISAでの投資を前提とすると一括のほうがおすすめです。一括の場合でもNISAは年間360万円までしか投資できないため、購入のタイミングがある程度分散され、結果としてリスクの分散になります。今後の株価が右肩上がりになった場合は、一括のほうが約300万円儲かる可能性があるので、お金がある人は一括投資をしたほうが賢明です。

シミュレーションした結果を詳しく知りたい人はこちら

NISAは一括投資と積立投資のどっちがいい?双方のメリット・デメリットも解説

投資信託で損する確率よりも物価上昇で事実上損をしている確率のほうがはるかに高い

インフレ(物価の上昇)が続く限り、投資信託で損をする確率よりも資産運用をしないことで事実上損をしている確率のほうがはるかに高いです。2020年の物価を100とすると2024年4月時点の物価は107.7になっており、預金利息だけでは物価上昇分すらカバーできません。

これまで資産運用をしてこなかった人は、物価上昇によって自分の資産が目減りしていることを甘んじて受け入れていたといえます。物価上昇による確定的な損失を受け入れられるのに、投資信託で損をする確率を今さら気にするのは、投資経験者から見れば全く筋の通らない話です。

これ以上インフレによる確定的な損を受け入れたくない場合は、今すぐにでも資産運用を始めましょう。SBI証券をはじめとした大手ネット証券であれば、申し込んでから最短1~2日後にはNISA口座が開設できます。口座管理料や投資信託の取引手数料は無料なので、今すぐ始めてみましょう。

\NISAなら日米株の取引手数料も無料/