旧つみたてNISAの影響で「NISAは長期投資に向いている制度」というイメージがあります。

それでは、現行の新NISAは短期投資に不向きなのでしょうか。

新NISAの成長投資枠は、年間240万円の短期投資が可能です。

非課税限度額の1,800万円に達した場合でも、商品を売却すれば翌年以降に枠が復活します。

金融機関によっては成長投資枠だけでなく、つみたて投資枠で積立注文とは別にボーナス設定を行い、年間120万円の一括投資も可能です。

金融庁では、短期投資を推奨していないものの、NISAの仕組みを見れば「短期投資に向いていない」とは言い切れないでしょう。

この記事では、NISAで短期投資は本当に不向きか、金融庁の見解も踏まえて解説します。

\つみたて投資枠でも事実上の一括購入可能/

新NISAの口座に迷っている人はぜひ下記の記事も合わせて読んでみてください。

新NISAにおすすめの証券会社はどこ?各社の特徴を踏まえつつ解説

金融庁はNISAの短期投資に否定的

金融庁は、NISAの短期投資に否定的な見解を示しています。

2023年に金融庁が公表した新しいNISAの概要では、「金融機関による成長投資枠での短期の乗り換え勧誘に対し、監督及びモニタリングを実施」と注釈に記載がありました。

またNISA口座の成長投資枠を使用した合理性のない短期の乗り換え勧誘に対して「顧客の安定的な資産形成につながらない」との考え方も示しています。

少なくとも金融庁は、金融機関の勧誘によって行われる合理性のない短期投資に対して否定的です。

投資家の短期投資そのものを否定しているわけではない

ただし、投資家の短期投資そのものを否定しているわけではありません。

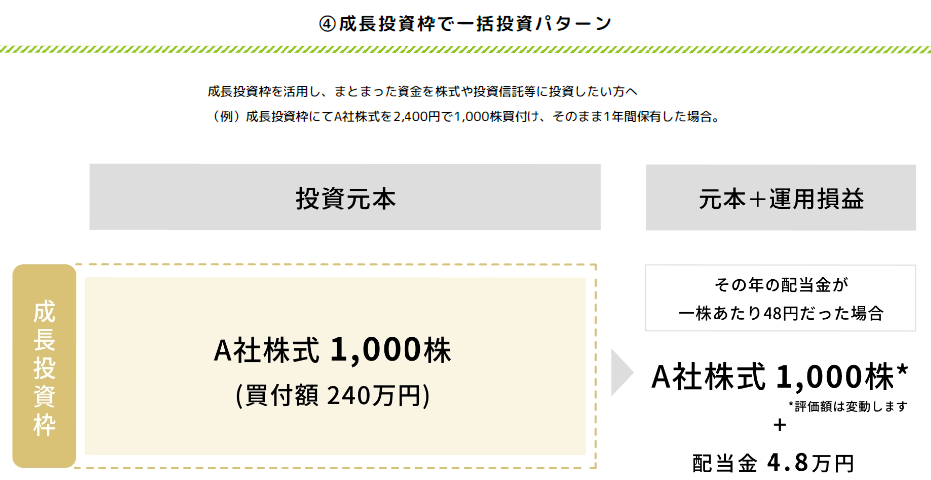

金融庁が公表するNISAの活用事例では「成長投資枠で一括投資パターン」として1社の株を240万円分購入し、1年間保有した場合の例を掲載しています。

1年を短期といえるのかについては、議論の余地がありますが、他のパターンの投資期間は5年以上です。

活用事例のなかに極端に投資期間が短いものが含まれていることを考えると、投資家の判断による短期投資を否定していないと解釈できます。

NISAで短期投資は必ずしも不向きとはいえない3つの理由

NISAでの短期投資は、制度の内容を考えると必ずしも不向きとはいえません。

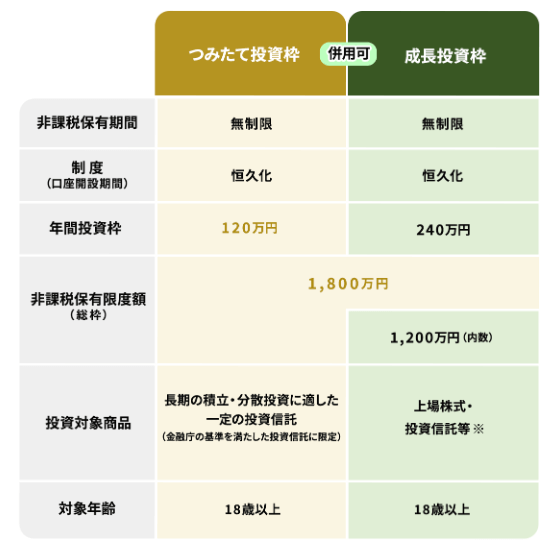

投資枠が復活しない旧NISA制度と異なり、枠が復活するNISAは長期投資だけでなく短期投資にも活用できます。

【NISAの概要】

画像引用:NISAを知る|金融庁

1.少なくとも年間240万円までは短期投資ができる

NISAは、少なくとも年間240万円までは短期投資ができます。

金融機関によっては、つみたて投資枠でボーナス設定(積立注文とは別に年2回まで追加購入できる設定)を利用することで、年間最大360万円の短期投資が可能です。

単身世帯の平均金融資産保有額のうち株式は約225万円、投資信託は約106万円にとどまるため、年間240万~360万円の投資枠があれば十分でしょう。

\つみたて投資枠のボーナス設定が可能/

2.成長投資枠なら短期投資に適した株も買える

NISAの成長投資枠であれば短期投資に適した株も買えます。

NISAでは、リスクの高い一部商品の売買が禁止されていますが、対象銘柄はごく一部です。

- 整理銘柄や監理銘柄(上場廃止のリスクがある日本株)

- 信託期間(運用期間)が20年未満の投資信託

- 毎月分配金を出す投資信託

- レバナスなどデリバティブ取引を用いたリスクの高い投資信託

株で対象になるのは整理銘柄や監理銘柄に限られ、東京証券取引所に上場している3,951銘柄のうち32銘柄にすぎません(2024年9月19現在)。

整理銘柄や監理銘柄を除けば、短期投資に向いているベンチャー企業の株も購入できます。

3.商品を売却すれば翌年以降に枠が復活する

新NISAは、株や投資信託などの商品を売却しても、翌年以降に枠が復活します。

NISAでは年間投資枠の再利用はできませんが、非課税保有限度額は商品の購入金額に応じて計算されます。

例えば2028年末時点で1,800万円の非課税保有限度額を使い切った場合でも、100万円で購入した商品を売却すれば、2029年に100万円分の非課税枠が使えるようになる仕組みです。

旧NISAは、枠の再利用ができなかったことから短期投資に不向きでしたが、新NISAは枠が復活して再利用できるため、短期投資にも活用しやすいでしょう。

NISAで短期投資をするメリット・注意点

NISAの短期投資は、利益確定時の税金がかからないメリットがありますが、長期投資と比べて失敗しやすい傾向が見られる点は理解しておく必要があります。

メリット:利益確定時の税金がかからない

短期投資に限りませんが、NISA口座内で売買した場合であれば利益確定時の税金がかかりません。

NISA以外では利益の20.315%(復興特別所得税を含む)が課税されるため、100万円の利益があっても手元に残るのは79万6,850円です。

しかしNISAであれば100万円の利益をそのまま受け取れます。

注意点:短期投資を好む人ほど失敗している傾向がある

短期投資を好む人ほど失敗している傾向があります。

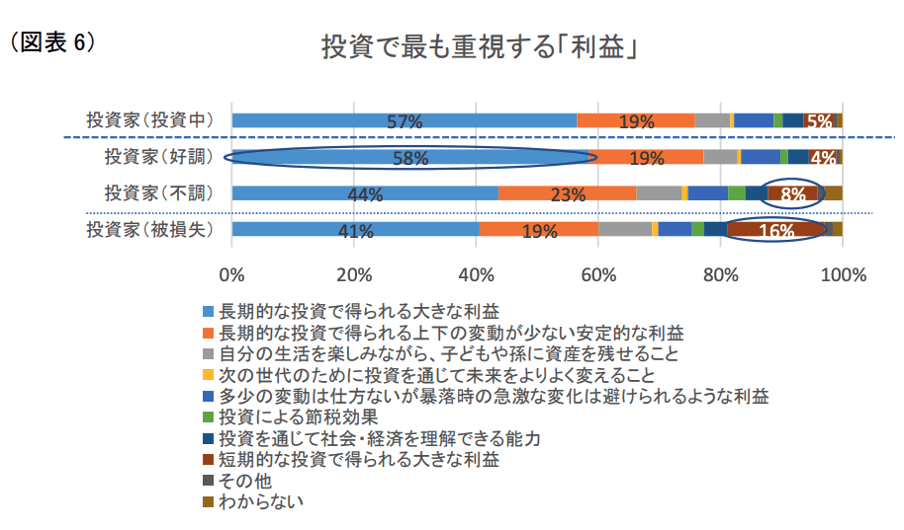

投資信託協会が9,500人の投資家を対象にして行ったアンケート調査によると、利益が出ていない投資家のほうが短期的な利益を重視しています。

短期投資は、銘柄選びや売買の判断が長期投資と比べて難しく、タイミングを間違うと一気に損失が拡大する可能性のある投資手法です。

短期投資は、長期投資と比べて失敗しやすい傾向があることを覚えておきましょう。

NISAの短期投資も選択肢の一つ

NISAを利用する場合は、短期投資も選択肢の一つです。

そもそも投資は自己責任となるため、自分の意思で短期投資をしたい場合は、あきらめる理由はありません。

金融庁は、金融機関による短期の乗り換え勧誘に対して否定的な見解を示しているだけであり、投資家が自らの判断で行う短期投資は否定していません。

NISAの制度を見ても、枠の復活がある以上短期投資に不向きとはいえないでしょう。

年間240万~360万円程度であればNISAでも不自由なく短期投資ができるといえます。

短期投資の銘柄選びに悩んでいる人はこちら

短期投資におすすめの銘柄(株と投資信託)はこれだ!選び方も解説